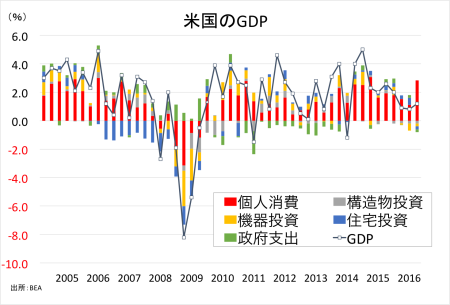

Q2 GDP Business Investment Offset Robust Personal Spending.

米4〜6月期国内総生産(GDP)速報値は前期比年率1.2%増と、市場予想の2.6%増に遠く及ばなかった。前期の0.8%増(1.1%増から下方修正)を超えたとはいえ、2015年10〜12月期GDPも1.0%増から0.9%増へ下方修正されており、成長の低迷ぶりを確認している。

4〜6月期のGDPは前年同期比で1.2%増と、前期の1.6%増を下回り2014年1〜3月期以来で最低だった。なお2015年通期のGDPは2.4%増、2014年に続き2010年以来で最高を遂げた。

新車販売台数や小売売上高が好調だったように、成長の7割を占める消費は4.2%増と前期の1.5%増から上振れし2014年10〜12月期以来の力強さをみせた。GDPの寄与度は2.83%ポイントと、前期の1.11%ポイントを上回る。その代わり、可処分所得に占める貯蓄率は5.5%と前期の6.1%から大きく低下した。

▽個人消費の内訳

・耐久財 8.4%増、2014年10〜12月期以来の高水準>前期は0.6%減、2011年4〜6月期以来の減少

・非耐久財 6.0%増、2006年10〜12月期以来の高水準>前期は2.1%増

・サービス 3.0%増、2014年10〜12月期以来の高水準>前期は1.9%増

民間投資は、ほとんどが減少した。企業の設備投資である構造物投資が再び減少に転じたほか、同じく企機器投資も3期連続での減少を示す。これまで成長を支えてきた住宅投資は約2年ぶりにマイナスに転じ、2010年7〜9月期以来で最大の減少率を記録した。民間投資の寄与度は1.68%ポイントのマイナスで、前期の0.56%から下げ幅を拡大。3期連続でのマイナス寄与は2007年7〜9月期から2009年7〜9月期以来となる。

▽民間投資の内訳

・民間投資 9.7%減、3期連続で減少し2009年4〜6月期以来で最低<前期は3.3%減

・固定投資 3.2%減、3期連続で減少し2009年4〜6月期以来で最低<前期は0.9%減

・非住宅 2.2%減、3期連続で減少>前期は3.4%減で2009年7〜9月期以来で最低

・構造物投資 7.9%減、2011年1〜3月期以来で最低<前期は0.1%増

・機器投資 3.5%減、3期連続で低下し>前期は9.5%減、2009年1−3月期以来で最低

・無形資産 3.5%増、増加トレンドを維持<前期は3.7%増

・住宅投資 6.1%減、2010年7〜9月期以来で最大<前期は7.8%増

在庫投資が2011年7〜9月期以来初めて減少したため、GDPへの寄与度はマイナス1.16%ポイントと前期の0.41%ポイントより悪化した。5期連続のマイナスとなる。政府支出は寄与度はマイナス0.16ポイントと、約1年半ぶりにマイナスへ反転。一方で、純輸出の寄与度は2期連続でプラスだった。

▽その他

・純輸出の寄与度 0.23%ポイント、3期ぶりにプラスで2013年10〜12月期以来の高水準>前期は0.1%ポイント

・在庫投資 81億ドル減、2011年7~9月期以来のマイナス<前期は407億ドル増

▽政府支出

・政府支出 0.9%減、2014年10〜12月期以来のマイナス<前期は1.6%増

・連邦政府 0.2%減、2期連続のマイナス>前期は1.5%減

(連邦政府は防衛支出が3.0%減と重しに、州政府・地方政府も1.3%減と減少に反転し政府支出を補った)

個人消費が4%乗せでも、企業投資が足を引っ張った格好。

(作成:BEAよりMy Big Apple NY、GDP以外は寄与度)

GDPデフレーターは前期比年率2.2%上昇し、前期の0.5%を超え3期ぶりの水準を回復した。PCEデフレーターは、原油先物の回復を背景に前期の0.3%を上回る2.0%の上昇。コアPCEデフレーターは1.7%の上昇にとどまり、前期の2.1%から鈍化した。2014年4―6月期の水準及びFOMCのインフレ目標値「2%」から再び遠ざかりつつある。

BNPパリバは、GDP速報値を受け「個人消費の下支えがなければ大いに失望的な結果に終わっていただろう」と振り返る。ただし、7〜9月期には楽観的なスタンス。弱含みが目立った項目のうち「在庫投資をはじめ住宅投資、政府支出など来期に改善が期待できる」ためで、「3%増も夢ではない」と結んだ。

――米4〜6月期GDP速報値は、市場予想の半分以下に収まるサプライズを届けました。7月FOMCが明確な利上げ示唆を与えなかったのも、頷けます。Fedとしては8月26日に予定するイエレンFRB議長によるジャクソン・ホール講演までに、米7月雇用統計や米7月小売売上高を見極められるため中立寄りの声明に仕上げてきたのでしょう。いずれにしても今日の悪いニュースは明日の良いニュースとばかりに、利上げ観測の後退を促し米株をサポート。米7〜9月期GDPの回復余地も残すため、あながち後ろ向きに捉えることはないでしょう。

(カバー写真 : Ken Teegardin/Flickr)

Comments

米新規失業保険申請件数、3ヵ月ぶりの低水準から増加 Next Post:

米7月ミシガン大信頼感・確報値、上方修正も3ヵ月ぶり低水準