Industrial Productions Rise 2-month In A Row, But Still Below Pre-Pandemic Level.

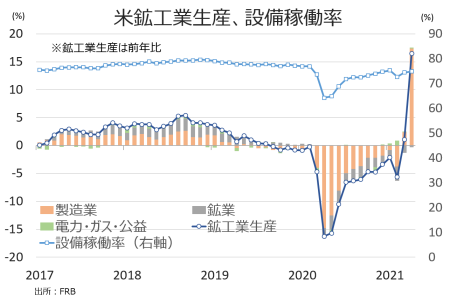

米4月鉱工業生産指数は前月比0.7%上昇し、市場予想の0.9%に届かなかった。前月の2.4%の上昇(1.4%から上方修正)も下回ったが、2ヵ月連続でプラスに。年初来では、3回目の上昇となる。

前年比は以下の通り。2020年4月に経済活動が停止した反動で、少なくとも鉱工業生産と製造業は1990年以降で過去最大の伸び

・鉱工業生産→16.5%の上昇、2ヵ月連続でプラス>前月は1.0%の上昇

・製造業→23.0%の上昇、2ヵ月連続でプラス>前月は3.2%の上昇

・鉱業→2.4%低下、13ヵ月連続でマイナスと<前月は9.7%の低下

・公益→1.9%の上昇、5ヵ月連続で上昇>前月は1.1%の上昇

稼働率は74.9%と、市場予想の75.0%を下回った。コロナ禍直前にあたる20年2月の高水準だが、当時の76.9%には届いていない。なお、1990~2021年2月の平均値は78.8%である。

チャート:鉱工業生産は前年比で16.5%上昇し1990年以降で最高の伸びも、反動の域を出ず

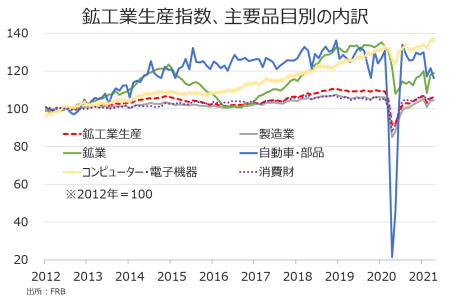

鉱工業生産指数の品目別内訳を前月比でみると、製造業(全体の75.3%)が2ヵ月連続で上昇した。ただし、製造業では耐久財が低下。これは半導体不足により生産活動に支障をきたす自動車・部品、及びボーイング“737MAX”の電気系統不具合の影響を受ける航空・輸送機の落ち込みが響いた。その他、鉱業や公益はそろって上昇した。詳細は、以下の通り。詳細は、以下の通り。

■製造業 0.4%の上昇、2ヵ月連続でプラス<前月は0.4%の上昇、6ヵ月平均は0.4%の上昇

▽耐久財 0.4%の低下、年初来で2回目のマイナス<前月は3.2%の上昇、6ヵ月平均は0.5%の上昇

・一次金属 1.7%の上昇、年初来で3回目の上昇<前月は2.2%の上昇、6ヵ月平均は1.2%の上昇

・電気製品 1.1%の上昇、年初来で3回目の上昇<前月は2.0%の上昇、6ヵ月平均は1.2%の低下

・機械 0.7%の上昇、年初来で3回目の上昇<前月は3.6%の上昇、6ヵ月平均は1.0%の上昇

・コンピュータ/電子部品 0.3%の上昇、年初来で3回目の上昇<前月は2.9%の上昇、6ヵ月平均は0.6%の上昇

・木材 0.2%の上昇年初来で3回目の上昇<前月は4.7%の上昇、6ヵ月平均は0.8%の上昇

・組立金属 0.2%の低下、年初来で2回目のマイナス<前月は4.0%の上昇、6ヵ月平均は0.8%の上昇

・家具 0.2%の低下、年初来で2回目のマイナス<前月は0.4%の上昇、6ヵ月平均は横ばい

・航空機/輸送機 0.7%の低下、年初来で初のマイナス<前月は2.6%の上昇、6ヵ月平均は1.2%の上昇

・自動車関連 4.3%の低下、年初来で2回目のマイナス<前月は3.8%の上昇、6ヵ月平均は1.2%の低下

チャート:製造業、品目別をみると一度は2月時点の水準を上回るまで自動車・部品の改善にブレーキ。

▽非耐久財 1.3%の上昇、年初来で3回目の上昇<前月は3.2%の上昇、6ヵ月平均は0.3%の上昇

・化学品 3.2%の上昇、2ヵ月連続でプラス<前月は3.2%の上昇、6ヵ月平均は0.3%の上昇

・石油製品 1.6%の上昇、年初来で3回目のプラス<前月は8.1%の上昇、6ヵ月平均は1.6%の上昇

・服飾 0.7%の上昇、年初来で3回目のプラス<前月は1.2%の上昇、6ヵ月平均は0.7%の上昇

・食品/飲料/タバコ 0.3%の上昇、年初来で3回目のプラス<前月は2.6%の上昇、6ヵ月平均は0.7%の上昇

・繊維 0.1%の上昇、5ヵ月連続でプラス<前月は2.9%の上昇、6ヵ月平均は0.2%の上昇

・プラスチック/ゴム 0.8%の低下、3ヵ月連続でマイナス>前月は1.4%の低下、6ヵ月平均0.3%の低下

■公益 2.6%の上昇、年初来で2回目のプラス>前月は9.0%の低下、6ヵ月平均は0.1%の低下

・電力 2.0%の上昇、年初来で2回目のプラス>前月は6.7%の低下、6ヵ月平均は0.1%の上昇

・天然ガス 6.1%の上昇、年初来で2回目のプラス>前月は19.7%の低下、6ヵ月平均は0.6%の低下

■鉱業 0.7%の上昇、年初来で3回目のプラス<前月は8.9%の上昇、6ヵ月平均は1.1%の上昇

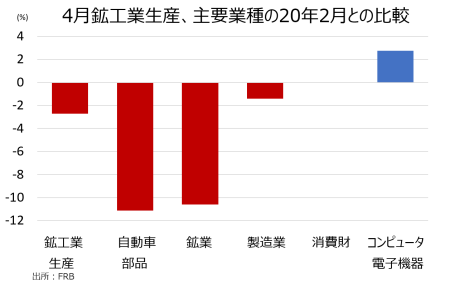

――米4月鉱工業生産は、半導体不足の自動車・部品や”737MAX”の電気系統の不具合を受けた航空・輸送機が押し下げた分を、化学品や一次金属、電気製品、コンピュータ・電子部品などが支え2ヵ月連続で上昇しました。経済活動の再開に伴い、需要が回復しつつある様子を示しましたが、業種別でコロナ禍に陥る直前の20年2月の水準を上回ったのはコンピュータ・電子機器のみ。自動車・部品に至っては、20年2月からの比較では鉱業よりマイナス幅を広げています。

チャート:20年2月との比較、自動車が鉱業に代わって下げ幅を拡大、コンピュータ・電子部品は半導体需要拡大を受けプラス圏を維持

設備稼働率をみてもコロナ以前の水準以下が続いており、企業部門の回復の歩みは未だ鈍い状況。サプライチェーンの問題が改善も引き続き生産活動の重石となる見通しで、やはりFedが早期の超緩和策を解除するとは考えにくいと言えるでしょう。

(カバー写真:GM)

Comments

米4月CPIは予想外に急伸、航空運賃や中古車などが牽引 Next Post:

共和党知事の25州、失業保険給付上乗せを廃止する理由