FOMC Minutes Suggest Tapering Could Start This Year.

7月27~28日開催の米連邦公開市場委員会(FOMC)の議事要旨が8月18日、公表された。同会合では経済金利見通しを元に2023年末までのゼロ金利政策維持、月1,200億ドルの量的緩和の据え置きを決定。ただし、雇用の最大化と物価2%の目標達成に向け「さらなる一段の進展」がみられるまで、米国債を毎月800億ドル、住宅ローン担保証券を400億ドルの買い入れを続けるとの量的緩和ガイダンスにつき、FOMC声明文ではその「さらなる一段の進展」を確認したと指摘。また「委員会は、今後数回の会合で進展に向け評価し続けていく」との文言を追加。パウエルFRB議長は記者会見で「経済指標次第」と強調、デルタ株感染拡大を踏まえ、柔軟性を確保したが年内のテーパリング決定の柔軟性を確保した。

声明文の変更通り、FOMCでは資産買入縮小の議論に時間を割いたもようで、コロナ禍以降、今回初めて”資産買入についての協議”が掲げられた。その段落で「20年12月に資産買入ガイダンスを導入して以来、参加者全員が雇用の最大化と物価の安定という目標に向け進展があったと評価した」ことが明らかになった。二大目標別に”さらなる一段の進展”を評価した際、物価については「大半の参加者は、達成したとの見方を寄せた」。逆に「大半の参加者は、雇用の最大化をめぐり委員会の”さらなる一段の進展”に達成していない」と判断。結果的に、「経済が概して予想通りに展開すれば、”さらなる一段の進展”とする条件に対し、物価安定の目標が満たされ、雇用の最大化の目標もほぼ充足するとみられ、年内の資産買入縮小は適切」とまとめられ、雇用情勢をみながらテーパリングを決断する公算が大きい。詳細は、以下の通り。

〇金融政策について

<資産買入>

・20年12月に資産買入ガイダンスを導入して以来、参加者全員雇用の最大化と物価の安定という目標に向け進展があったと評価した。

・”さらなる一段の進展”をめぐって評価した際、物価については「大半(most)の参加者は、達成したとの見方を寄せた。しかし、数人(a few)の参加者は、今年の物価上昇は一過性の性質がある上、長期金利や市場ベースのインフレ見通しが低下しており、20年12月以降の物価の進展具合に疑問があると指摘した。

・一方で、大半の参加者は、雇用の最大化をめぐり委員会の”さらなる一段の進展”に達成していないと判断。

・結果的に大半の参加者は、経済が概して予想通りに展開すれば、”さらなる一段の進展”とする条件に対し、物価安定の目標が満たされ、雇用の最大化の目標もほぼ充足するとみられ、年内の資産買入縮小につき適切と言及した。

・様々な参加者は、経済と金融の動向につき数ヵ月以内の資産買入縮小を正当化するとコメント。

・一方で、その他の一部の(several)参加者は、労働市場において”さらなる一段の進展”の条件達成に近い状況にないと判断したほか、物価安定の目標にも不確実性があるとし、資産買入の縮小は年明けが適切と示唆した。

・委員会は、バランスシートの政策につき変更を加える場合は事前に通知するとの見解で一致した。

・参加者は、テーパリングのペースについて幅広い見解を表明。多くの参加者は、FF金利誘導目標に関するガイダンス(2%超のインフレを容認する平均インフレ目標)が達成される前に、ネットでの資産買入を終了する潜在的な利点を見出した。

・同時に参加者は、利上げの基準はテーパリングと異なり、こうしたタイミングは経済の道筋に依存すると示唆した。

・一部の参加者は、テーパリングを早期開始するならば、ペースは漸進的となり、そうすることでテーパリングによる金融動向への過剰な引き締め効果を低減させると指摘した。

・参加者は、テーパリングの構成についても協議した。大半の参加者は、米国債と住宅ローン担保証券(MBS)のネットでの資産買入を同時に終了させることの利点を見出した。こうした考えの参加者は、米国債とMBSの買い入れが金融動向に同様の効果を与え、金融政策への波及でも同様の役割を担うと認識するほか、資産買入が信用の割り当てを意味するものではないと説明した。

・しかしながら複数(some)の参加者は、MBSを米国債を上回るペースで縮小することの恩恵に言及、住宅市場が異例なまでに力強く、Fedの支援は必要ないとの見方で、買入は信用の割り当てを意味する余地があるとした。

・多くの参加者は、テーパリングが適切と判断した時に、テーパリングと利上げのタイミングには関連性がないことを再確認する重要性に言及。

・数人の参加者は、資産買入縮小の発表が時期尚早とみなされた場合、委員会の新たな金融政策枠組みへのコミットメントが問題視されるリスクに配慮する必要があるとの見解を寄せた。

・パンデミックをめぐっては、一部の参加者は、新たな変異株がもたらす経済的効果が現状の予想より悪化し委員会の目標への進展が阻害される場合、資産買入の適切な道筋を調整すべきと示唆した。

・複数の参加者は、足元のインフレ加速を受け、資産買入縮小の準備を比較的早期に着手することが保証されると発言。また、早期の開始により、利上げ開始前に資産買入を終了できる利点があるとした。

・数人の参加者は、金融動向を受け緩和政策を維持する問題点を指摘、金融システムでのリスクを積み上げ、結果的にFedの二大目標を阻害しかねないと懸念した。

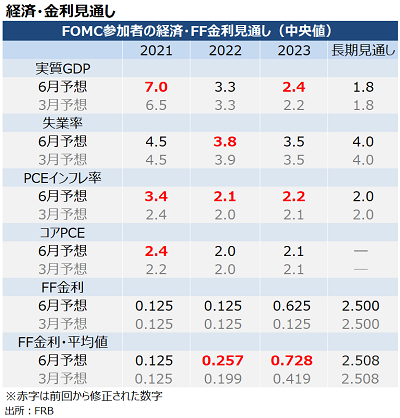

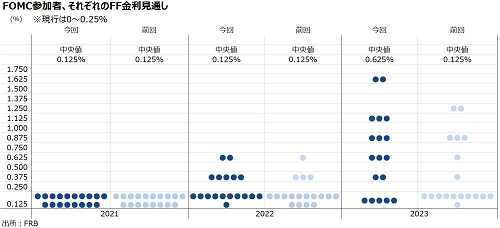

チャート:6月FOMCでの参加者のFF金利見通し

〇経済への影響について

<経済全般>

・ワクチン普及や力強い政策支援の下、経済活動の指標や雇用は力強さを増し続けた。パンデミックによって大きな打撃を受けた業種の活動は引き続き弱いが改善を示した。

・物価は一過性の要因を背景に上昇した。

・金融市場は、家計や企業への信用の流れを支援する政策を受け全体的に緩和的。

・経済活動の道筋は、ウイルスの動向次第。

・ワクチンの進展は公共衛生の危機が経済にもたらす効果を低減したが、未だ経済見通しへのリスクが残る。

・個人消費は、経済活動の再開や、緩和的な財政及び金融政策に支えられ、非常に急速に拡大した。

・加えて、高い貯蓄率や一段のワクチン普及が家計支出を押し上げる重要な要因を担った。

・複数の参加者は個人消費の勢いが続くと予想。

・参加者は住宅市場をめぐり、需要は力強いものの、原材料その他の不足を受け建設活動が抑制されるなか販売在庫が限られ、売上を押し下げると見込む。

・経済見通しの不確実とリスクに関する協議で、多くの参加者は不確実性が非常に高く、デルタ株感染拡大中でのワクチン接種ペースの鈍化が経済見通しに下方リスクを与えると言及した。

・一部の参加者は、サプライチェーンと人手不足の問題がインフレの上方リスクに関わる解釈を困難にさせると指摘。

・複数の参加者は、サプライチェーンと人手不足の問題が長引き、足元の予想より物価や賃金が執拗に押し上げられるリスクを懸念した。

<労働市場>

・多くの参加者は、労働市場が改善し続けていると指摘。ただし、参加者は経済は委員会の広範かつ包括的な雇用の最大化という目標の達成に至っていないと指摘。労働市場の回復が引き続き人口動態や所得層、業種においてまだら模様であるとの見方を示し。

・一部の参加者は、パンデミック下で潜在的労働者が再就職を躊躇する理由として①託児所不足、②ウイルスへの懸念、③引退の増加、④追加経済対策で成立した失業保険給付上乗せ――などを挙げた。

・大半の参加者はこうした要因が数ヵ月以内に消えていくと見込むが、デルタ株感染拡大が一時的に経済活動の完全正常化の遅れを招き、求職や採用の活動を抑制しうると指摘した。

・足元、賃金の伸びは平均してゆるやかとみなしたが、地区連銀は引き続き採用が困難で、従業員をつなぎとめるためのインセンティブも含め、賃上げ圧力を加えていると指摘した。

<物価>

・インフレをめぐり、参加者はインフレが著しく加速したと捉え、ゆるやかなペースに転じるまで数カ月は高止まりを予想した。

・参加者は、今年のインフレ加速をめぐり、サプライチェーンの制約と人手不足、需要の大幅拡大にあると言及した。

・多くの参加者は、インフレ加速につき、サプライチェーン問題の影響や経済活動再開に伴い低迷した水準から回復したいくつかのセクターが押し上げたと指摘。

・今後については、一過性要因の後退によりインフレ圧力が緩和すると見込む半面、一部の参加者は予想以上のサプライチェーン途絶により仕入れ価格が押し上げられ、2022年にかけインフレ圧力を加えかねないと予想した。

・一部の参加者は、足元の調査ベースの物価動向が長期インフレ見通しを押し上げうると指摘した一方で、別の参加者は、6月以降の長期インフレ連動債動向を挙げ、インフレ2%超えのリスクが低下したとの投資家の認識を示すと述べた。

・数人の参加者は、足元のインフレ見通しにつき、インフレが長期的に委員会の目標である2%以下で推移する懸念を表すとコメントした。

<スタッフの経済見通し>

・4~6月期実質GDP成長率は、前期を上回った。

・労働需要は力強さを維持したが、6月の雇用に関わる指標はまちまち。

・5月のPCEは前年比で大幅に上昇したが、一過性の要因によるもの。

・7月FOMC時点でのスタッフ経済見通しは、前回と概して変わらず。下半期は、需要の鈍化をサプライチェーンの制約解消により相殺され、急速なペースでの回復が進む。従って、2021年の実質GDP成長率も大幅増が見込まれ、失業率も大きく低下する。

・2022~23年は、ソーシャルディスタンシングの規制緩和や経済活動の再開の押し上げ効果が減退し、鈍化する見通し。ただし、金融政策は非常に緩和的とみこまれ、潜在成長率を上回って推移し、失業率の低下につながると予想する。

・短期のインフレ三津雄は、足元の数字を受け大幅に上方修正したが、引き続きスタッフは足元の上昇を一過性と判断する。

・2021年下半期に、PCEの前年比の伸びはベース効果により徐々に鈍化すると予想するが、年末まで2%を上回って推移すると見込む。2022年には2%を少し割り込むまで鈍化する半面、2023年には再び高い資源稼働率に支えられは2%をわずかに上回る見通しだ。

・スタッフは、経済見通しをめぐる不確実性は引き続き高止まりしていると判断。

・特に、パンデミックの進展はスタッフの基本シナリオより悪化しかねない。

・しかしながら、足元の指標をみると、サプライチェーン問題の解消が予想より時間が掛かる場合に物価に上方圧力を加えるリスクが想定され、スタッフはインフレのリスクに対し、上向きに傾いたと判断した(※これまでの概ね均衡から修正)。

〇金融市場、金融環境

・金融安定につきコメントした参加者は、多くの資産でバリュエーションが高止まりする際のリスクを強調した。

・数人の参加者は、低金利が継続し広範に及ぶ資産で割高が続いた場合、不均衡を生み出し金融安定リスクを引き起こしかねないと訴えた。

・複数の参加者は、住宅価格の急伸に言及。ただし、一部の参加者は住宅ローンの組成元で価格高騰による悪影響の証左はみられていないとコメント。別の数人は、住宅価格が下落に転じた場合の金融安定に与えるリスクを表明した。

・複数の参加者は、市場に緊張が走る局面で、仮想通貨の使用拡大のほか、担保となる資産の流動性リスクに言及。特に前者はステーブルコインなど透明性が欠如し脆弱性があるとした上で、緊密に注視しつつ金融安定のリスクを引き起こさないよう、適切な規制の枠組みを重要性を指摘。

<スタッフの評価>

・市場の変動は、市場予想より緩和的でない6月FOMCの対話のほか、市場におけるインフレ高止まりリスクの認識低下、デルタ株感染拡への懸念、市場予想を上回るインフレ指標によるもの。

・長期金利は実質金利に伴い低下し、長期のインフレ見通しも低下した。

・米株市場は緩やかに上昇、米社債スプレッドは過去のレンジ下限で推移。

・短期金利は安定的、翌日物リバース・レポ・ファシリティは一段と拡大。

・市場での資金調達動向は緩和的で、銀行は大部分の貸出基準をゆるめた。

・オーバーナイト・インデックス・スワップは、FF金利誘導目標が2023年1~3月期まで0.25%で推移すると予想している。

・イールドカーブはフラット化した。

(カバー写真:Federalreserve/Flickr)

Comments

米7月小売売上高、児童控除が開始もデルタ株感染拡大が重し Next Post:

バイデン政権、「国境炭素税」導入に及び腰になりつつある理由