Consumer Prices Hits Lowest In A Year, Gasoline Offsetring Increases In Shelter Indexes.

米12月消費者物価指数(CPI)は前月比0.1%低下し、市場予想の横ばいを下回った(一部では0.1%の低下の予想)。前月の0.1%以下で、5カ月ぶりにマイナスとなる。ガソリンが前月比の下落の大半を占めたほか、中古車や航空運賃が前月に続き押し下げ、新車もマイナス寄与した。ただし、帰属家賃や家賃は引き続き記録的な伸びを維持。クリスマス休暇や年末年始で上振れした宿泊と共に、コアCPIの伸びを支えた。

CPIコアは前月比0.3%上昇し、市場予想と一致。ただし前月の0.2%を上回り、エネルギーと食品以外でのインフレは小幅ながら加速した格好だ。なお、21年6月は同0.9%と1982年6月以来の伸びへ加速していた。

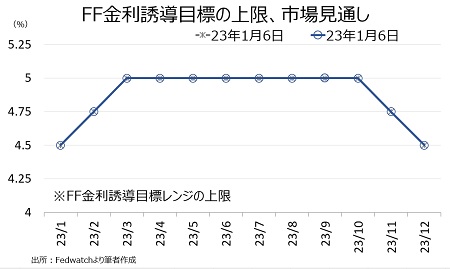

ほぼ市場予想通りの結果を受け、FF先物市場では引き続きターミナル・レートを4.75~5.0%と織り込み、3月での利上げ打ち止め観測優勢の流れを保った。また、利下げ転換見通しも11月で変わらず、12月を含めそれぞれ25bpの利下げが織り込まれる状況。家賃が高止まりしていたとはいえ、オンライン不動産大手ジローによれば新規契約分の22年11月家賃は下落に転じただけでなく過去7年間で最も大きく落ち込んでいたため、堅調なコアCPIへの反応は限定的だった。

チャート:FF先物からみたターミナル・レート(各FOMCで最も確率が高いFF金利水準を採用)、4.75~5.0%、利下げ転換も11月で変わらず

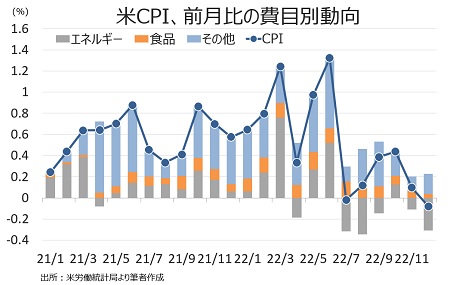

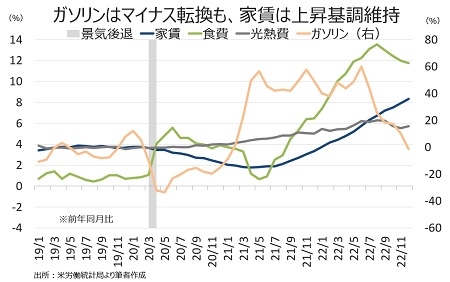

内訳を前月比でみると、原油価格が22年12月に約1年ぶりとなる70ドル割れが迫るなか、エネルギー(全体の7.3%を占める)4.5%下落し、過去6カ月間で5回目の低下を迎えた。ガソリンも9.4%低下し、過去6カ月間で5回目のマイナスとなっただけでなく5カ月ぶりの下げ幅を記録した。その他のエネルギーは大寒波を受け3カ月ぶりにプラスに転じ、電力など公益は前月の1.1%→1.5%上昇。電力は前月の0.2%低下→1.0%とプラスに転じたほか、ガスも3.0%上昇し3カ月ぶりにプラス圏へ戻した。

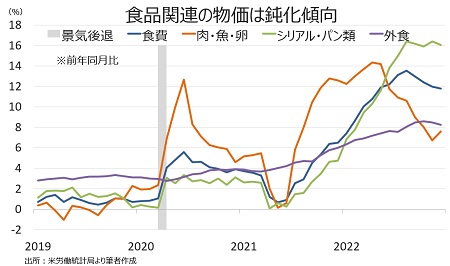

エネルギー以外では食品(全体の13.4%を占める)が前月比0.3%上昇し前月の0.5%を下回った。なお、コロナ禍で経済活動が停止した20年4月は1.4%上昇していた。詳細をみると、肉類・卵・魚は鳥インフルエンザ蔓延の影響で同1.0%と7カ月ぶりの高い伸びに。しかし、ウクライナ戦争を受け上振れしていたシリアル・パンが同横ばいと、上昇基調を15カ月で止めた。結果、食費は同0.2%と前月の0.5%を下回った。一方で、外食は3カ月連続で同0.4%上昇、賃上げトレンドを一因に1981年3月以来の伸びとなった22年10月の0.9%を下回ったとはいえ堅調な伸びを保った。

CPIコアは前月比0.3%上昇し、市場予想と一致。エネルギー以外が堅調だったが、主に住宅関連が指数を支えた。

チャート:CPIの費目別寄与、前月比は引き続きガソリンなどエネルギーが押し下げたものの食品とその他が上昇を主導

食品とエネルギー以外をみると、クリスマスや年末の需要拡大時期を背景に宿泊が高い伸びを記録したほか、引き続き自動車メンテナンス/修繕も力強い上昇ペースを保った。帰属家賃や家賃など住宅関連も高止まりを維持、家賃は新規契約分でマイナスが続くものの、引き続き通常1~2年契約という事情もあってサンプルに足元の動向は反映されづらいもようだ。一方で、中古車が6カ月連続で低下したほか、新車も21年1月以来のマイナスに反転。また、経済正常化の恩恵を受け上振れしていた航空運賃や3カ月連続で弱かった。エネルギー関連と食品・飲料以外で主要な項目の前月比は、以下の通り。

(上昇費目)

・宿泊 1.5%の上昇>前月は0.7%低下

・自動車メンテナンス/修繕 1.0%上昇、9カ月連続で上昇<前月は1.3%上昇、22年6月は2.0%と1974年9月以来の高い伸び

・家賃 0.8%上昇、1986年4月以来の高い伸びに並び上昇トレンドを維持=前月は0.8%

・帰属家賃 0.8%上昇、上昇トレンドを維持し1990年6月以来の高い伸びに並ぶ>前月は0.7%

・住宅 0.8%上昇、上昇トレンドを維持しと1976年7月以来の高い伸びに並ぶ>前月は0.6%

・自動車保険 0.6%上昇、12カ月連続で上昇<前月は0.9%上昇

・服飾 0.5%上昇、2カ月連続で上昇、前月は0.2%上昇

・娯楽サービス 0.2%上昇、12カ月連続で上昇<前月は0.5%の上昇

・医療サービス 0.1上昇、3カ月ぶりにプラス>前月は0.7%低下、2カ月連続でマイナス

・教育サービス 0.3%上昇<前月は1.0%の上昇

(横ばい、下落項目)

・新車 0.1%の低下、2021年1月以来のマイナス<前月は横ばい

・中古車 2.5%の低下、6ヵ月連続でマイナス>前月は2.9%の低下

・航空運賃 3.1%低下、3カ月連続<前月は3.0%の低下

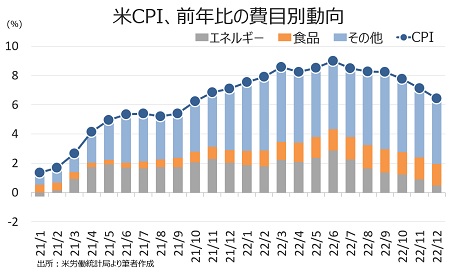

CPIは前年同月比で市場予想と一致し6.5%上昇、前月の7.1%を下回り2021年10月以来の低い伸びとなる。CPIコアも市場予想通りで同5.7%、前月の6.0%を下回り2021年10月以来の低水準だった。

チャート:CPIの前年比、費目別の寄与もその他が大きい

チャート:CPIとPCE、そろって鈍化傾向をたどる

(作成:My Big Apple NY)

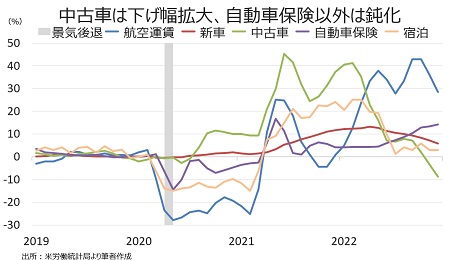

――経済正常化を受け、特に上昇した食品関連を除く費目は自動車保険(前月:13.4%→14.2%)以外で鈍化傾向を示した。宿泊(前月:3.1%上昇→2.9%上昇)、航空運賃(前月:36.0%上昇→28.5%上昇)。新車(前月:7.2%上昇5.92%)などは、そろって前月の伸びを下回った。中古車に至っては同8.8%低下、2020年7月以来のマイナスに転じた前月の3.3%から下げ幅を広げ、下落率は金融危機発生直後の2009年1月以降で最大となった。

チャート:経済活動の再開で上振れが目立った費目、新車と中古車は鈍化も他は高止まり

CPIの13.7%を占める食品の前年同月比は、鳥インフルエンザによって急騰した卵の影響で上振れした肉類・魚・卵が(前月:6.7%→7.6%)以外で鈍化した。シリアル・パン類(前月:16.4%→16.1%)や食費(前月:12.0%→11.8%)だけでなく、外食も(前月:8.5%→8.3%)も前月を下回った。ただし外食は、1981年4月以来の高い伸びを記録した22年10月(8.6%)に近い伸びを保った。

チャート:食費の費目全て、前年比で鈍化が優勢に

7.3%を占めるエネルギーは前年同月比で7.0%と前月の13.0%を下回り、2021年2月以降の上昇トレンドで2番目に低い伸びだった。ガソリンが前月の10.1%から1.5%の低下と、2021年1月以来のマイナスに転換したことが大きい。公益(電力・ガス)は大寒波の影響で需要が高まり、前月の15.6%を上回り15.6%だった。

チャート:生活必需品関連、家賃以外は鈍化傾向

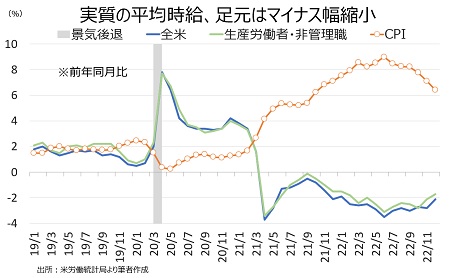

物価が高止まりするなか、実質賃金の伸びを押し下げ続けた。ただし、マイナス幅はCPIの伸び減速に合わせ縮小。12月の実質平均時給は前年同月比2.1%下落、21ヵ月連続でマイナスとなったとはいえ前月の2.8%より下げ幅を縮めた。生産労働者・非管理職も1.7%下落しつつ、11カ月ぶりの小幅な下げにとどまった。

チャート:実質賃金の下落を続けたものの、下げ幅は縮小

以上、米12月CPIは帰属家賃など一部のサービスの伸びが力強さを維持したものの、家賃に押し下げられ今後は鈍化する見通しだ。中古車や新車など、一部のコアCPIの費目はマイナスに転じ、高額商品を始めとした需要の減退を示唆する。インフレは鈍化基調にあると見込まれ、Fedは1月31~2月1日のFOMCで0.25%へ利上げ幅を縮小する公算が大きい。3月20~21日開催のFOMCでの0.25%追加利上げで打ち止めとなる道筋も残したと言えよう。何より、ウォール・ストリート・ジャーナル(WSJ)紙のFed番記者、ニック・ティミラオス記者のツイッターによれば、10~12月期の前期比年率のCPIが3.5%と15カ月ぶり、6カ月比の年率ベースでも4.5%と2021年5月以来の低水準だった。心強いインフレ鈍化の証左と言えよう。

今後の方向性を占う上で、セントルイス連銀のブラード総裁の発言に注目したい。ブラード総裁はコロナ前までハト派と目されてきたが、インフレ加速を受け21年6月頃にタカ派に反転、22年11月にはブラード版テイラー・ルールを用い、十分に引き締め寄りのFF金利のレンジは5~7%と発言していた。しかし、1月6日には金利水準は未だ引き締め寄りではないと指摘しつつ、5%手前が引き締め水準の下限なだけに「視野に入ってきた」とも言及。ブラード氏は今回の利上げを先取りしてきただけに、姿勢変化はFedのピボットのサインとなりうる。

(カバー写真:Sarah Stierch/Flickr)

Comments

米12月雇用統計、雇用回復を主導してきたヒスパニック系の失業率が上昇 Next Post:

日銀が大規模緩和を維持、海外勢の修正期待と裏腹に