Fed Signals 2 More Potential Hikes This Year, But The Market Isn’t Buying Just Yet.

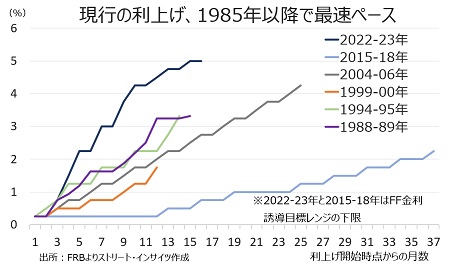

6月13~14日開催の米連邦公開市場委員会(FOMC)では、市場予想通りFF誘導金利目標を5.0~5.25%で据え置いた。2022年3月の25bp、同年5月の50bp、同年6~11月の4回連続75bp、同年12月FOMCでの50bp、23年2月、3月、5月の25bpと10回連続の利上げを経て、見送りを決定した。

ただし、声明文では「物価を2%に戻すべく、追加の引き締めがどの程度適切となる可能性があるかを判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する」との文言を維持した。パウエルFRB議長が会見で今回の据え置きが「利上げの見送り(skip)」と強調したように、利上げ余地を確保した格好だ。詳細は以下の通り。

【FOMC声明文】

声明文の変更点は以下の通り。 修正箇所は、取り消し線と太字下線部をご参照。

<景況判断>

前回:「第1四半期に、経済活動は緩慢なペースで拡大した。雇用は足元数カ月にわたり堅調で、失業率は引き続き低水準をたどった。引き続きインフレは高止まりにある。米国の銀行システムは健全で強靭だ。家計と企業の信用動向の一段の引き締まりは、経済活動や雇用、インフレを押し下げる公算が大きい。これらの影響の度合いは、不確実なままだ。委員会は引き続き、インフレ・リスクに注意していく」

↓

今回:「足元の指標は、引き続き緩慢な拡大を示唆した。雇用は足元数カ月にわたり堅調で、失業率は引き続き低水準をたどった。引き続きインフレは高止まりにある。米国の銀行システムは健全で強靭だ。家計と企業の信用動向の一段の引き締まりは、経済活動や雇用、インフレを押し下げる公算が大きい。これらの影響の度合いは、不確実なままだ。委員会は引き続き、インフレ・リスクに注意していく」

※米4~6月期実質GDP成長率はアトランタ連銀によれば1.8%増と、前期の1.3%増に続き潜在成長率の2%割れとなる見通しで「緩慢な拡大」との表現を維持。

<政策金利、保有資産の縮小>

前回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを5.0~5.25%へ引き上げた。委員会は、今後入手できる情報を注意深く監視し、金融政策への意味を評価していく。物価を2%に戻すべく、追加の引き締めがどの程度適切となる可能性があるかを判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する。また、委員会は保有する米国債および政府機関債、政府機関の保証が付いた住宅ローン担保証券の削減を以前発表した通り続ける。委員会は、物価目標2%への回復に強くコミットする」

↓

今回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを5.0~5.25%で据え置くことを決定した。今回の会合での金利据え置きにより、委員会は今後入手できる情報と金融政策への意味を評価することが可能となる。物価を2%に戻すべく、適切である可能性が高い追加的な引き締めの程度を判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する。また、委員会は保有する米国債および政府機関債、政府機関の保証が付いた住宅ローン担保証券の削減を以前発表した通り続ける。委員会は、物価目標2%への回復に強くコミットする」

※今回、利上げ余地について適切である可能性が高い追加的な引き締めの程度」と表現を微修正。

チャート:Fedの今年5月までの利上げペース、1980年代以降で最速

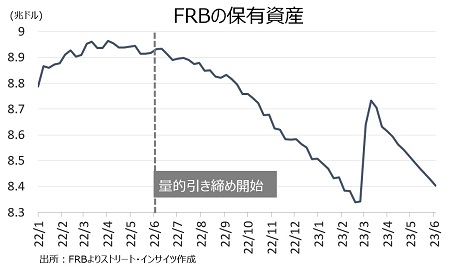

チャート:Fedの保有資産、足元は窓口貸出が落ち着いたこともあってSVB破綻前の水準回復

<金融政策姿勢>

変更なし

今回:「金融政策の適切なスタンスを評価する上で、委員会は経済見通しに係る最新の情報が与える示唆を注視し続けていく。委員会の目標達成を妨げるリスクが表面化した場合、金融政策の姿勢を調整する用意がある。委員会は公共衛生や労働市場、物価から生じる圧力やインフレ見通し、金融動向は国際情勢など、広範囲にわたる情報を考慮に入れて評価していく」

<票決結果>

今回も全会一致で、前回に続いて8回連続となる。FOMC投票権保有者は足元で11名、パウエル議長、バー副議長(銀行監督担当)、ウォラー理事、ボウマン理事、ジェファーソン理事、クック理事、ウィリアムズNY連銀総裁が輪番制の地区連銀総裁の投票メンバーはシカゴ連銀のグールズビー総裁、フィラデルフィア連銀のハーカー総裁、ミネアポリス連銀のカシュカリ総裁、ダラス連銀のローガン総裁の4名。なお、投票メンバーは通常、FRB正副議長3名(足元はブレイナード副議長がNEC委員長に就任するため退任し2人)、理事4名、NY地区連銀総裁の8名が常任、地区連銀総裁は1年間の輪番制で4名となる。

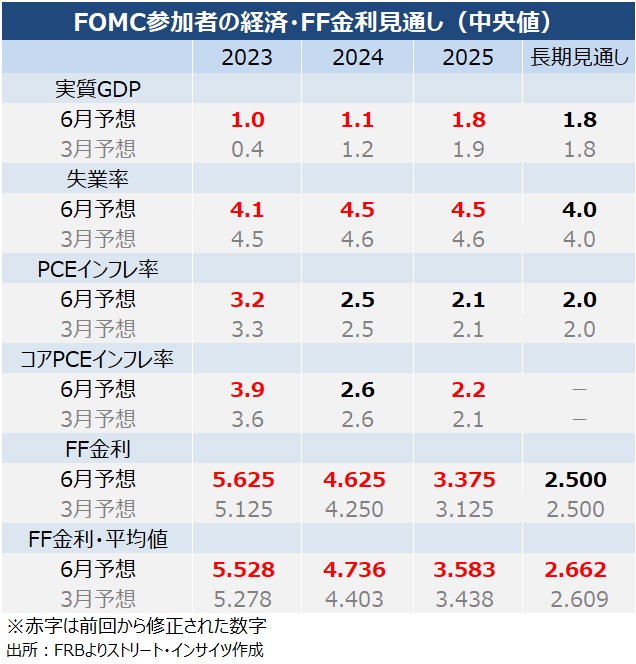

【経済・金利見通し】

経済見通しのうち、注目ポイントは以下の通り。なお、ブレイナードFRB副議長がNEC委員長に就任したため、FOMC参加者は3月から18名へ減少した。

・成長率は2023年につき上方修正したが、2024~25年は下方修正。足元は景気の底堅さを確認しつつ、2024年以降は23年末までの2回の追加利上げを予想に合わせ、微修正。引き続き、景気後退は見込んでいない。

・失業率は、力強い方向へ修正。米5月失業率が3.7%と前月比で0.3%ptと2010年以来の上昇幅を記録したが、4月に3.4%と1969年以来の低水準だったこともあって、労働市場への自信を深めたもよう。

・物価見通しは、インフレ高止まりに合わせ今年の全体とコアを上方修正。また、コアは2025年も引き上げた。

チャート:6月FOMCの経済金利見通し

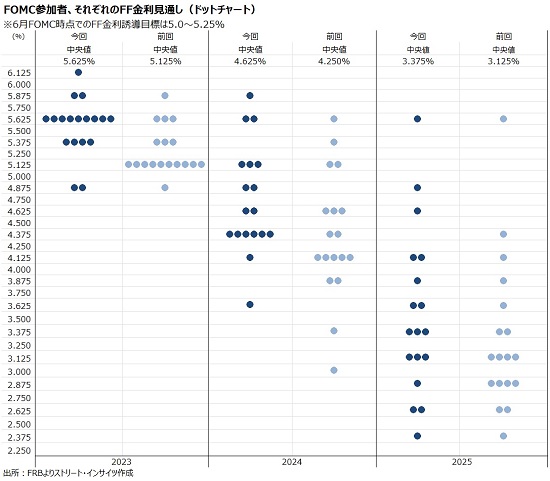

【ドットチャート】

・FF金利予想・中央値は、2023年を軸に上方修正。5月FOMC時点では「一部(several)参加者」が追加利上げの必要はない可能性があると判断し、インフレ警戒から利上げを継続すべきとの「複数(some)」より多かったものの、堅調な経済指標と物価高止まりを受け、利上げ継続派の増加を確認した。

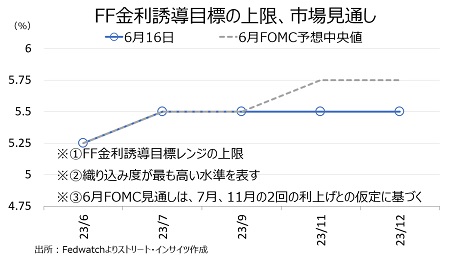

・2023年は、従来の5.125%→5.625%と0.5%引き上げ。年内は7月、9月、11月、12月の4回を予定するなか、年2回の利上げを見込む。予想中央値の5.625%以上を見込む参加者は12名と、前回の5.625%予想の4名を上回り、多数派に躍り出た。その他、1回の利上げ予想は4名、据え置き予想は2名だった。

・2024年は、従来の4.250%→4.625%へ上方修正。4.625%以上を見込む参加者は10名と、前回の9名から増えた。

・2025年は、従来の3.125%→3.375%へ上方修正。予想中央値を見込む参加者は11名と、前回の10名から増えた。

チャート:ドットチャート、長期見通しを含め全て上向きにシフト

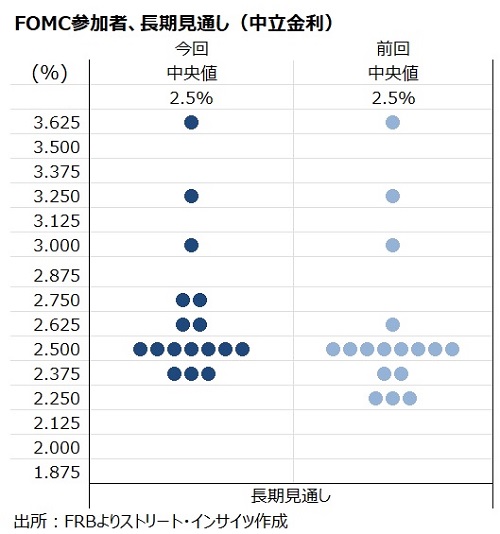

・長期見通しは、2022年6月以降続く流れを受け継ぎ2.5%で据え置いた。しかし、全体的に上方修正が目立ち、平均値も前回の2.609%→2.662%と引き上げられた。なお、引き続きセントルイス地区連銀のブラード総裁は、長期見通しを提示していない。

チャート:長期見通し、それぞれの見通しにやや変更があったものの中央値は2.5%を維持

【パウエルFRB議長の記者会見、質疑応答のポイント】

〇冒頭の原稿

※米銀問題が落ち着くなか、前回最初に持ってきた米銀動向への見解表明は削除。

―総括

「我々は引き続き正面から二大目標、つまり米国市民のために雇用の最大化と安定的な物価に集中して取り組んでいる」

「物価の安定は、FRBの責務だ」

「物価安定なくして、経済は誰のためにも機能しない。特に、物価の安定なくして、全ての人々に恩恵をもたらす強い労働市場の状態を持続的に実現することはできない」

―米経済

「参加者は概して抑制された成長が続くと予想し、成長見通しの中央値は今年が1.0%、来年も1.1%と長期的に標準なペースを大幅に下回る」

「信用動向の一段の引き締まりを受け、米経済はさらなる向かい風に直面するだろう」

「3月初めに発生した銀行部門での緊張状態により、家計と企業の信用を一段と引き締め、こうした信用の一段の引き締まりは経済活動、雇用、インフレを押し下げるだろう。その程度は、不確実だ」

―個人消費

「個人消費は、今年に入って回復した」

―住宅市場

「住宅セクターの活動は、高水準にある住宅ローン金利を反映し弱いままだ」

―企業活動、輸出

「金利上昇と生産の伸び鈍化は、企業の固定資産投資の重石となっているようだ」

―労働市場

「労働市場は引き続き非常にひっ迫している。雇用の伸びは過去3カ月間で平均28.3万人増加した」

「失業率は3.7%と低い水準にとどまった」

「それでも、労働市場における需給がより良い均衡点へ回帰していくであろう、いく分の兆候がみてとれる」

「労働参加率は25~54歳を中心に、足元で上昇してきた」

「職と労働者のギャップが縮小した一方で、労働需要は労働者の供給を大幅に上回っている」

「FOMC参加者は、労働の需給がいずれより良い均衡点に達し、賃上げ圧力が緩和すると見込む」

―物価

「物価は目標値の2%を依然として大きく上回っている」

「インフレは2022年半ばから、いく分鈍化したが、インフレ圧力は引き続き根強く物価を2%へ戻す上で長い道のりを残す」

※インフレ抑制に時間を要すると発言し、インフレ抑制への姿勢を強調。

―金融政策

「22年年初めから、FOMCは金融政策のスタンスを大幅に引き締め政策金利を5%ポイント引き上げ、保有する有価証券の削減を急ピッチで進めてきた」

「しかし、金融政策が経済に与える時間差や信用収縮による逆風を踏まえれば、引き締めの効果はまだ十分に現れていない」

「今回は金利の据え置きと、保有する有価証券の縮小継続を決定したが、今後については、ほぼ全員の参加者が、長期的にインフレ率を2%へ戻すべく、年末までにいく分の追加的な引き締め(some further rate increases)が適切である可能性が高いと見ている」

「しかし今回、これまでの(利上げの)道のりとスピードを考慮し、委員会が今後入手できる情報と金融政策の影響を評価できるよう、据え置きが賢明と判断した」

「物価を2%に戻すべく、適切である可能性が高い追加的な引き締めの程度を判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する。

「米経済は家計や企業における信用引き締めという逆風に直面し、経済活動や雇用、物価を押し下げるだろう。その程度は不確実だ」

「経済・金利見通しでは、2023年末のFF金利予想中央値を5.6%、2024年末を4.6%、2025年末を3.4%とした。今年について言えば、0.5%引き上げたが、これは委員会の決定ではなく、仮に経済が予想通り進展しない場合、雇用の最大化と物価安定の目標を支援すべく、政策の道筋を調整する」

「我々は、経済活動やインフレの見通し、リスクのバランスなど、入手できるデータの全体像とその影響に基づき、引き続き会合毎の決定を行っていく」

〇質疑応答

―コアインフレが高止まりし、景気敏感である住宅市場に回復の兆しがあるなかで、なぜ据え置きを決定したか

「過去15カ月にわたり利上げを行ってきた・・・目的地が近づくなかで、利上げのペースをゆるめることは当然で、据え置きを決定したのはその一環だ」

「現状、我々はインフレ率を長期的に2%へ回帰させるべく、どの程度の追加的引き締めが適切かを判断することに注力している」

「我々は次の会合を含めて、今後について何も決定していない。今回の会合で何をするかに集中している点につき強調したい」

「7月FOMCについては、何も決定していない。7月FOMCについて2つ申し上げるなら、1つはまだ何も決定しておらず、会合毎に決定するということだ」

ー今年の成長見通しを前回から2倍引き上げ、物価は高止まりし、労働市場は力強い。ディスインフレはどこから来るのか。

「インフレ減速には時間が掛かる」

―年内あと2回の利上げの予想するなら、なぜ今据え置きではなく利上げを行わなかったのか

「FF金利予想はあくまで参加者見通しの集合体だ」

「FF金利予想をご覧頂けるように、我々は目的地に遠くない距離にあり、利上げペースを落とすのは当然だ」

「経済が(金融引き締めに)適応するための時間を確保すれば、銀行問題の影響など確認することができるだろう」

「現状、全体的な影響を確認するには時期尚早で、どの程度が分からない。全容を把握するには、時間が必要だ」

「また、今回据え置きを決定すれば、(7月FOMCまで)3カ月にわたるデータを精査でき、6週間よりずっと多く、浮上するリスクを含め確認することが可能だ」

―十分に引き締め寄りの金利水準はどこか

「我々は、FF金利をゼロから5%に引き上げる過程で、過不足なく、十分に引き締め寄りとされる目的地により近づいたと考えている」

「インフレについては、他の参加者が同調するようにリスクは上方向にある。物価などデータをみる限り、我々はまだ目的にたどり着いていない」

「今回、我々が安心して据え置きができたのは、昨年夏から今年にかけて行われた引き締めの多くの影響が続いているためで、その一部が効果を発揮すると考えるのが妥当だと思われる。だからこそ、利上げペースを一段とゆるめることが適切だと考える。その結果、多くのデータを確認できる」

―金融政策の影響が時間差を伴って米経済に及ぶなか、どこを注視しているか

「住宅や耐久財など、金利敏感のセクターでは利上げの影響が顕在化するのは比較的早いが、広範にわたる需要、支出、資産価値などに現れるには時間を要する」

「今回、利上げペースをわずかながら落とした理由は、最終地点を把握するためでもある。必要な金利水準を超えないよう、我々は時間を掛けて(インフレ率2%回復に)取り組んでいる」

―賃金上昇がインフレを引き起こしていないとのサンフランシスコ連銀のレポートがあったが、どう考えるか

「個別のレポートへのコメントは差し控えるが・・・多くのアナリストは、物価押し下げに賃上げ圧力を持続可能な水準に抑えることが必要と認識し、それはインフレ率2%と合致する。現状、賃金は概してゆるやかに鈍化している。また、バーナンキ元FRB議長や(IMFのチーフエコノミストだった)ブランシャール氏のレポートにも指摘され、私も同様に考える」

ーかつて市場を驚かせることは好まないと指摘していたが、そうしないためには市場との対話が必要だろう。同時に、インフレ高止まりに言及しているが、今後の金融政策の決定をめぐりFedがどこに反応するのか、教えて頂きたい、

「データに影響を与えるような、仮定の話は避けたい・・・我々の焦点は、政策を正しく行うことにある。7月FOMCをめぐっては会合毎に決定するが、市場を含め経済指標を確認し、判断することになる」

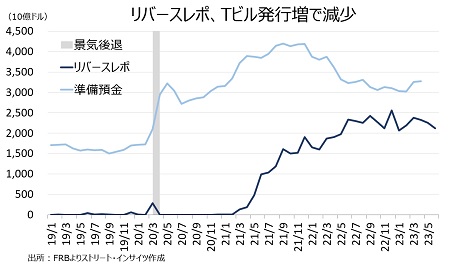

ー保有資産について伺いたい。米財務省省による大量のTビル発行は影響するのか?また、銀行間における緊張をにらみ、リバース・レポ金利の引き下げを検討するか?

「イエレン財務長官は、市場の混乱を避ける方法について市場参加者と広く協議し、その動向を注意深く見守るという趣旨の見解を表明していた。

財務省がFedの政府預金口座(TGA)を補充している間、我々は市場の状況を注意深く見守ることになるだろう。この調整プロセスには、リバース・レポ・ファシリティと準備預金の減少の両方が含まれる可能性が高いが、どちらが大きくなるかは現時点で不透明だ」

チャート:リバース・レポ取引額はTビルの発行増を受け減少、準備預金も減少か

ー経済見通しは楽観的な修正が目立つが、ソフトランディングへの自信を深めたのか。インフレ抑制に向けあらゆる措置を講じるなら、なぜインフレ見通しは2%超えが並ぶのか

「これまでのような急激な景気後退や、雇用の大幅減少を招くことなく、インフレ率を2%に回帰させる道筋があると考える」

「経済見通しをご覧になってお分かりのように、委員会は、インフレを2%に抑える必要性で完全に一致しており、必要なあらゆる措置を講じる用意がある」

「予測は非常に不確実性が高いものだが・・・実質金利をプラスで維持するためには、その時点の名目金利を下げる必要がある。つまりインフレ率が大幅に下がれば、金利を引き下げる必要があるということだ。ところで、経済見通しにあるように、我々は誰も利下げを予想しておらず、利下げが適切な可能性があるとは到底思えない。インフレ率はあまり下がっていないが、これはこれまでの利上げにあまり反応していないことを指し、だからこそ、我々は(利上げを)続けなければならない」

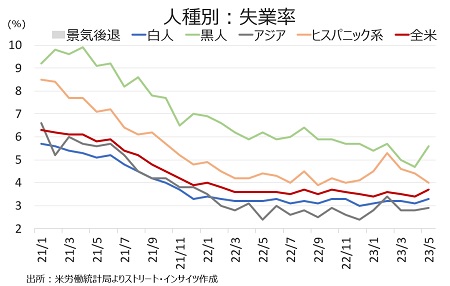

ー黒人の失業率が5月に急上昇したが、どう捉えるか

「労働市場のおける人種や民族の違いは憂慮するが、我々ではどうにもできない。一方で、最大限の雇用とは何かということを考えるとき、それは私たちにとって広範で包括的な目標であると考え、そこを注視している」

「黒人の失業率も含め、すべての失業率が歴史的な低水準付近にあることを忘れるべきではない。労働市場は、過去50年間で最も力強い」

※2020年8月に、雇用の最大化に追加した「広範かつ包括的な目標」について、建付けを維持しているもよう。

チャート:人種別の失業率、黒人が0.9%ポイントと2011年以来の上昇幅に

ーシステミック・リスクについてどう考えるか、米銀問題はどうか、0.5%利上げした場合の影響は

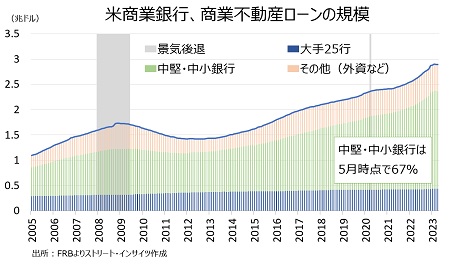

「まずは商業用不動産について言えば、その状況を注意深く見守っている。銀行システムにはかなりの額の商業用不動産を抱え、その大部分は中小の銀行が保有し、損失を被る可能性もあり、我々はそこを注視している。ただし、商業不動産問題は突然襲ってくるようなものではなく、しばらくは続くものだと感じている」

「ノンバンクや金融セクターについては、これまで多くの取り組みが行われてきた。パンデミックでは、ノンバンクの金融部門に問題が生じたのは明らかだ。そして政権が中心となり、問題に対応すべく多くの取り組みを行ってきた」

「我々は金融の安定にも責任を負い。0.5%利上げを行った場合の影響についても常に考慮していくつもりだ」

チャート;米商業不動産、米銀のうち中小が67%を保有

――今回のFOMCで重要なポイントは、以下の通り。

・7月を含め、金融政策会合毎に決定。

・FOMC参加者18名のFF金利予想の内訳をみると、12名が年内2回(FF金利誘導目標レンジ:5.5-5.75%)以上の利上げを予想し、4名は1回の利上げ(同5.25-5.5%)、2人が据え置き(同5.0-5.25%)と、2回以上の利上げ予想が多数派に。

・今回利上げを見送った理由は、利上げの効果や銀行問題の影響などを測る上でデータを精査する必要性があったため。また、十分引き締め寄りの金利水準に近付いており、見送りが賢明と判断。

・利下げを想定していない。

・銀行問題を引き続き注視、0.5%利上げを行い場合にも考慮していく

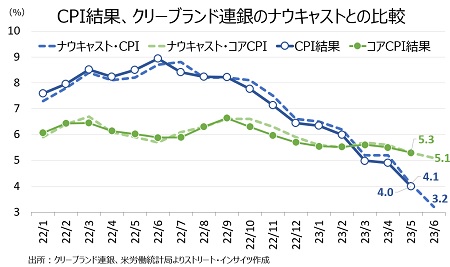

Fedが利上げ姿勢を強化した背景として、コアCPIの高止まりがあることに間違いありません。精度が高いとされるクリーブランド連銀のナウキャストをみると、CPI自体は3.2%と一段と減速する見通しながら、コアは5.1%と未だインフレ目標2%超えの2倍以上が見込まれています。

チャート:クリーブランド連銀のナウキャスト、CPIコアは高止まり

米5月雇用統計は人種を含め労働市場が減速の兆しをみせるものの、明確な悪化を示さない限り、Fedは利上げというファイティング・ポーズを維持する構えです。

一方で、ウォール街と元FRB関係者の間では、見方が分かれています。まずはFF先物市場を見てみましょう。

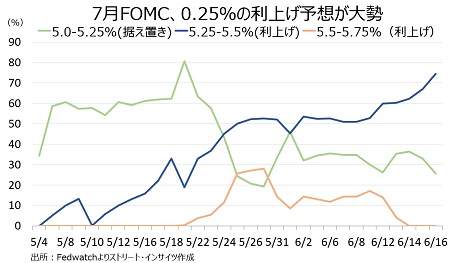

7月25~26日開催のFOMCでは、6月16日時点で0.25%の利上げ織り込み度が74.4%と、5月以降で最高となっています。

チャート:7月利上げ織り込み度、74.4%

年内はというと、7月FOMC1回の利上げの見通しが優勢で9月と11月でそれぞれ68.5%、67.3%と過半数に。12月FOMCでは48.3%と、利下げ予想の37.7%を上回ります。

チャート:FOMC参加者の予想・中央値に反し、市場では年内1回の見通しに傾く

では、ウォール街と元FRB関係者などの予想をみてみましょう。

バンク・オブ・アメリカも年末のFF金利見通しを従来の5.0‐5.25%から、5.5-5.75%へ上方修正。年内、0.25%ずつ2回の利上げを見込みます。

シティグループは従来通り2回利上げ予想を維持しつつ、6月と7月から7月と9月の見通しに修正しました。

ゴールドマン・サックス(GS)は、7月利上げ予想を維持。ただし、FF金利予想・中央値の引き上げを受け「Fedの(景気を押し下げない)自信を表す」として、7月の利上げ再開後は、11月でなく9月に追加利上げを行う場合も視野に入ると指摘します。

ウォール・ストリート・ジャーナル(WSJ)紙のFed番記者、ニック・ティミラオス記者はアナリストの見解を取り上げ7月FOMCでは利上げの可能性が高いと報じます。

J.P.モルガン・チェースは従来の据え置き見通しから、7月の0.25%利上げで打ち止めへ修正しました。

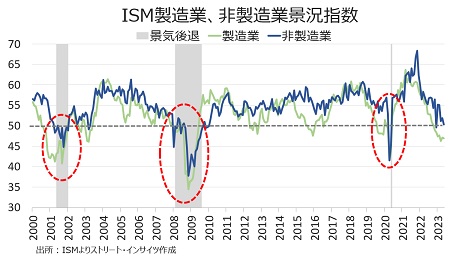

一方で、運用資産920億ドルを有する米投資会社ダブルライン・キャピタルの共同創業者で、“債券王”との異名を持つジェフリー・ガンドラック氏はFOMC直後、今回の利上げ見送りを「タカ派的一時停止(hawkish pause)」と指摘。一方で、FRBは「1年半前と同じ間違いを犯している…今回は逆だ」として、利上げ開始が遅すぎた当時と反対に、直近はFedの積極的な利上げで統計が示す以上に気米景気は鈍化しており、年内の追加利上げは難しいとの考えを寄せました。その理由として、米ISM製造業景況指数の新規受注の下振れや、週当たり労働時間の短縮を挙げます。

チャート:ISM製造業景況指数、非製造業景況指数がそろって50割れを迎える際はリセッション入り

モルガン・スタンレーのエレン・ゼントナー米国担当チーフ・エコノミストも年内据え置き派で、2024年3月からの利下げ開始を予想しています。

かつて”マエストロ“と呼ばれたグリーンスパン元FRB議長に、金融政策を指南したとされるヴィンセント・ラインハート元FRB金融政策部長も、物理学者アイザック・ニュートンの「静止している物体は静止したままだ」との名言を用いながら、利上げを一旦停止すれば再開は難しいとの見解を表明。また、次回7月25~26日開催のFOMCまでの6週間で、米経済指標はもっと強弱まちまちな結果となり、FRBを混乱させかねないと注意を促します。

このように、Fedの金融政策見通しについて意見が分かれる状況です。筆者は年後半にかけて米景気減速が明確化すると想定しており、7月FOMCでの利上げ1回を予想します。7月FOMCまで米雇用統計やCPI、PCE価格指数の公表をそれぞれ1回ずつしか予定しないためです。据え置きを決定するには、米雇用統計・非農業部門就労者数の大幅減速と失業率のさらなる上昇が必要となると考えます。

(カバー写真:Federalreserve/Flickr)

Comments

米5月小売売上高は予想上回るも、弱い米新規失業保険申請件数で打ち消し Next Post:

ブリンケン国務長官、習主席と会談ー米中首脳会談の布石となるか