October Non-Farm Payrolls Weaker Than Expected, Affected By Storm And Strike.

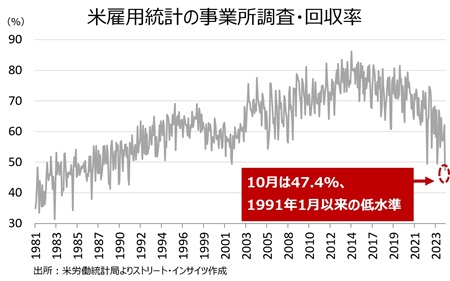

米10月雇用統計・非農業部門就労者数(NFP)は、エコノミスト予想を大きく下回りました。失業率は前月と変わらずも、労働参加率が低下したことが一因です。平均時給は前年比で市場予想と一致しつつ、前月からは加速。NFPの大幅減速については、ハリケーンや航空大手ボーイングなどの影響が考えられますが、その一方で米労働統計局はNFPなどを管轄する事業所調査の回収率が、ハリケーンの被災地とそれ以外ともに「例年を下回った」と指摘。実際に回収率は47.4%と1991年1月以来の低水準で、これについて米労働統計局は、回収期間が10~16日のところ「10日間のみだった」と説明しています。従って、ハリケーンより回収期間の短さが影響したのならば、米11月雇用統計で10月分の結果が大幅に修正される余地を残します。もっとも、米10月雇用統計・NFPの大幅減速は、米大統領選を直前に控え民主党候補のハリス氏には向かい風となりそうです。

チャート:事業所調査の回収率、1991年1月以来の低水準

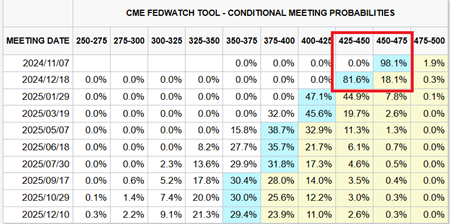

米10月雇用統計の結果を受け、FF先物市場では年内0.25%ずつの2回の利下げ織り込み度が上昇しました。

画像:年内は0.25%ずつ、2回連続の利下げ見通しが優勢

ドル円は米10月雇用統計のNFPは大幅に減速したとはいえ、失業率は横ばいだったほか、平均時給は労働者の約8割を占める生産部門・非管理職の伸びが加速。加えて、米10月ISM製造業景況指数の仕入れ価格が5カ月ぶりの高水準だったため、ドル円は152円割れを迎えたものの一時的で、むしろ日本時間午前0時53分までに一時153.07円まで本日高値を更新。米10年債利回りはドル円の上昇をけん引、一時4.435%と約4カ月ぶりの高水準をつけました。一方で、米株相場は前日引け後のマイクロソフトやアマゾンの好決算もあって買い戻され、ダウは一時500ドル高をつけました。

1分足チャート:ドル円は米9月雇用統計後、米10年債利回り(緑線、左軸)につれ急伸

今回の雇用統計のポイントは以下の通りで、まちまちとなっています。

(労働市場にポジティブ)

・NFPが市場予想や前月を下回る

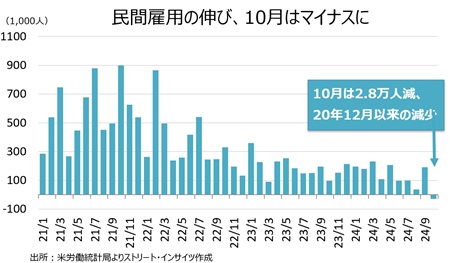

・民間のNFP、2020年12月以来の減少に

・NFP、過去2カ月分は11.2万人の下方修正

・平均時給の伸び、前月比で市場予想超え、前年同月比で再加速(インフレ抑制の観点ではネガティブ、購買力の観点でポジティブ)

・民間部門の総賃金(雇用者数×週平均労働時間×時給)、前年比が5カ月ぶりの強い伸び

・長期失業者の割合が低下

・サーム・ルールで景気後退のサインとなる0.5ポイント割れ

(労働市場にネガティブ/ニュートラル)

・週当たり労働時間は横ばい

・失業率は前月と変わらず

・失業者のうち失職者は3年ぶりの高水準

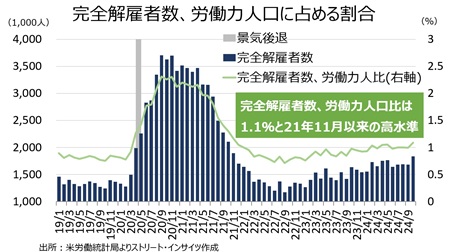

・完全解雇者の労働力人口の割合、2021年11月以来の水準へ上昇

・労働参加率は低下

・就業率、2022年11月以来の低水準に戻す

・不完全雇用率は前月と変わらず

全体的に、平均時給の伸びや総賃金の伸びが加速し、消費にはポジティブです。ただ、これがハリケーンなのか、仮に退職金を含んだ場合の伸び加速なのか確認する必要がありそうです。一方で、失業率は横ばいでしたが、失職者(一時的な解雇ではなく再編やM&Aなど会社都合での解雇者、派遣など契約が終了した労働者)に加え、そこに含まれる会社都合で失職した完全解雇者が増加。ハリケーンや航空大手ボーイングのストライキの影響を除いても、雇用の冷え込みを感じさせます。

以下は、今回の雇用統計の詳細。

〇非農業部門就労者数

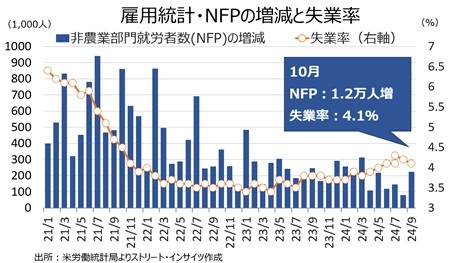

米10月雇用統計・非農業部門就労者数(NFP)は前月比1.2万人増となり、市場予想の10.6万人増を下回った。前月の22.3万人増(25.4万人増から下方修正)に遠く及ばず、2021年1月以降の増加トレンドで最小の伸びとなった。

NFPの内訳をみると、民間就労者数は前月比2.8万人減と市場予想の9万人増に反する結果に。前月の19.2万人増(22.3万人増から下方修正)からかけ離れ、2020年12月以来の減少を迎えた。民間サービス業は0.9万人増と、前月の16.9万人増(20.2万人増から下方修正)に届かなかった。

チャート:NFPは大幅減速、失業率は横ばい

チャート:民間サービスの雇用、2020年12月以来のマイナス

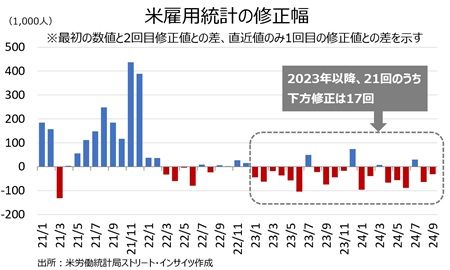

8月分の8.1万人の下方修正(15.9万人増→7.8万人増)と合わせ、過去2ヵ月分では合計で11.2万人の下方修正となった。前月は速報値ベースで2カ月分が上方修正されたが、一時的に終わった。これで、2023年以降では、21回のうち17回目の下方修正となる。なお、8月21日にNFPは年次基準改定を受け、2024年3月までの1年間で81.8万人の下方修正となった。

チャート:NFPと修正幅(グレー枠は2023年以降の修正幅)

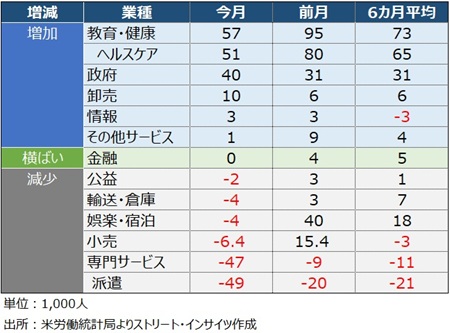

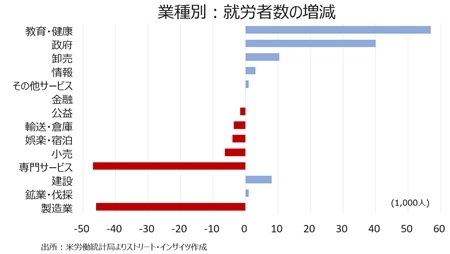

サービス部門のセクター別動向は11業種中で5業種で増加し、速報値ベースでの前月の10業種を下回った。今回最も雇用が増加した業種は13カ月連続で教育・健康、次いで政府、卸売が並んだ。一方で、ホリデー商戦を控えながら小売は減少し、輸送・倉庫は2カ月連続でマイナスで、家計が裁量的支出を削減している可能性を示唆した。

(サービスの主な内訳)

財生産業は前月比3.7万人減と、6カ月ぶりに減少。業種別をみると、建設が増加トレンドを維持したほか、鉱業・伐採が2カ月連続で増加した。ただし製造業が3カ月連続で減少、過去5カ月間で4回目のマイナスとなる。製造業の減少は、自動車大手ステランティスの工場閉鎖や、航空大手ボーイングのストライキが影響したとみられる。なお、米労働統計局はストの影響で4.4万人の雇用押し下げの可能性を「ストライキ・レポート」にて事前に指摘していた。

チャート:業種別、雇用の増減

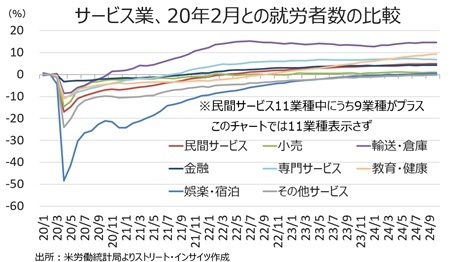

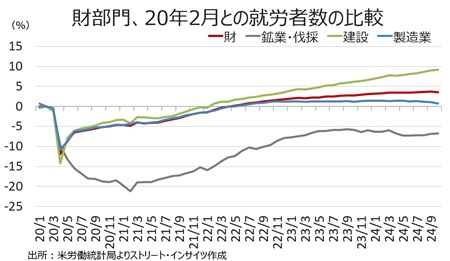

チャート:20年2月との比較、民間サービス部門は前月の4.9%増→5.0%増と31ヵ月連続でプラス圏をたどると共に上げ幅を広げた。政府を含めたサービス部門の11業種中、当時の水準を超えた業種は10業種。輸送・倉庫、専門サービス、情報、金融、公益、卸売、教育・健康、小売、政府、娯楽・宿泊となる。その他サービスのみ、マイナスをたどった。

財部門は前月の3.7%増→3.5%増と、30ヵ月連続でプラス圏を維持。建設、製造業はプラス圏を維持したが、鉱業・伐採は引き続きマイナスをたどった。

〇平均時給

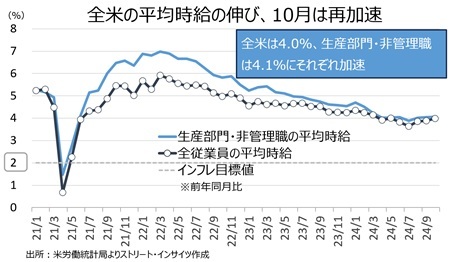

平均時給は前月比0.4%上昇の35.46ド ル(約5,400円)と、市場予想と前月の0.3%を上回った。2021年2月以降の上昇トレンドを維持した。前年同月比は4.0%、市場予想と一致した。前月の3.9%(4.0%から下方修正)から加速した。一方で、生産部門・非管理職の前年同月比は4.1%と、7カ月ぶりの強い伸びとなった。

チャート:平均時給、生産部門・非管理職と合わせ前年比で再加速

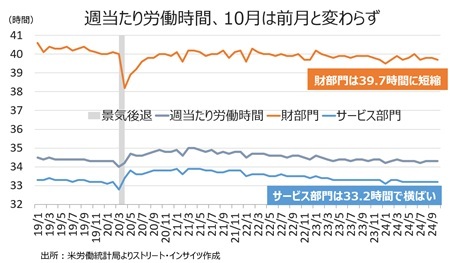

〇週当たり労働時間

週当たりの平均労働時間は34.3時間と市場予想と一致した。2006年以来の最長を記録した2021年1月の35時間を下回り続けたままだ。財部門(製造業、鉱業、建設)が39.7時間と、前月の39.8時間を下回り3カ月ぶりの水準に短縮した。とはいえ、引き続きコロナ禍で最長となった2022年2月の40.3時間以下が続く。全体の労働者の約7割を占める民間サービスで33.2時間と前月分の上方修正を含め8カ月連続で変わらず。2006年以降で最長を記録した2021年5月の33.9時間以下のトレンドを保つ。

チャート:週当たり平均労働時間、財が短縮も全米は横ばい

〇総労働投入時間、民間の総賃金

総労働投入時間(民間雇用者数×週平均労働時間)は就労者数の伸びが前月を下回ったため、週当たり平均労働時間が横ばいだったものの、前月比でわずかにマイナスとなった。

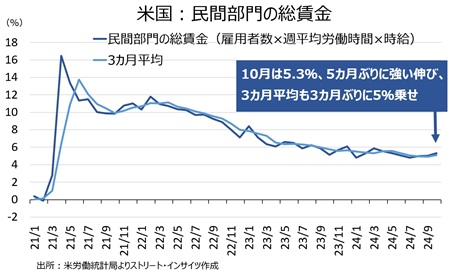

民間部門の総賃金(雇用者数×週平均労働時間×時給)は前月比0.4%増、前月の0.5%増を下回りつつ、3カ月連続で増加した。前年同月比は5.3%増と8月の5.0%増(修正値)を上回り、5カ月ぶりに強い伸びとなった。3カ月平均も5.1%と3カ月ぶりに5%台を回復した。

チャート:民間部門の総賃金、前年比で5カ月ぶりに強い伸び

〇失業率、労働参加率、就業率、不完全就業率、長期失業者

失業率は4.1%と市場予想と前月と一致した。7月は4.3%と、2021年10月以来の高水準だった。労働参加率が前月まで3カ月連続で62.7%を経て今回は62.6%へ低下したため、失業者数が前月比15万人増で就業者数の36.8万人減だったものの、失業率は上昇を回避した。しかし、四捨五入前では4.14%と、前月の4.05%から上昇していた。

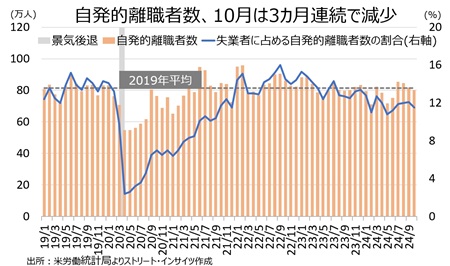

自発的離職者数は80.1万人と3カ月連続で減少。自発的離職者数に占める失業者の割合は、失職者などが増加した影響もあり、11.5%と3カ月ぶりの水準に低下した。

チャート:自発的離職者数は3カ月連続で減少

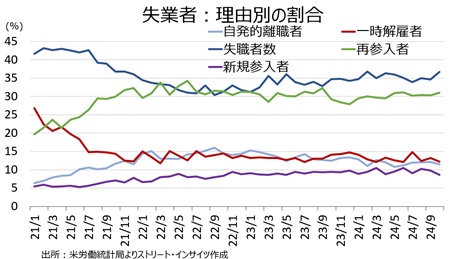

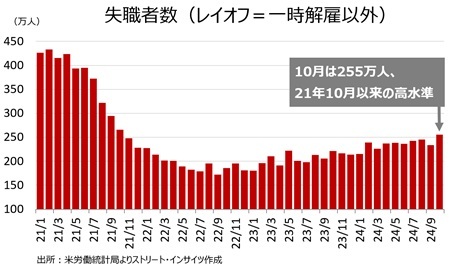

失職者数(一時的な解雇ではなく再編やM&Aなど会社都合での解雇者、派遣など契約が終了した労働者)は、前月比21.4万人増の255万人と増加に転じ、2021年10月以来の高水準だった。失職者数の割合は他の増加幅が大きかったため前月の34.6%→36.7%へ上昇、失業者のシェアで1位を維持した。失職者のうち、完全解雇者が労働人口に占める割合は1.1%と、2021年11月以来の高水準をつけた。一方で、レイオフ(一時解雇)は84.6万人と前月から減少した。結果、失業者に占めるレイオフの割合は前月の13.2%→12.2%へ低下した。一方で、再参入者と新規参入者は、それぞれ前月の30.3%→31%、前月の9,8%→8.6%へ低下した。

チャート:失業者の割合、失職者が引き続きトップに

チャート:失職者は2021年10月以来の高水準

チャート:労働人口に占める完全解雇者の割合は2021年11月以来の高水準

チャート:レイオフは前月比で小幅に減少

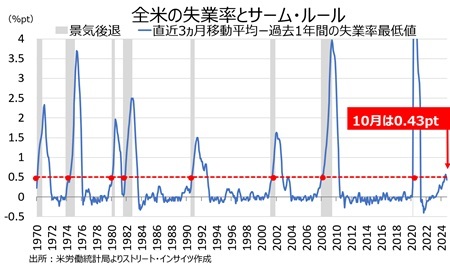

サーム・ルール(失業率の直近3ヵ月移動平均と過去1年間での最低水準の差が0.5pt以上なら、1年以内に景気後退入りするとの説)を確認すると、10月は失業率が4.1%で横ばいだったため、0.43ポイントへ低下。4カ月ぶりに景気後退のサイン点灯の節目となる0.5ポイントを割り込んだ。なお、7月FOMC後の会見で、パウエルFRB議長は作家マーク・トウェイン氏も名言を引用し「歴史は繰り返さない、韻を踏む… 統計的な規則性というのは、経済的なルールではない」とサーム・ルールを重視していない姿勢を強調していた。

チャート:サーム・ルール(直近3カ月の移動平均と過去1年間の最低水準の差)、0.5ポイント割れへ戻す

労働参加率は前述したように、前月まで3カ月連続で62.7%を経て62.6%へ低下。20年2月(63.4%)以来の高水準を回復した2023年11月の62.8%から遠のいた。

就業率は60.0%へ低下、2022年11月以来の低水準に並ぶ。とはいえ、2020年2月(61.1%)以下が続く。

チャート:労働参加率と就業率はそろって低下

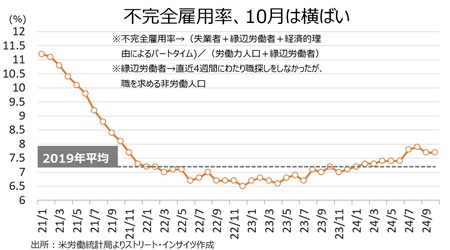

経済的要因でパートタイム労働を余儀なくされている者などを含む不完全雇用率は、7.7%で横ばい。8月は2021年10月以来の高水準だった前月の7.9%だった。ただし、家計調査でパートタイムが再び増加するなか、予防的利下げを行った2019年平均の7.2%を上回ったままだ。

チャート:不完全雇用率、前月と横ばいながら2019年平均を上回る

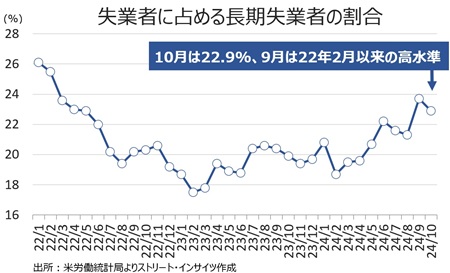

失業者とは、①失職中、②過去4週間に職探しを行なった、③現在、勤務が可能――の3条件を満たす必要がある。失業期間の中央値は9.9週から10週へ延び、2022年2月以来の水準に並んだ。一方で、27週以上にわたる失業者の割合は22.9%、2022年2月以来の高水準だった23.7%から低下した。

チャート:長期失業者が全失業者に占める割合

〇病気が理由で働けないとする人々

「病気が理由で働けない」とする人々は今回、前月比11.6万人減の102.2万人となり、引き続きコロナ前平均の2015‐19年の平均値の93万人を上回った。

チャート:「病気が理由で働けない」とする人々は2015-19年の平均値を上回る

〇天候が理由で働けなかった人々

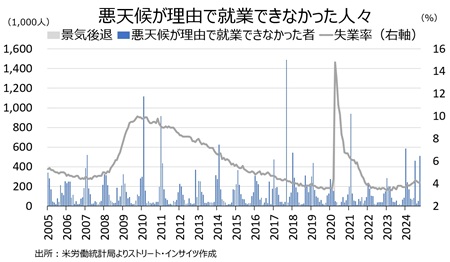

「天候が理由で働けない」とする人々は51.2万人となり、ハリケーンの直撃を受けて9カ月ぶりの水準へ急増した。

チャート:「天候が理由で働けない」とする人々は9カ月ぶりの高水準

〇家計調査の就労者内訳

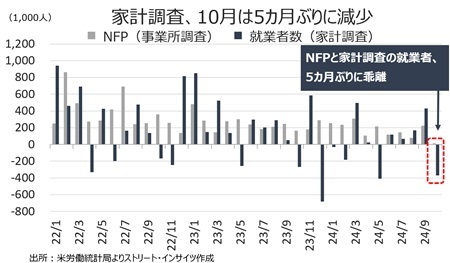

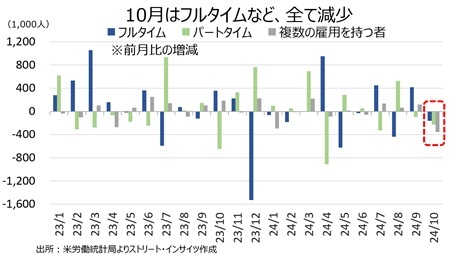

足元、事業所調査(給与台帳ベース、NFPや平均時給、週当たり労働時間など、CES)と家計調査(聞き取り調査ベース、失業率や労働参加率など、CPS)の就業者数の数字を比較すると、今回はNFPが1.2万人増に対し、家計調査の就業者数は36.8万人減とNFPの結果に反しマイナスに転じた。NFPと家計調査の就業者数の結果が乖離したのは、5カ月ぶりとなる。

チャート:NFPと家計調査の就業者数、5カ月ぶりに乖離

家計調査の就業者数を雇用形態別でみると、フルタイム、パートタイム、複数の職を持つ者が全て減少。フルタイムは前月比16.4万人減と減少に反転し、年初来で7回目の減少となった。パートタイムは同22.7万人減となり、年初来で4回目の減少に。複数の職を持つ者は同35.4万人減と4カ月ぶりに減少し、過去最多を記録した前月を下回った。

チャート:フルタイムなど全て減少

(出所:Street Insights)

チャート:複数の職を持つ者は過去最多だった前月から減少

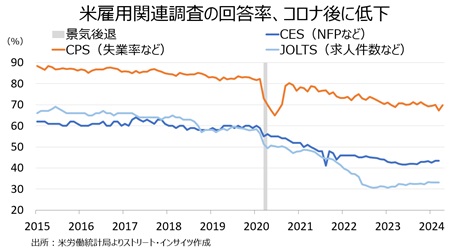

NFPと家計調査の就業者数の動向の、どちらを信用すべきか悩むところだろう。米労働統計局によれば、NFPを含むCES(他に平均時給、週当たり労働時間が含まれる)は、他指標とコロナ禍を経て同様に回答率が低下してきた。直近のデータをみると、CESは2024年3月に43.5%、雇用動態調査(JOLTS、求人件数などを含む)は33.2%と、それぞれ低水準を保った。失業率や労働参加率などを管轄するCPSは対面と電話での聞き取り調査となるなか、2024年4月に69.7%と、他と比較して高い。こうした違いを踏まえれば、CESの結果よりCPSの方が信頼性が高いように見える、しかし、CESの調査対象は12万2,000以上の会社や政府機関である一方で、CPSは6万世帯に過ぎない。従って、通常は雇用の伸びについてはNFPを扱うCESを重視する傾向が強い。

チャート:雇用関連の調査回答率は低迷

〇起業・閉鎖モデル

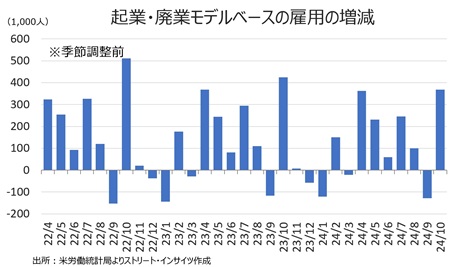

NFPを算出する上で、複数の職を持つ者の押し上げのほか、起業・廃業モデルに注目すべきだろう。ウォール・ストリート・ジャーナル(WSJ)紙も、2023年7月に同様の記事を配信し、起業・廃業モデルなどを理由に「NFPは労働市場を過大評価している可能性」を取り上げ、筆者以外に疑問視する声の存在を感じさせていた。ただ、足元は労働市場は冷え込みつつある。

今回を振り返ると、起業・閉鎖調整ベース(季節調整前)の雇用増加をみると前月比36.8万人増と、前月の12.8万人減に反し増加。今回でいえば、NFPを下支えした可能性を残す。

チャート:起業・閉鎖調整ベースの雇用増減(季調前)の推移

(カバー写真:Florida Fish and Wildlife/Flickr)

Comments

米9月小売売上高の堅調な結果の裏に、ハリケーンあり Next Post:

米10月雇用統計、失業率は男女別で上昇し黒人男性は急伸