CNBC Fed Survey : Wall Street Is Split On Start Of Tapering.

米連邦公開市場委員会(FOMC)直前恒例、CNBCによるウォールストリート関係者向け世論調査をお伝えします。42人を対象に前週12-13日に行った12月分の直前レポート、今回の内容を見ていきましょう。以下、⇒は筆者の補足説明で、調査結果の数字はFOMC直前の世論調査内容となります。

1)年間の資産買取総額

2013年→1兆177億ドル(10月時点は1兆237億ドル)

2014年→4970億ドル(10月時点は6461億ドル)

⇒12月のテーパリング見通しの強まりを反映

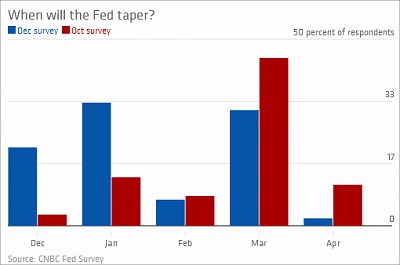

2)量的緩和(QE)縮小時期

予想平均→2014年2月(10月時点は2014年4月、9月時点は2013年11月)

⇒経済指標とFed高官の発言から、10月時点よりテーパリング予想が前倒し

12月、1月の予想→55%(10月時点は16%)

3月以降の予想→45%(10月時点は50%以上)

3 )QE縮小、第1弾の減額幅

縮小幅→152億ドルと、6月調査以来で最大(10月時点で142億ドル)

縮小の対象→米国債 64%(10月時点で71%)、MBS 36%(10月時点で29%)

⇒住宅市場の落ち着きを好感したのか、MBSのシェアがやや上昇

4)資産買入を終了する時期、予想平均

2014年12月(10月時点と変わらず、9月時点では2014年8月)

5)マーケットの織り込み度

債券は75%(10月時点は58%、9月時点は18%)、株式は63%(10月時点は50%、9月時点は70%)

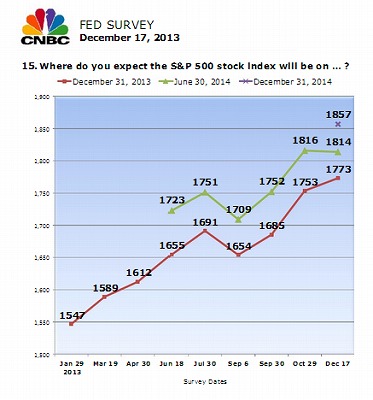

6)米10年債利回り、S&P500の予想

2013年12月末の場合・・米10年債利回り は2.88%、S&P500は1773p

(10月時点では米10年債利回りが2.65%、S&P500は1753p)

(9月時点では米10年債利回りが3.02%、S&P500は1685p)

2014年6月末の場合・・米10年債利回りは3.18%、S&P500は1814p

(10月時点では米10年債利回りが3.00%、S&P500は1816p)

(9月時点では米10年債利回りが3.39%、S&P500は1752p)

2015年12月の場合・・米10年債利回りは3.44%、S&P500は1857p

S&P500見通しは、バロンズ誌調査より慎重です。

7)成長率予想、リセッションの確率

2013年成長率予想→2.2%(10月時点は1.9%、9月時点は2.0%)

2014年成長予想→2.6%(10月時点は2.5%、9月時点は2.6%)

リセッションの予想→17.3%(10月時点は18.4%、9月時点は16.9%)

8)FF金利の引き上げ時期

2015年7-9月期(9月、10月時点から変わらず)

9)FF金利見通し

2013年12月末→0.12%(10月時点で0.11%、9月時点で0.13%)

2014年6月末→0.14%(10月時点で0.13%、9月時点で0.14%)

2014年12月末→0.20%(10月時点で0.21%、9月時点も0.21%)

2015年12月末→0.70%(10月時点で0.82%、9月時点で0.92%)

⇒イエレンFRB副議長などFed高官の発言からFOMC議事録で、低金利継続スタンスを確認し金利引き上げ予想は低下

10)失業率が6.5%に達した後のFOMCは数値目標を変更するかどうか

→変更するとの回答は49%、変更しないとの回答は44%

(10月時点は「変更する」との回答が47%、「変更しない」との回答は42%)

11)失業率の数値目標を変更する場合

→予想平均値・・5.9%(9月時点では6.04%)

12)イエレン新FRB議長はバーナンキ議長よりもハト派かタカ派か

ハト派的→54%(10月時点で59%)

変わらず→33%(10月時点で28%)

タカ派的→10%(10月時点で3%)

13)1月の政府閉鎖回避後、債務上限引き上げ協議は10月と比較して

こう着しない→91%(10月時点は67%、9月時点は27%)

こう着する→2%(10月時点は10%、9月時点は24%)

変わらず→7%(10月時点は23%、9月時点は49%)

13)ホリデー商戦動向、前年と比較して

格段に良い→0%(10月時点で8%)

いくらか良い→51%(10月時点で23%)

変わらず→17%(10月時点で35%)

いくらか悪い→29%(10月時点で31%)

格段に悪い→2%(10月時点で0%)

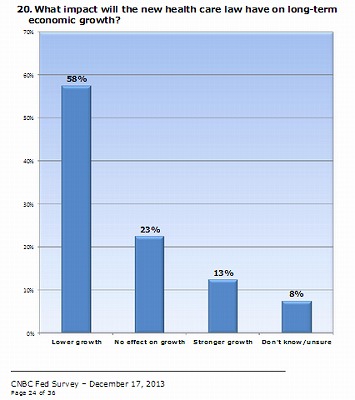

14)医療保険改革によるGDPの影響は

成長押し下げ→63.4%

成長への影響なし→29.3%

成長押し上げ→0%

15)医療保険改革のしわ寄せワースト・ランキング

1位 医療保険コストの負担増→32%

2位 採用件数の減少→19%

3位 労働時間の縮小、その他→13%

以上、いかがでしたでしょうか?QE縮小時期が「12月あるいは1月」VS「3月以降」でほぼ真っ二つある点は、興味深い。「3月以降」を織り込む市場関係者が多いということはFedのコミュニケーションが徹底していないとも受け取られ、早急な行動でボラティリティが上昇するリスクをはらんでいるようです。第1弾の利上げ予想が2015年7-9月期で安定しているとはいえ、金利動向はテーパリング舵取り次第ですからね。

S&P500予想は相変わらず強気ながら、2014年は10月時点の予想から下方修正されたのは意外でした。テーパリング終了に合わせ、軽い調整を見込んでいるのかもしれません。

(カバー写真:AP)

Comments

AKBやEXILEを圧倒、ビヨンセの新作発売は究極の頭脳戦 Next Post:

無人配送システム冬の陣、グーグルも本格参戦