ECB Left Policy Unchanged, Draghi Didn’t Deny Future Tapering.

欧州中央銀行(ECB)は20日、フランクフルトで定例理事会を開催した。政策金利にあたるリファイナンス金利は、引き続き市場予想通り0%で維持。上限金利の限界貸出金利も0.25%、下限金利の中銀預金金利もマイナス0.4%で据え置いた。3月に決定した追加措置も、堅持した。据え置きは、5回連続となる。

ドラギ総裁は、記者会見の質疑応答で「テーパリングについて協議しなかった」と述べた一方で、ブルームバーグの報道を否定せず。さらに「突然の債券買入中止の可能性は恐らく低いと考える(An abrupt ending to bond purchases, I think, is unlikely)」と発言。理事会メンバーの「誰も想定していない」と明かした。2回にわたって協議しなかったと強調しつつ、買い入れを停止する前に米連邦公開市場委員会(FOMC)に倣い段階的に縮小する地ならしを行ったと言えよう。

政策をめぐっては冒頭の声明で「金利は資産買入プログラム(APP、3月に延長・拡大を決定)の期間を十分超える長きにわたって現在の水準あるいはそれ以下で推移し続けると予想する」と繰り返した。月額800億ユーロのAPPを2017年3月、必要ならそれ以降まで継続する」との見解も、あらためて表明。経済指標は緩和策に支えられユーロ経済の耐性を示す一方で、「基本シナリオは下振れリスクに直面している」と述べ、必要ならば「責務の範囲内であらゆる手段を講じる」と引き続き明言した。

量的緩和(QE)について「延長について協議しなかった」と回答するにとどめた。前回も同じ回答を示し同プログラムは効果的で実施に焦点を置くべきと説明。当時はさらに「円滑な実施に向け選択肢を評価する委員会を設置した」と明かし、債券不足に対処する構えを打ち出していた。

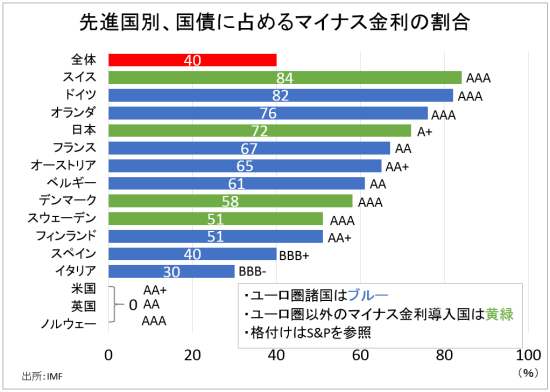

ユーロ圏の国債、ドイツや●●など高格付けの債券ほどマイナス金利。

インフレに対してはベース効果で短期的には上振れの可能性があると指摘したものの、「上昇を確信させるような上向きトレンドへ兆しはない」と語った。成長見通しに下振れリスクが横たわり、インフレの回復が遅々とした状況であることを確認しており、QEの期間を延長する可能性が意識される。12月8日開催の定例理事会での決定で「向こう数ヵ月の間に何を行うか判明するだろう」と語っており、12月に新たな決定を下す公算が大きい。

BNPパリバのルイジ・スペランザ欧州・CEEMAマーケット・エコノミクス共同ヘッドは、レポートにて「前回とほぼ同様な内容で、当方は12月の理事会で資産買入の期間を2017年3月までから少なくとも6ヵ月の延長を決定するとの予想を維持する」とした。その上で資産買入の条件を変更する必要が生じると指摘し、「①中銀預金金利を下限とする項目、②集団権行動条項(CAC)の廃止」を挙げた。前回は①のほか、「発行体の債務残高に対する買入の上限は33%」とする項目を取り下げると見込んでいた。テーパリングをめぐっては「理事会メンバーの間で、コンセンサスが得られていないのだろう」と予想。仮にテーパリングを向かうならば「成長とインフレが持続的な上向きがみられるまで緩和策を維持するというECBの確約に反する」との見解を寄せた。代わりに、妥協案として「資産買入額を現状の800億ドルから600億ドルへ戻す」シナリオが考えられるという。

――今回の定例理事会は記者会見と合わせサプライズに乏しかと思いきや、ドラギ総裁はQE延長とテーパリングの可能性を同時に残した格好です。さすがスーパーマリオ、絶妙なハンドリングが冴えわたります。同日はユーロ安・欧州株安・欧州債券高で反応していましたが、12月に緩和策を決定あるいは示唆するならば、短期的なインフレ加速を抑制すべくユーロ安を加速しないようテーパリングの議論を挟み込む荒業を披露しかねません。

(カバー写真:European Central Bank/Flickr)

Comments

米9月中古住宅販売件数、新規購入者が支え3ヵ月ぶり高水準 Next Post:

トランプVSクリントン、今度はジョークで火花を散らす