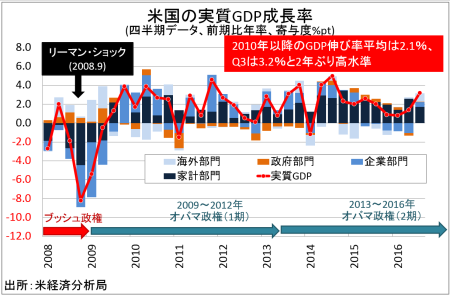

Q3 GDP Surges To 2 Year-High, Personal Spending Revised Up.

米7〜9月期国内総生産(GDP)改定値は前期比年率3.2%増と、市場予想の3.0%増を上回った。速報値の2.9%増から上方修正されただけでなく前期の1.4%増を超え、2014年7〜9月期以来の高水準を達成。純輸出が好調だっただけでなく、成長の主力である個人消費が牽引し大幅な上方修正に至る。

7〜9月期のGDPは前年同期比で1.6%増と、速報値の1.5%増から上方修正された。2014年1〜3月期以来の低水準だった前期の1.3%増を上回り、1〜3月期の1.6%増に並ぶ。なお2015年通期のGDPは2.6%増と、2006年以来で最高を遂げた。

GDPの7割を占める消費は2.8%増と、速報値の2.1%増から上方修正され市場予想の2.3%増も超えた。ただ、2014年10〜12月期以来の力強さをみせた前期の4.3%増には届かず。GDPの寄与度は速報値の1.47%から1.89%へ引き上げられたものの、2014年10〜12月期以来で最高だった前期の2.88%を下回った。

▽個人消費の内訳

・耐久財 11.6%増、2014年4〜6月期以来の高水準>速報値は9.5%増、前期は9.8%増

・非耐久財 0.6%減、2012年10〜12月期以来の減少>速報値は1.4%減、前期は5.7%増と2006年1~3月期以来の高水準

・サービス 2.5%増>速報値は2.1%増、前期は3.0%増と2014年10〜12月期以来の高水準

民間投資は、下方修正された。項目別で全体的にまちまちで、企業の設備投資の一角を担う構築物投資が上方修正された一方で、機器投資は下方修正され4期連続で減少した。住宅投資も、2期連続で減少した。住宅投資は速報値から上方修正も、2期連続にてマイナスで変わらず。無形資産は速報値から引き下げられた。民間投資の寄与度は0.34%ポイントと速報値の0.52%ポイントから下方修正も、前期のマイナス1.34%ポイントから改善。2007年7〜9月期から2009年7〜9月期以来となるマイナス基調を3期で止めた。

▽民間投資の内訳

・民間投資 2.1%増、4期ぶりにプラス<速報値は3.1%増、前期は7.9%減

・固定投資 0.9%減、4期連続で減少<速報値は0.6%減、前期は1.1%減

・非住宅(企業の設備投資) 0.1%増、2期連続で増加<速報値は1.2%増、前期は1.0%増

あ構築物投資 10.1%増、2013年10〜12月期以来の高水準>速報値は5.4%増、前期は2.1%減

あ機器投資 4.8%減、4期連続で減少<速報値は2.7%減、前期は2.9%減

あ無形資産 1.0%増、2013年10〜12月期以来の増加基調を維持<速報値は4.0%増、前期は9.0%増

・住宅投資 4.4%減、2期連続で減少<速報値は6.2%減、前期は7.7%減と2010年7〜9月期以来で最低

Q3GDP、個人消費に加え純輸出も好調。

在庫投資は在庫投資の寄与度は前期のマイナス1.16%まで5期連続でマイナスだったものの、今回は0.49%ポイント(速報値は0.61%ポイント)とプラスへ改善した。政府支出の寄与度も前期に約1年半ぶりのマイナスだった0.30%ポイントから、わずかながら0.05%ポイント(速報値は0.09ポイント)とプラスへ反転している。純輸出の寄与度は3期連続でプラスだっただけでなく、ブラジル悪天候による大豆輸出急増に支えられ2013年10〜12月期以来の力強さだった。

▽その他

・純輸出の寄与度 0.87%ポイント、3期連続で増加し2013年10〜12月期以来で最大>0.83%ポイント、前期は0.18%ポイント

・在庫投資 76億ドル増<速報値は125億ドル増、前期は95億ドル減と2011年7~9月期以来のマイナス

▽政府支出

・政府支出 0.2%増<速報値は0.5%増、前期は1.7%減、と2014年10〜12月期以来のマイナス

・連邦政府 2.5%増、3期ぶりに増加、=速報値は2.5%増、前期は0.4%減

(連邦政府は防衛支出が2.1%増と押し上げただけでなく非防衛財も3.0%増とそろって速報値と変わらず、州政府・地方政府は1.1%減と速報値の0.7%減から下げ幅を拡大し2期連続で減少)

GDPデフレーターは前期比年率1.4%上昇し、2014年10〜12月期以来の水準を回復となる速報値並びに市場予想の1.5%を下回った。原油価格の安定が支えとなったが、前期の2.3%には届いていない。PCEデフレーターも1.4%と速報値と変わらず、前期の2.0%を下回った。コアPCEデフレーターは1.7%の上昇と速報値と市場予想に並んだ一方、前期の1.8%以下にとどまり2014年4~6月期の水準及びFOMCのインフレ目標値「2%」から再び遠ざかりつつある。

企業利益は税引き後(在庫価値・資本支出調整前)で前期比3.5%増と4期連続で増加した。ただし前年比では5.2%増と、2014年末以来で初の増加となる。企業利益在庫価値・資本支出調整済みの企業利益は前期比6.6%増と、前期の0.6%減から反転。前年同期比では2.8%増と、2015年1~3月期以来で初の増加を示す。

JPモルガンのダニエル・シルバー米エコノミストは、結果を受け「最終消費の上方修正(速報値2.3%増→2.7%増)が利き2015年4~6月期以来の高水準だった半面、在庫投資が下方修正された」と指摘。米10~12月期GDP予想については「これまで入手できた統計では在庫投資が弱く、2.0%増」で維持した。

――米7~9月期GDP改定値が予想以上の上方修正を遂げたため、2016年の成長率は2015年の2.6%増に届く可能性が浮上しています。米連邦公開市場委員会(FOMC)の12月利上げは決定的であり、成長・インフレの両面で加速すれば2017年の利上げペースが9月FOMC予想中央値の2回以上となるリスクも。ただ2017年12月限のFF先物でみた利上げ観測は、力強い米7~9月期GDP改定値後も1%手前と年初の水準へ戻した程度で、2009年以来の水準近くへ急伸した米2年債利回りに比べれば限定的。トランプ新政権の政策次第で市場の織り込み方が変わって来るか注視すべきところですが、現時点でマーケットは利上げの回数が増えるとは想定していないようです。

(カバー写真:Robert S/Flickr)

Comments

感謝祭の後にやってくる、ギビング・チューズデーとは? Next Post:

米11月消費者信頼感指数、米大統領選の境目に07年以来の高水準