Analysts Expect Stocks To Continue To Rise Based On 2 Earnings.

暑い夏、決算の夏。既に8月に入り峠を越えてきましたので、久々に米4~6月期の決算をおさらいしていきましょう。

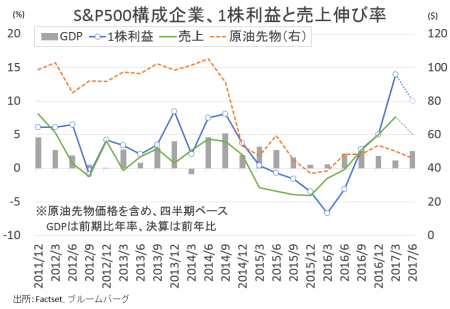

ファクトセットによると、8月4日までにS&P500構成企業のうち84%が決算発表を終えた。そのうち72%が1株利益(EPS)で市場予想を上回り、米株高に現れる通り好業績を叩き出している。市場予想を上回った割合は、過去5年平均の68%を上回った。売上では70%が市場予想を超え、こちらも過去5年平均の53%より好結果となった。

EPSは前年同期比10.1%増と、前期の14.0%増を含め4期連続で増益を遂げた。さらに、2011年後半以来となる2期連続での2桁増を果たす。11セクターでみると、10セクターが増益だった。今後の見通しをみると、7~9月期のEPS伸び率予想は5.6%増、10~12月期のEPS予想は11.4%増、2017年通期では9.5%増となる。

1位 エネルギー 330.2%増<6月末時点の予想 388.6%増

2位 IT 14.3%増>6月末時点の予想 10.2%増

3位 金融 11.0%増>6月末時点の予想 5.9%増

4位 公益 10.5%増>6月末時点の予想 0.1%減

5位 素材 8.0%増>6月末時点の予想 4.9%増

6位 不動産 7.6%増>6月末時点の予想 3.7%増

7位 ヘルスケア 6.4%増>6月末時点の予想 0.4%増

8位 産業 6.4%増>6月末時点の予想 1.7%増

9位 通信 4.8%増>6月末時点の予想 1.1%増

10位 生活必需品 3.3%増>6月末時点の予想 2.5%増

11位 一般消費財 0.9%減>6月末時点の予想 2.1%減

売上では前年同期比5.1%増と、前期の7.7%増と合わせ4期連続で増収を遂げた。11セクター別では、10セクターで増収を計上している。今後の見通しをみると7~9月期の売上伸び率予想は4.9%増、10~12月期のEPS予想は5.4%増、2017年通期では5.5%増となった。

1位 エネルギー 15.8%増<6月末時点の予想 17.5%増

2位 IT 8.7%増>6月末時点の予想 7.9%増

3位 素材 7.4%増>6月末時点の予想 6.7%増

4位 公益 6.6%増<6月末時点の予想 7.6%増

5位 金融 4.8%増>6月末時点の予想 2.7%増

6位 不動産 4.2%増>6月末時点の予想 3.8%増

7位 ヘルスケア 4.2%増>6月末時点の予想 3.7%増

8位 産業 4.0%増>6月末時点の予想 2.9%増

9位 一般消費財 3.0%増<6月末時点の予想 3.9%増

10位 生活必需品 2.1%増<6月末時点の予想 2.5%増

11位 通信 1.3%減>6月末時点の予想 2.1%減

原油先物の切り返しとともに、増収・増益に反転。

(作成:My Big Apple NY)

来期予想を発表した83社のうち50社、60%相当が市場予想を下回った。過去5年平均の75%以下にとどまる。逆に予想を上回る見通しを示した企業は33社で、40%だった。

12ヵ月先の株価収益率(PER)は17.7倍と、過去5年平均の15.4倍並びに過去10年平均の14.0倍を上回った。国際通貨基金(IMF)や国際決済銀行が指摘するように割高観が意識されるも、どこ吹く風。S&P500の2017年末アナリスト予想平均は2,697.22と、4日の終値から9.1%高となり比較的楽観的だ。セクター別では、エネルギーが12.1%高と最大の上昇余地が見込まれており、次いで一般消費財が12.0%高だった。逆に伸び率予想が最小だったセクターは公益で、1.2%高にとどまる。

――アナリストの2017年末S&P500予想平均は、7月FOMC前に行ったFedサーベイでの予想値を上回りました。Fedによる資産圧縮と利上げを乗り越え、一段高を達成すると見込んでいます。投資判断別でも「買い」が49.1%と最も多く次いで「保有」が45.5%、「売り」は僅か5.4%でした。市場の強気ぶりが伺えるだけに、調整局面では反動に要注意です。

(カバー写真:Cristian Viarisio/Flickr)

Comments

米6月貿易収支、輸出が増加し赤字幅は8ヵ月ぶり低水準 Next Post:

トランプ米大統領が寄りつかないホワイトハウス、その価値とは?