Fed Tightening And Market Reaction, What History Tells you.

米債利回りが2011年8月以来の高水準を示現し、調達金利コストの上昇からマーケットは一気にリスク回避モードに突入しております。マーケットはこれからどこへ行くのでしょう?そんなときは、過去を振り返ってみましょう。ドイツ銀行のデビッド・ビアンコ主席株式ストラテジストは「金利の正常化を恐れるな」と題したレポートで、1965年以降の引き締めサイクルとS&P500の株価動向を分析してくれています。

1965年からFOMCは、15回の引き締めを経験してきましたが・・・FF金利引き上げに合わせS&P500、米10年債利回りはどのように反応したのでしょう?市場関係者の多くは、現状と1994年との類似点を指摘しています。では、1994年はどうだったかといいますと。(データ、チャートの出所:ビジネス・インサイダー)

▽1994年、92年の大統領選で勝利したクリントン政権はグリーンスパンFRB議長の提案を受け財政赤字の削減を通じ長期金利を低下させ、景気が拡大。約5年ぶりの利上げ開始後1年間でFF金利を2倍に引き上げた反動で、債券相場の急落を招いた。

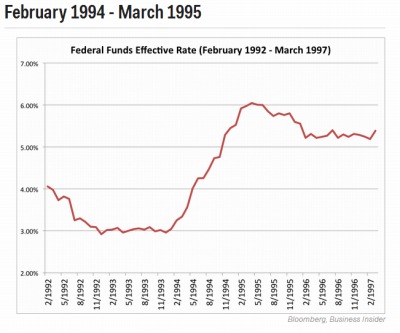

・利上げサイクル→1994年1月から1995年2月

・利上げ幅→3.00%から6.00%の300bp

FF金利の推移:300bpという大幅利上げの重みを感じます。

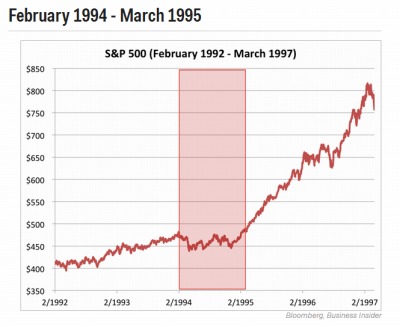

・利上げを開始してから1ヵ月後のリターン→3.0%の下落

・利上げを開始してから12ヵ月後のリターン→2.3%の下落

・利上げ期の10年債利回り→1.5%ポイントの上昇

S&P500の推移:1999年まで続くラリーまでの助走にしかみえないから不思議。

債券相場が急落した当時でも、S&P500は底堅さをみせたことが分かります。20日の終値で当てはめると、向こう1年間で1551pまでの下落というわけです。

では、別の例をみてみましょう。

低金利・ドル安という背景からプラザ合意後でドル安が加速した1987年を比較する方もいらっしゃるので、こちらも紹介しますね。1987年10月19日のブラックマンデーの衝撃が走った、あの年です。

▽1987年、FOMCはルーブル合意を通じFRBは利上げ、日銀は利下げを実施。米大統領選前にレーガン政権は、同年8月にFRB議長に就任したばかりのグリーンスパン氏に利下げ圧力を加える。しかしグリーンスパン議長は10月にFRBの独立性を維持するため、利上げを決断した。その後、ブラックマンデーが訪れる。

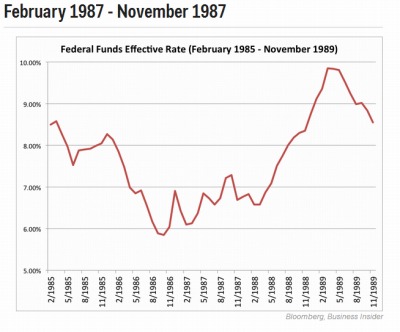

・利上げサイクル→1987年2月から1987年10月

・利上げ幅→5.98%から7.31%の133bp

FF金利の推移:ブラックマンデー収束の功績もあり、マエストロのデビューは鮮烈でした。

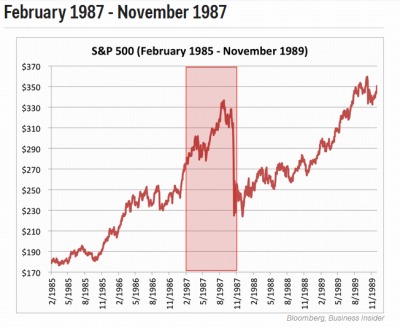

・利上げを開始してから1ヵ月後のリターン→3.7%の上昇

・利上げを開始してから12ヵ月後のリターン→6.2%の下落

・利上げ期の10年債利回り→2.27%ポイントの上昇

S&P500の推移:ブラックマンデーの急落で96年末からの上下幅を帳消してから、上昇へ反転。

S&P500の12ヵ月後の下げ幅は米10年債利回りの急伸もあり、6.2%と大きいんです。20日の終値を当てはめると、1年で1489pまで下落することになります。

1994-95年にならうのか、1987年を踏襲するのか--現状は引き締めに直面せずとも前代未聞の資産買入縮小とあって、不思議なことが起こるのは間違いなし?不思議といえば20日はS&P500が2011年11月以上の下落率となる2.5%安で引けたのに、ブラジル株はまさかの高値引け!!弱気相場入りするなかで本日序盤に2009年4月以来の46000p割れを示現して落としどころをいったん確認したのか、不死鳥のごとく甦り引けにかけプラス転換しました。もう、ホントにビックリしましたよ・・。

翻って米国市場。米債利回りが急騰するなかでは、本日は米新規失業保険申請件数をはじめ米5月中古住宅販売件数、米6月フィラデルフィア連銀製造業景況指数などの経済指標は一切マーケットを動かす材料とはなりませんでした。すでにエマージング市場では債券安・株安・通貨安のトリプル安にあえいでおり、米債利回りの上昇に押し上げられ各国利回りも急伸。特に、膨大な経常赤字を抱える国の金融市場に打撃を与えてます。エマージング市場ではキャリーが巻き戻され阿鼻叫喚の地獄絵のようです。

エマージング通貨ではインドがまさにこの例にあたり、インド準備銀行(RBI)は前週からドル売り・ルピー買いを実施。17日の金融政策決定会合でも、ルピー安を警戒し約10年ぶり低水準の成長率に青色吐息ながら追加利下げにブレーキを掛けざるをえなくなりました。

9月に5年の任期満了で退任するスバラオRBI総裁。64歳で現役マラソン・ランナーでもあります。

従ってモルガン・スタンレーは米国の資産買入の縮小に伴い、ドル買いを推奨。インドのように為替介入を実施する国が、足元外準の多様化でドルを売っていた反動でドルを調達する可能性もありますからね。

ドルへの資金流入が進むと同時に今は米株安・米債安を迎えながら、不美人投票的に資金フローがアメリカに戻ってくるのではないか――ウォールストリートの関係者は、今でも楽観的な見方が根強いんです。

ジェフリーズの主席フィナンシャル・エコノミスト、ワード・マッカーシー氏

「労働市場の回復、住宅セクターの改善、米国におけるエネルギー市場の潜在的な優位性、製造業の復活――の4点から、米国の成長は加速する」

「金利上昇は、潜在的な顧客に住宅購入を決断させ住宅活動を押し上げる」

ドイツ証券の主席絵エコノミスト、ジョセフ・ラボローニャ氏

「過剰流動性を通じた巨額なキャリートレードを通じ、ジャンク債やエマージング債などへ振り向けられており米国の実体経済を揺るがすものではない」

「米債利回りは依然として歴史的に低い水準にあり、米10年債利回りが4%にたどり着くまでは株価指数およびリスク資産は上昇へ向かうだろう」

「ただしFedが政策を中立へ振り向けると、住宅市場をはじめ景気敏感な活動が鈍化すると見込む。われわれの試算では米10年債利回り3.5-4.0%が目安」

ゴールドマン・サックスは米6月フィラデルフィア連銀製造業景況指数の結果を受け、米4-6月期国内総生産(GDP)の予想を0.1%ポイント引き上げ1.9%としていました。

フィリーは新規受注、出荷など軒並み分岐点割れから急反発し、雇用もマイナス幅を縮小し文句なしに良い結果でした。在庫が依然としてマイナスで推移してましたが、近い将来の在庫不足から受注・生産が増える期待があります。6ヵ月先見通しも全般上振れしており、GDPの予想引き上げにつながったのでしょう。

ウォールストリートは、やっぱり強気派が優勢なようです。

Comments

バーナンキ議長からの愛の鞭?資産買入の縮小予想は9月に軒並み変更 Next Post:

NYで夜遊びは時代遅れ?ダンスシーンは新たな境地へ