June FOMC Minutes : Keep On Going To The Exit.

米連邦準備制度理事会(FRB)は、6月17-18日開催の米連邦公開市場委員会(FOMC)議事録を公表した。当時は経済・金利見通しの改訂版でFF金利見通しを小幅に引き上げたものの、第1弾の利上げに関する言及は特になし。代わりに経済が予想通りのペースで拡大するならば最終的な量的緩和(QE)の縮小は「10月、150億ドルで実施されるだろう」と初めて時期を明確化している。6月FOMCでこれまでの流れを受け継ぎ米国債、住宅ローン担保証券(MBS)合わせて100億ドルの縮小を決定してきたことを踏まえると、今後の買い入れ・テーパリング予定は以下の通りとなる。

7月29-30日 50億ドルずつ100億ドル縮小→買入額 米国債 150億ドル MBS 100億ドル

9月16-17日 50億ドルずつ100億ドル縮小→買入額 米国債 100億ドル MBS 50億ドル

10月28-29日 合計150億ドル縮小、買い入れ終了へ→米国債 ゼロ MBS ゼロ

経済活動は、1-3月期の大幅マイナス成長から4-6月期に回復したとの判断を下した。また「向こう2年半にわたって、失業率が長期的に標準とされる水準まで低下するに十分な成長を達成する」と予想。労働市場は、米雇用統計の非農業部門就労者数(NFP)に始まり、米新規失業保険申請件数、退職数と求人数の増加その他の指標で改善が現れていると指摘する。ただし、多くの参加者は「労働市場のたるみ(slack)は高止まりしたまま」と判断しており、パートタイムを余儀なくされているフルタイム希望者、労働参加率を理由に挙げた。全般的には、労働市場は失業率の低下を伴って回復をたどると見込んでいる。賃金に対しては、緩やかな上昇を指摘する程度。インフレには「予想通り年初来の低水準から上向いた」との見方を示しながら、警戒は表明せず。2名の出席者はトレンドを下回るインフレ動向を懸念し失業率の長期的水準を引き下げるべきとの主張した一方、1人は経済のたるみ縮小に伴うインフレ加速に警戒を促した。

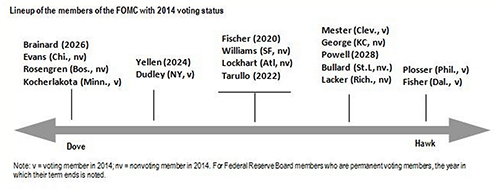

JPモルガン作成のタカハト表をみると、誰がどんな意見を述べたか想像できます。

家計支出は自動車を中心に回復がみられるものの、小売売上高の鈍さを指摘。医療保険の負担増加による消費減速に懸念を示した。ただ2名の出席者は「賃金の小幅な伸び」に言及、持続的な支出増加には賃金の強い上昇と雇用の一段の回復が必要と主張していた。

金融市場に対しては、「経済活動を支援した」と評価。住宅ローン動向はまちまちながら、商業・産業ローンの増加、借り入れ需要の拡大を確認したことを挙げた。

一方で、金融市場全般に対しては厳しい見方を表明している。出席者は「足元の市場動向をみると、投資家は投資決定へのリスクを適切に考慮していないと解釈できる」と指摘。さらに「株式、通貨、債券市場における低いインプライド・ボラティリティ、その他のリスク・テーク嗜好の強まりを示す兆候は、マーケット関係者が経済と金融政策の不透明性リスクを十分に織り込んでいないことを表す」と続け、バブル警戒の姿勢を打ち出した。

ウォールストリート・ジャーナル(WSJ)紙のジョン・ヒルゼンラス記者はFOMC議事録に「Fed Sets October End for Bond Buying(Fedは10月に買い入れを終了)」と題した記事を配信。QE終了時期を10月に設定した半面、経済の不透明性を踏まえ利上げ時期について明示を避けたと伝えた。また、金融バブルあるいは雇用促進を伴わない過剰なインフレを引き起こす懸念について協議したと報じていた。

エコノミストのレビューは、以下の通り。

JPモルガン・チェースのマイケル・フェローリ米主席エコノミスト

FOMC議事録に、大きなサプライズはない。10月でQE終了宣言という道筋も、市場関係者にとって織り込み済みだろう。むしろ議事録では、9月FOMCにかけて最終決断するであろう出口政策をめぐり広範囲にわたって協議したことがポイント。超過準備預金金利(IOER)を主軸に、リバース・レポ金利を補助に活用する認識に傾いている様子だが、リバース・レポ金利をIOERより約20bp下回る水準が適切と考えている点は興味深い。当方の予想10-15bp以上だったのは、必要以上の規模拡大を防ぐねらいがあったのだろう。ターム物預金ファシリティが出口政策の手段から外れたのは、妥当といえる。出席者の大勢は、コミュニケーション手段としてFF金利こそ中心となる枠組みとの認識。過去のような一定の水準ではなくレンジでの提示が望ましいとの見方だった。償還分の再投資停止は、多くの出席者が利上げ開始時期と合わせて、あるいは開始後を想定しつつある。一部の出席者は(2011年当時と同じく)利上げ前の停止を描いていたが、恐らく政策変更に際し混乱を避けたい(利回りの過度な上昇を回避したい)と考える向きが増えているのだろう。

RBSのオマー・シャリフ米エコノミスト

FOMC議事録では、リバース・レポ・プログラム(RRP)が恒久的なツールになるか疑問符が打たれていた。実に1段落全てをRRPのリスクに対する協議に割くほどだ。理由のひとつに、金融市場に緊張が走った場合が挙げられる。カウンターパーティーがRRPに資金を振り向け、金融機関あるいは企業の資金調達を混乱させると同時に緊張を悪化させるリスクをはらむためだ。また、RRPがFedの役割を肥大化させ金融システムに予想できない変化をもたらすリスクを指摘。非伝統的なカウンターパーティを対象とするオペ自体にも、多くの参加者が懸念を表していた。

——翌日物リバースレポは固定金利・金額無制限なだけにFF金利に取って代わられる可能性が取り沙汰されていましたが、FF金利をレンジ形式にして形骸化を防ぐ見通し。IOERとリバースレポ金利で実質的に政策金利の上限と下限を設定する方針と、整合的です。以前よりバブル警戒が引き上げられたのは、資産価格の上昇もさることながらフィッシャー副議長の存在も大きいのでしょうか。

物価の下振れを憂慮している出席者の1人はミネアポリス連銀のコチャラコタ総裁で、もう1人はボストン連銀のローゼングレン総裁あるいはシカゴ連銀のエバンス総裁か。物価上振れを警戒するメンバーは、フィラデルフィア連銀のプロッサー総裁としか考えられません。

今回のFOMC議事録では、10月のQE終了とともに出口政策の改訂版が9月に明らかになる道筋が浮かび上がってきました。現状は夏枯れ相場を迎えているものの、秋には中間選挙も控えボラティリティが上昇する機運が高まります。

(カバー写真 : bucketlistoflove)

Comments

W杯歴史的勝利も関係ナシ、 ベルリン水道使用量でみるドイツ人気質 Next Post:

ポルトガルが発火点の銀行不安でも、ダウは180ドル安からカムバック