Q3 Earning Could Score Another Great Numbers, Yet Wall Street Is On Sidelines.

季節は巡り、決算シーズンがやって参りました。4~6月期分を軽く振り返りつつ、7~9月期の決算をうらなっていきましょう。

ファクトセットによると、S&P500構成企業の米4~6月期決算は1株利益が前年比10.3%増、売上は5.3%増だった。2016年7~9月期からの増収・増益トレンドを維持。増益率は2期連続での2桁増となる。

米7~9月期決算に視点を移すと、9月29日時点で1株利益のアナリスト予想平均値は4.2%増だった。ハリケーン“ハービー”や“イルマ”などの影響に加えドル高もあり、6月末時点の7.5%増から下方修正されている。ただし、5期連続での増益を遂げる見通し。11セクター別でみると8セクターで増益が見込まれ、前期の10セクターから減少した。全セクターで下方修正されが、特にエネルギーや素材の下方修正が響いている。なお2017年10~12月期の1株利益は11.2%増、2018年1~3月期は10.4%増となる見通しだ。

1位 エネルギー 109.4%増<6月末時点の予想 157.3%増

2位 IT 8.8%増>6月末時点の予想 8.5%増

3位 不動産 6.9%増<6月末時点の予想 8.5%増

4位 産業財 2.6%増<6月末時点の予想 5.8%減

5位 ヘルスケア 2.5%増<6月末時点の予想 3.5%増

6位 生活必需品 1.0%増<6月末時点の予想 3.9%増

7位 金融 0.8%増<6月末時点の予想 4.4%増

8位 素材 0.8%増<6月末時点の予想 24.0%増

9位 通信 1.4%減>6月末時点の予想 1.6%減

10位 公益 2.1%減<6月末時点の予想 0.1%減

11位 一般消費財 2.7%減<6月末時点の予想 0.8%減

売上では前年同期比5.0%増と、前期の5.3%増と合わせ5期連続で増収を遂げそうだ。6月末時点の5.2%増から小幅修正にとどまり、3期連続の5%乗せが予想されている。11セクター別では、前期と変わらず10セクターで増収となる見通しだ。なお2017年10~12月期の売上は5.7%増、2018年1~3月期は6.1%増が見込まれている。

1位 エネルギー 17.1%増<6月末時点の予想 23.2%増

2位 素材 12.5%増>6月末時点の予想 6.7%増

3位 IT 8.1%増>6月末時点の予想 7.1%増

4位 産業 5.0%増>6月末時点の予想 4.2%増

5位 ヘルスケア 4.8%増<6月末時点の予想 4.7%増

6位 不動産 4.0%増<6月末時点の予想 4.7%増

7位 公益 3.9%増<6月末時点の予想 5.0%増

8位 生活必需品 3.9%増>6月末時点の予想 3.5%増

9位 一般消費財 1.7%増<6月末時点の予想 3.1%増

10位 金融 0.4%増<6月末時点の予想 0.5%増

11位 通信 0.5%減>6月末時点の予想 1.5%減

エネルギー企業が業績の改善を牽引。

7~9月期予想を発表した118社のうち76社、64%相当が市場予想を下回った。過去5年平均の79%以下にとどまる。逆に予想を上回る見通しを示した企業は42社で、36%だった。12ヵ月先の株価収益率(PER)は17.7倍と、過去5年平均の15.6倍並びに過去10年平均の14.1倍を上回った。

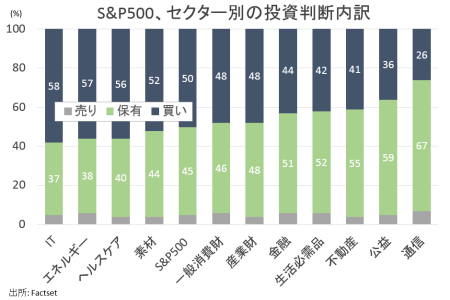

S&P500のセクター別、アナリストの投資判断で最も「買い」が多いのはITで58%だった。次いでエネルギーが57%、ヘルスケアが56%となる。最低は通信で26%だった。

(作成:FactsetよりMy Big Apple NY)

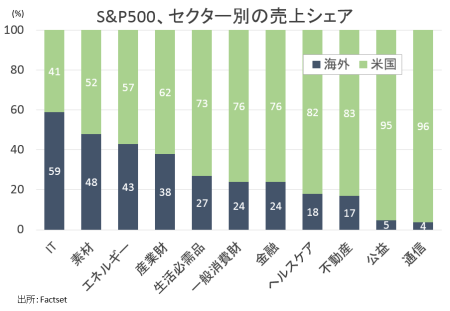

S&P500構成企業における売上のシェアは米国が70%、海外が30%だった。セクター別ではレパトリ減税で注目されるITが最大のシェアを有し、海外が59%となる。次いで素材が48%、エネルギーが43%となった。

(作成:FactsetよりMy Big Apple NY)

――9月FOMC直前でのFedサーベイにて、ウォールストリートの2017年末S&P500見通しは2,515でした。調査時点から0.6%の上昇しか想定していません。2018年末も2,593と、3.7%高程度でした。業績見通しは悪くないものの、一段の米株高を予想せず。例えばウェルズ・ファーゴは、2018年末予想を2,450~2,550のレンジに収めている理由に「世界で拡大する債務、鈍い労働市場の回復、政治的な不確実性」を挙げています。加えて、税制改革が仮に年内成立して予想外に楽観的な展開を迎えれば、Fedが利上げペースを引き上げないとも限りませんよね。

米連邦準備制度理事会(FRB)のイエレン議長は、税制改革の骨子発表の事前にタカ派へ軸足を移していました。9月26日に行った講演で、「ゆるやか過ぎる利上げに慎重となるべき」と発言。低インフレ環境下であるにも関わらず「目標値である2%に到達するまで金利を据え置くことは軽卒だ」と述べ、利上げの必要性を唱えたものです。税制改革の内容を意識していなかったはずはなく、市場関係者がFedの政策を先取りして慎重になってもおかしくないでしょう。

(カバー写真:Carol Bell/Flickr)

Comments

米8月個人消費は予想ほど悪化せず、エコノミストはGDP予想を上方修正 Next Post:

ラスベガス銃乱射事件に見え隠れする、中高年死亡率との因果関係