FOMC Minutes And Powell’s Testimony Affirm Rate-Cut View.

6月18〜19日開催の米連邦公開市場委員会(FOMC)議事要旨が10日、公表されました。同時にパウエルFRB議長が下院金融サービス委員会や米上院財政委員会で半期に一度の議会証言(旧ハンフリー・ホーキンス証言)を行い、7月30〜31日開催の次回FOMCで利下げに踏み切る示唆を表明。既に新興国など一部では利下げに転じておりますが、世界の金融市場に最も影響を与えるFedも、遂にその時を迎えようとしています。詳細は、以下の通り。

パウエルFRB議長の議会証言、主な発言内容

▽米経済、利下げについて

・米経済見通しは、足元で改善していない(米中首脳会談で通商協議再開、米6月雇用統計を受けても)。

・前回のFOMC以降、通商上の不確実性と世界経済の力強さをめぐる懸念は米経済見通しの重石であり続けている。

・弱いインフレが足元の予想より長期化するリスクが残存する。

・経済のモメンタムは複数の主要国経済で鈍化したように見え、そうした弱さが米経済に影響を与えうる。

・さらに、通商動向や政府債務上限、BREXITなど、いくつかの政府の政策課題は解決していない。

・(キャロリン・マロニー下院議員からの質問で米6月雇用統計の結果が経済見通しを変化させたかについて)私の率直な回答は、ノーだ。(経済指標、特に欧州とアジアにおいて)失望を与え続ける結果となっている。

・(米中首脳会談の結果を受け)建設的な一歩となったが、全体的な見通しに重しを与える不確実性を取り除いたわけではない。

・(マロニー下院議員による利下げ幅の質問に対し)我々は全ての範囲に及ぶ経済指標を確認している。

・(日銀の政策に対し)日本はあらゆる対応策を講じつつ、ゼロ近辺のインフレに長年、悪戦苦闘している。我々は、そうなりたくはない。

・(米上院銀行委員会で)失業率と物価の関係は失われた。今の金融政策は緩和的と言えない。

・(米上院銀行委員会で)2%の物価目標を、大幅に下回らないようにしたい。後手に回らないようにすることが、日本から得た教訓だ。

▽米国の債務について

・(ジョン・ローズ米下院議員の質問に対し)いつか代償を払う日がやってくるだろう。しかし、日本はGDP比の債務残高が高い割に金利は低い。

▽トランプ大統領の圧力について

・米議会は我々に重要な独立性を与え、その甲斐あって、客観的な分析とデータに基づき、法令上の目標へ効果的に向かって行くことが可能となる。

・(マキシーン・ウォーターズ下院金融サービス委員会委員長の質問に対し)ひとつ明確にさせて頂きたい。Fedが行政府から独立性を維持することは重要だ。

・(ウォーターズ委員長の質問、仮にトランプ大統領が解雇を言い渡したらどうするのかに対し)私の答えはノーであり、自身の任期を全うするつもりだ。

▽フェイスブックの仮想通貨”リブラ”について

・(フェイスブックのリブラ)計画は、消費者の金融アクセスを容易にするなど公共の利益に寄与する可能性を与えるものの、プライバシーやマネー・ロンダリング、消費者保護、金融の安定などといった深刻な懸念をもたらす。

6月のFOMC議事要旨、重要なポイントは以下の通り。パウエルFRB議長が議会証言で不確実性に言及したように、7月利下げに青信号を灯す内容となっている。

▽金融政策

・参加者は概して、5月FOMC以降、通商協議や世界経済の減速により経済活動の見通しに下方リスクが高まったとの見解で一致した。

・金融政策をめぐる協議で、参加者は彼らの基本シナリオでは、経済活動がゆるやかに拡大するに合わせ、労働市場は力強さを維持する公算が大きいとみなした。

・しかし、世界経済見通しに関わるリスクと不確実性が高まったと判断。特にインフレは委員会の目標値の2%を下回って推移している。さらに、インフレ期待も低下したままだ。

・リスクの高まりと、見通しをめぐる不確実性が極めて最近発生したものだったため、委員会はFF金利誘導目標を2.25〜2.5%での据え置くことを決定した。しかし、今後の経済指標や世界経済動向などが表す、米国経済へのインプリケーションを注視することが重要と判断する。

・2〜3人(a couple)の参加者は、長きにわたってインフレが目標値である2%を下回って推移しているため、緩和的な政策が必要との判断から利下げを支持した。

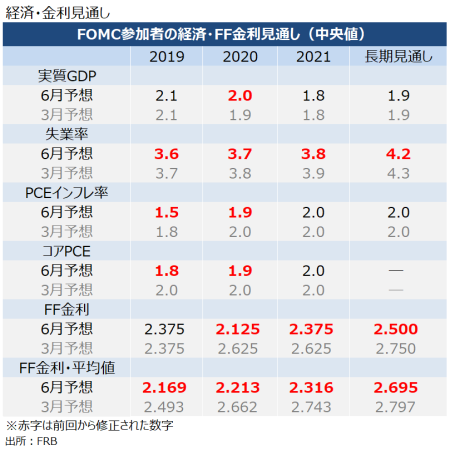

・金融政策の見通しにつき、ほとんど全員の参加者がFF金利見通しを引き下げ、複数の(some)参加者は長期的な標準とされる水準も下方修正した。

・多くの(many)参加者は、幾分緩和的な政策の可能性が強まったとする見解を表明。

・参加者は、経済見通しの不確実性を高めた世界での出来事が最近のものだと認識。多くの参加者は、こうした直近での世界動向が持続的で、且つ経済見通しの重石となり続ければ、追加的な金融政策の緩和措置は短期的に保証されると判断した。

・その他の一部の(several)の参加者は、追加的な緩和措置は見通しが悪化した時に適切と言及。

・一部の参加者は、利下げが必要な背景として、将来の負の効果を軽減する役割を果たすと主張、その他、複数の参加者はインフレ鈍化を理由に挙げた。

・複数の参加者は、利下げが必要な強い論拠に欠けると指摘。今後の経済指標などを持って判断すべきと主張した。

・数人の参加者は、二大統治目標を踏まえ米経済が良好な状態にあるとし、緩和策を通じインフレを小数点以下のレベルで押し上げることが労働市場の過熱をもたらし、金融市場の不均衡につながると指摘した。

・一部の参加者は、ダラス地区連銀が公表するトリム平均PCEが2%近くで安定的に推移し続けていると主張、足元のインフレ低迷が一時的との見方を寄せた。

▽経済動向、見通し

・参加者は、不確実性と経済見通しの下方リスクが足元数週間で強まったと判断した。

・参加者は引き続き、持続的な経済活動、力強い労働市場、インフレ目標2%での対称的な推移などが続くと見込むが、多くの参加者は好ましくない結果をもたらす道筋への可能性が強まったとみなした。

・さらに、ほとんど全員の参加者が経済見通し(SEP)を下方修正し、FF金利見通しを引き下げた。

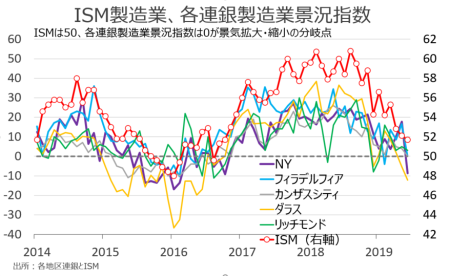

・多くの参加者は、企業信頼感を始め企業支出と製造業活動のほか、通商政策動向、世界経済の鈍化など、一連の要因が前回FOMCから経済モメンタムが失われたことを表すと指摘。

・多くの参加者は、成長とインフレの見通しへのリスクを指摘、特に通商政策がもたらす不確実性を受け、下方リスクに傾きつつあると判断。

・その他、債務上限引き上げ交渉も下方リスクと指摘、歳出の急激な鈍化や交渉の長期化が懸念材料に挙げられた。

・2〜3人の参加者は、米国経済そのものの悪化に懸念を寄せた半面、その他の数人の参加者は経済活動の上方リスクを指摘、通商協議の妥結や企業センチメントの急激な改善を挙げた。

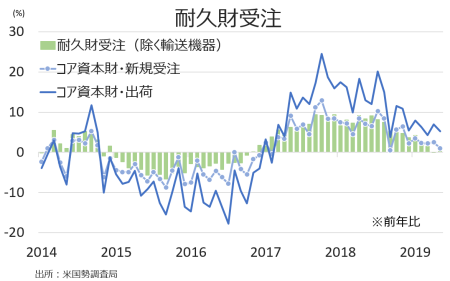

・参加者は、4〜6月期の設備投資鈍化をめぐりあらゆる指標を用い詳細にわたって協議。出荷や新規受注は弱いように見え、製造業サーベイも急低下した。民間セクターは、業績見通しを引き下げている。

製造業景況感は、直近で軒並み低下。

耐久財受注も、前年比で伸び鈍化傾向を維持。

(作成:My Big Apple NY)

・製造業生産は年初来から低下し、輸出の売上も鈍化した。弱い世界経済や、世界経済の見通し不確実性が企業信頼感の重石となり、また設備投資の計画などの見直しにつながっているのだろう。

・一部の参加者は、企業からの報告を元に、設備投資計画以外に採用計画、グローバルサプライチェ—ン見直しに取り掛かりつつあると指摘した。

・ただし、2〜3人の参加者は、受注や出荷の動向を基に回復すると予想。もっとも、数人の参加者は、降雨量の多さや深刻な洪水などの影響を受け、農業部門や輸出の弱さを指摘した。

・家計部門は、力強い労働市場と所得の増加を支えに堅調。

・一部の参加者は、消費者信頼感が好調で、2〜3人の参加者は消費が改善するとの企業の報告を紹介。

・ただし、一部の参加者は追加関税措置がいずれ家計支出の重しになると予想した。

・数人の参加者は、インフレ低迷を始め、ゆるやかな賃金上昇、雇用の拡大などが資源活用の余剰を表していると指摘。一部の参加者はこうした背景から長期的失業率の予想を下方修正した。

・インフレに対し、参加者は足元数ヵ月にわたり予想より低下したと認識。成長率見通しの他、世界でのディスインフレ圧力と合わせ、インフレ見通しは下方リスクに傾きつつあるとみなす。多くの参加者は、インフレ見通しに下方リスクが強まったと判断。

・一部の参加者は、インフレが2%に近いとはいえ、労働市場の力強さを踏まえれば、インフレが鈍化したことは特筆すべきと指摘。参加者は、概して経済見通しで2019年のインフレ予想を下方修正した。

・一部の(a number of)参加者は、FF金利見通しを下方修正した後も、インフレ2%の回帰に前回見通しより時間を要すると予想した。

▽スタッフの経済見通し

・スタッフは、経済見通しを幾分下方修正した。実質GDP成長率は4〜6月期に鈍化し、設備投資の落ち込みを受けて、下半期は一段と緩慢なペースになるだろう。

・中期的な成長率見通しは概して変更せず、ドル高、世界景気の減速といった向かい風は、低い政策金利の道筋によって相殺される見通し。実質成長率は、2019〜20年にかけ潜在成長率を小幅に上回るペースで拡大し、2021年にかけ潜在成長率以下となるだろう。

・失業率は、2021年まで概して横ばいとなる見通し。長期的に自然失業率と見なす水準を下回るだろう。

・インフレ見通しは、概して変更せず。2019年のPCEはエネルギー価格の下落を受けて幾分下方修正したが、コアPCEは2%以下での推移で変わらない見通し。PCEとコアPCEは2019年のインフレ鈍化が一時的と想定されるため、それぞれ2020年にわずかに上向くと予想するが、2%以下での推移を続ける

・スタッフは、引き続き成長率、失業率、物価への不確実性は過去20年間の平均に近いと予想するが、前回の見通しより不確実性が高まったとみなす。

・さらに、スタッフは成長見通しに下方リスクがあると判断。通商上の緊張や世界経済が背景(注:前回は成長率と失業率のリスクは概して均衡)

・成長見通しに合わせ、インフレ見通しも下方リスクに傾いた(注:前回は均衡)

▽金融市場、海外動向

・参加者は、世界経済見通しをめぐる不確実性の強まりが金融市場のセンチメントに影響を与えたと指摘。全体的に金融環境は引き続き成長を支援しているが、これはFedが短期的に緩和策に転じるとの見通しに支えられ、それによって下方リスクなどが相殺されると判断しているためのようにみえる。

・参加者は長期金利の低下についても協議。多くの参加者は、米10年債利回りと米3ヵ月物財務省短期証券の利回り逆転を挙げ、複数の参加者は経済鈍化の見通しが強まったためと指摘した。

・その他の数人の参加者は、非金融企業の社債発行の伸びとそれらの資産の割高感を指摘、緊密な注視を保証すると言及した。

・SOMAの担当者は、通商関連の動向が多くの市場参加者の米経済見通しを押し下げたようだと認識。株式市場と金利は5月、トランプ政権が約2,000億ドルの対中追加関税措置の引き上げを発動し、メキシコに対する制裁関税発動を検討すると発表した後、大きく下振れした。また市場関係者は、低インフレのほか、世界経済と米国の鈍化をめぐる経済指標などの材料にも、神経質に反応したように見える。

・米国債利回りは大きくて低下したが、これは市場関係者がFedの対応を利下げ示唆と判断したことによるものと考えられる。

・スタッフは、投資家の間で経済見通しや金融市場の見通しに対する下方リスク懸念が強まったと判断。市場参加者は、通商上の緊張に加え、米国と海外の経済指標も憂慮すべき材料とみなした。

・5月FOMC後のFedのコミュニケーションは、概して金利に影響を与えなかったが、6月FOMC直前にかけ、経済指標の弱さに反応し市場での7月利下げ期待が高まり、25bpの利下げ確率は85%へ上昇した。

・長期金利は、2つの主要貿易相手国、中国とメキシコとの貿易摩擦の悪化を受けて低下、経済指標や予想より弱い米5月雇用統計も、低下要因を担った。株式市場も同様の理由で、下落した。

・非金融企業での資金調達環境は、全体的に緩和的であり続けた。社債の発行高は4月の季節的な弱さと比べれば力強く、信用の質は全体的に底堅い。レバレッジド・ローンの発行高も4月に落ち込んだが、5月に回復。商工ローンの貸出も4月の弱まった後、5月に改善した。

(注:前回と違って、非金融企業の社債発行高やレバレッジドローン市場の問題などについて指摘せず)

――6月FOMC議事要旨では、9月末に終了する資産圧縮については特に議論せず。利下げに踏み切る上では、こちらを前倒しする必要が出てくるかと思いきや、意外でしたね。5月時点では、協議を開始していたのですが。

利下げを準備する過程で、社債発行高の増加やレバレッジドローン市場などの割高感については、あまり議論されなかった点も興味深い。貿易摩擦や世界経済の減速がもたらしかねない成長とインフレの下方リスクを踏まえれば、些末な問題なのでしょうか。いわゆる”予防的な利下げ”という位置づけですから、先手必勝型の政策運営で知られるパウエルFRB議長であれば、すぐに政策転換してもおかしくないですけどね。

(カバー写真:Federalreserve/Flickr)

Comments

米6月新車販売、2ヵ月連続で1,700万台もSUVに減速の兆し Next Post:

米6月CPIコアが上昇、アメリカ人の胃袋を直撃