Fed Has Adopted More Hawkish Stance, But Not Too Hawkish To Sell MBS Yet.

9月20~21日開催の米連邦公開市場委員会(FOMC)では、市場予想通りFF誘導金利目標を75bp引き上げ3.0~3.25%に設定した。75bp利上げは、前回に続き3回連続。3月の25bp、5月の50bpを含め、5回連続の利上げとなる。

今回の声明文では、景況判断を前回の「足元の支出や生産をめぐる指標は、鈍化した」から、「緩慢な伸びを示した」へ小幅に上方修正した。少なくとも、7~9月期はプラス成長を回復する見通しであり、変更したとみられる。景況感の上方修正に反し、最新の経済金利見通し(SEP)では、ドットチャートで明らかになったFedの積極的な利上げを織り込み、2022年の成長見通しを始め軒並み下方修正し、失業率も弱い方向へ修正した。全体的にタカ派寄りだが、住宅市場や輸出鈍化への配慮が見て取れ、インフレ・ファイターの称号を得たボルカー元FRB議長ほど苛烈な利上げを行うことは想定しがたい。何より、2024年は米大統領選を控えるだけに、同年から利下げ転換が予想されている点に留意すべきだ。

【FOMC声明文】

声明文の変更点は以下の通り。 修正箇所は、取り消し線と太字下線部をご参照。

<景況判断(ウクライナ情勢含む)>

前回:「足元の支出や生産をめぐる指標は、鈍化した。それにも関わらず、足元数ヵ月において雇用は活発に増加し続け、失業率は引き続き低水準をたどった。パンデミック下で生じた需要と供給の不均衡に加え、食料やエネルギー価格や広範囲にわたる値上げ圧力を受け、引き続きインフレの高止まりに繋がった。ロシアによるウクライナ戦争は、人道的且つ経済的に多大な困難を強いている。短期的には侵攻とそれに関わる事象は、一段のインフレ圧力を与え世界経済の活動の重石となっている。委員会は、インフレ・リスクを大いに注視していく」

↓

今回:「足元の支出や生産をめぐる指標は、緩慢な伸びを示した。雇用は活発に増加し続け、失業率は引き続き低水準をたどった。パンデミック下で生じた需要と供給の不均衡に加え、食料やエネルギー価格や広範囲にわたる値上げ圧力を受け、引き続きインフレの高止まりに繋がった。ロシアによるウクライナ戦争は、人道的且つ経済的に多大な困難を強いている。短期的には侵攻とそれに関わる事象は、一段のインフレ圧力を与え世界経済の活動の重石となっている。委員会は、インフレ・リスクを大いに注視していく」

※米7月個人消費支出や、米8月小売売上高がプラスをたどり、アトランタ地区連銀によれば9月20日時点で米7~9月実質GDP成長率は0.3%増と3期ぶりにプラス成長を回復する見通しで、景況判断を上方修正した。

<政策金利、保有資産の縮小>

前回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを2.25~2.5%へ引き上げ、目標誘導レンジを継続的に引き上げることが適切と予想する。また、5月に”FRBによる保有資産の規模縮小に関する計画”で示されたように、委員会は保有する米国債および政府機関債、政府機関の保証が付いた住宅ローン担保証券の削減を続ける。委員会は、物価目標2%への回復に強くコミットする」

↓

今回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを3.0~3.25%へ引き上げ、目標誘導レンジを継続的に引き上げることが適切と予想する。また、5月に”FRBによる保有資産の規模縮小に関する計画”で示されたように、委員会は保有する米国債および政府機関債、政府機関の保証が付いた住宅ローン担保証券の削減を続ける。委員会は、物価目標2%への回復に強くコミットする」

※利上げに合わせFF金利誘導目標レンジを変更しただけで、文言に修正なし。

<金融政策姿勢>

※21年9月以降、据え置き

「金融政策の適切なスタンスを評価する上で、委員会は経済見通しに係る最新の情報が与える示唆を注視し続けていく。委員会の目標達成を妨げるリスクが表面化した場合、金融政策の姿勢を調整する用意がある。委員会は公共衛生や労働市場、物価から生じる圧力やインフレ見通し、金融動向は国際情勢など、広範囲にわたる情報を考慮に入れて評価していく」

<票決結果>

今回も全会一致で、前回に続いて2回連続となる。6月FOMCでは、カンザスシティ地区連銀のジョージ総裁が50bp利上げに投票し反対にまわった。FOMC投票権保有者は足元で11名、クラリダ氏やクオールズ氏など副議長が退任した後、5月にパウエル氏が再任されブレイナード理事が副議長に着任。さらに、ジェファーソンFRB理事とクックFRB理事が就任した。また、7月FOMCから今年の投票メンバーであるボストン地区連銀総裁に就任したスーザン・コリンズ氏が入った(6月までは代理でフィラデルフィア地区連銀のハーカー総裁が投票権を有した)。今年の地区連銀総裁投票メンバーはコリンズ氏のほか、カンザスシティ地区連銀のジョージ総裁、クリーブランド地区連銀のメスター総裁、セントルイス地区連銀のブラード総裁。なお、投票メンバーはFRB正副議長3名、理事5名、NY地区連銀総裁の8名が常任、地区連銀総裁は1年間の輪番制で4名となる。

【経済・金利見通し】

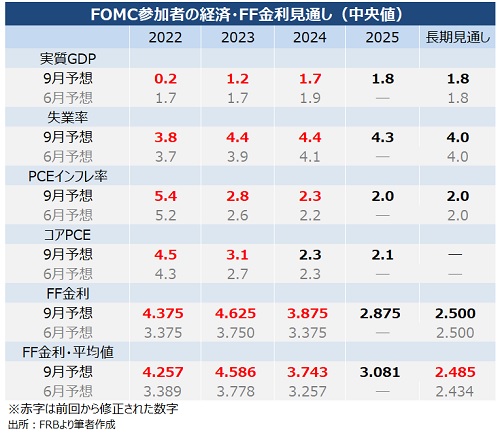

経済見通しのうち、注目ポイントは以下の通り。今回から、2025年分が追加された。

・成長率は2022~24年にわたり、下方修正。利上げ幅引き上げを受け、パウエル氏が5月17日に初めてに言及し、8月26日のジャクソン・ホール会合で繰り返したように「痛み」が一段と顕在化する見通しになった。ただ、2025年は小幅回復が見込まれている。

・失業率も、成長率予想の引き下げに合わせ22~24年にわたり弱い方向へ修正された。成長回復に合わせ、2025年はやや改善が予想されている。

・物価見通しは、インフレ高止まり警戒に合わせ利上げ幅を引き上げたように2024年のコアPCEを除きすべて上方修正。2025年には小幅改善が予想されている。

チャート:9月FOMCの経済金利見通し

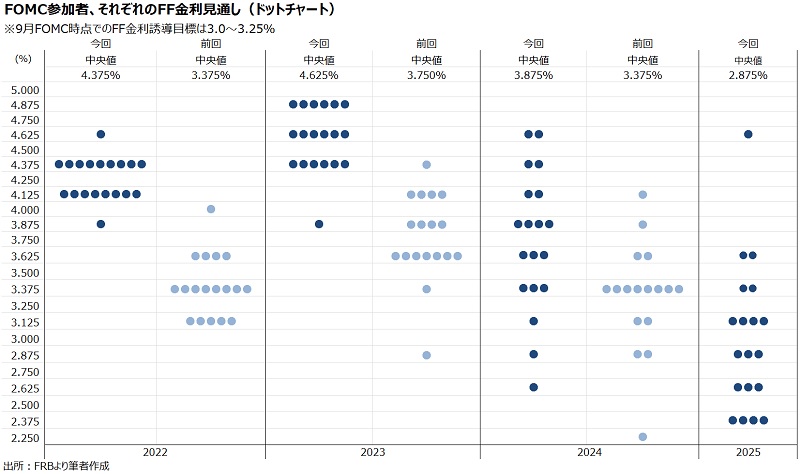

【ドットチャート】

・2022年は、従来の3.375%から4.375%大幅に上方修正。FOMC参加者19名のうち、1名が4.625%と最もタカ派となり、9名が4.375%を予想、8名が4.125%を見込み、4%以上が18名を占めた。1人だけ、3.875%を予想した。

・2023年は、従来の3.75%→4.625%へ同じく大幅引き上げ。19名の参加者の半数以上の12名が4.5%超えを予想(4.875%、4.625%がそれぞれ6名ずつ)していた。残りは6名が4.375%で据え置きを、1人のみ3.875%を見込んだ。

・2024年は、従来の3.375%→3.875%へ大幅引き上げ。ただし、2024年は2023年までの積極的な利上げを経て、大半が利下げ転換を予想していることが分かる。2023年の中央値4.625%以下は17名となり、4%割れを予想する参加者は13名に及んだ。

・今回から追加された2025年は、中央値が2.875%となり一段と緩和バイアスが強まるシナリオが示唆された。1人を除き全員が2024年中央値を下回る水準を予想していた。

チャート:ドットチャート、長期見通しを含め全て上向きにシフト

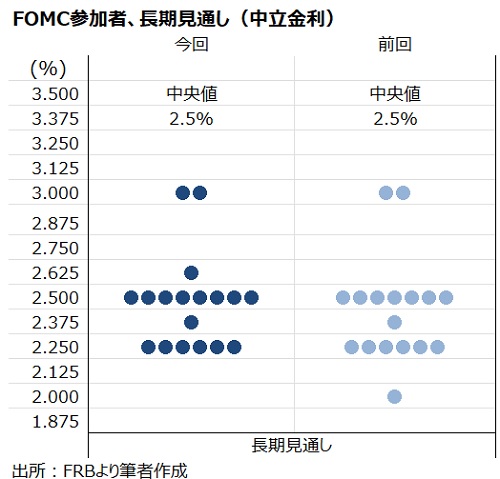

・長期見通しは2.5%で据え置いた。ただし、2.625%予想が1人増えたが、今回から予想を提出したダラス地区連銀のコリンズ総裁の可能性がある。なお、引き続きセントルイス地区連銀のブラード総裁が提示していないもよう。

チャート:長期見通しは、前回と変わらず中央値は2.5%

【パウエルFRB議長の記者会見、質疑応答のポイント】

〇冒頭の原稿

―総括

「Fedは物価を目標値の2%へ押し下げるべく、強くコミットしている。我々は必要な手段のほか、米国の家族と企業を代表して物価安定を回復させる決意を有する」

「物価の安定は、Fedの責任であり、経済の基盤として機能している。物価安定なくして、経済は誰のためにも機能しない。特に、物価の安定なくして特に、物価の安定がなければ、すべての人々に恩恵をもたらす強い労働市場の状態を持続的に実現することはできない」

「FOMCは政策金利を0.75%ポイント引き上げたが、今後も適切な引き上げが行われると考える。我々は物価を2%に戻すべく、金融政策を十分に引き締め寄り(sufficiently restrictive)な姿勢へ意図的に(purposely)シフトしている」

「さらに、保有資産の規模を大幅に縮小するプロセスも継続している」

―個人消費

「個人消費の伸びは、実質可処分所得の減少や金融引き締めの影響もあり、昨年の急激な伸 びから減速している。実質可処分所得の減少や金融引き締めの影響もあり、個人消費の伸びは昨年の急拡大から鈍化する状況だ」

―住宅市場

「住宅ローン金利の上昇を主因として、住宅セクターの活動は大幅に弱まった」

―企業活動、輸出

「金利の上昇と生産高の伸びの鈍化も、企業の固定投資を圧迫しているように思われる。また、海外の成長鈍化が輸出を抑制していることも、米企業の固定投資を圧迫している」

―労働市場

「成長鈍化にもかかわらず、労働市場は極めてひっ迫し、失業率は50年ぶり低水準で、求人数は過去最高水準にあり、賃金は高止まりしている」

「労働参加率は8月に歓迎すべき上昇を示したが、年初から概ね横ばいで推移している。FOMC参加者は、労働市場における需要と供給がいずれちょうどよい水準に調整され、賃金と物価の上昇圧力を緩和すると見込む」

―物価

「広範にわたる商品とサービスにおいて、価格上昇圧力は依然として顕著である。ガソリン価格はここ数カ月で下落に転じたものの、エネルギーと食品に価格を始め物価上昇圧力を加えたロシアによるウクライナ戦争を反映して、前年同期を大幅に上回る水準で推移している」

「物価が高止まりしているが、家計や企業を対象とした広範囲にわたる見通しや金融市場で明らかなように、安定している。しかし、それは自己満足の基盤となってはいない。足元の高インフレが続けば続くほど、高インフレ期待が定着する可能性が高くなる」

「私を始めFOMC参加者は、高いインフレは購買力を低下させ、特に食料、住宅、交通などの必需品のコスト上昇に対応できない人々にとって大きな苦難をもたらすことを痛感している。特に、食料、住居、交通などの必需品のコスト上昇に対応できない人々にとっては、購買力が低下し、大きな苦難を強いることになる」

―金融政策

「今後数カ月にわたり、物価が2%に戻ることと整合的であることを示す有力な証拠を探すことになる」

「我々は、FF金利誘導目標レンジを継続的に引き上げることが適切であると予想し、そのペースは、今後入手するデータと経済の見通しの進展に左右される」

「金融政策のスタンスがさらに引き締まるにつれて、累積的な政策調整が経済やインフレにどのような影響を及ぼしているかを評価しつつ、ある時点で利上げのペースを落とすことが適切となるだろう」

「我々は引き続き会合毎に(政策を)決定し、できる限り明確なコミュニケーションを続ける」

「物価の安定を取り戻すには当面の間、制限的な政策スタンスを維持する必要がありそうだ」

「我々は需要が供給と一致するよう、強力かつ迅速な手段を講じている。供給との整合性を高めるため、需要を緩和するための強力で迅速な手段を講じている」

「物価の引き下げにはトレンドを下回る成長率の継続が必要で、且つ労働市場の状況も多少軟化する可能性がある。物価安定の回復には、最大限の雇用と安定した物価を達成するための舞台を整えるころが不可欠だ」

「長期的に最大限の雇用と安定した物価を達成するための舞台を整えるために、物価の安定を回復することが不可欠である。我々はそれが完了したと確信できるまで続ける」

〇質疑応答

―利上げペースの鈍化、あるいは停止を決める基準とは何か

「物価安定を取り戻し2%へ引き下げるべく、2つのこと――①トレンド以下の成長、②労働市場のいく分の軟化(some softening)が、需要と供給と労働市場にをより良い均衡をもたらす上で必要だ」

―金融政策が物価に与えるラグと、今後の利上げと小休止について

「私が考えるに、政策決定は金融環境に直ちに影響を及ぼし、実際に金融政策を決定するかなり前に影響を受け、変更後は数カ月と非常に迅速に影響が表れる。しかし、金融情勢の変化がインフレに与える影響を完全に把握するには、しばらく時間がかかると思われる。だからこそ、我々はそのことを非常に意識している。そのため会見の冒頭で、ある時点で、政策のスタンスがさらに引き締まるにつれて、インフレ率の上昇ペースを緩めることが適切になると指摘しました。政策調整が経済やインフレにどのような影響を与えるかを評価しながら、利上げペースを緩めることが適切であると考える」

―失業率は4.4%を見込み、そこまでの上昇は過去を振り返ると景気後退に陥るケースが多いが、今回はどうなのか

「経済見通しに基づくと失業率は上昇が見込まれているが、過去と比較すると控えめな水準と言えるだろう。物価の減速が予想されるため、歴史的な観点から見ると、失業率の上昇は比較的ゆるやかになる見通しだ。また、求人数が非常に高い水準にあり、失業者数が増えない程度に大幅に減少する必要がある。求人数は失業者数の約2倍に相当し、離職者数と合わせ労働市場のひっ迫と過去のサイクルとどう違うを判断する上で非常に良い手段である」

チャート:求人数は失業者数の2倍と、過去最高の水準に

―年末のドットチャートに基づけば、11月に75bp、12月に50bp、23年に25bpの利上げが予想されるが、次回会合での75bp利上げはコンセンサスか

「仰るように年末までの利上げ幅は125bpだが、(FOMC参加者のうち)100bpを見込むも声も一定程度存在する。我々は会合毎に決定する」

―過度な利上げとなるリスクについてリスク管理をどう捉えているのか、労働市場が強いから積極的な利上げを続けるのか

「供給側で小幅な改善が見られるものの、インフレはそれほど鈍化していない。コアPCEを3カ月、6カ月、12カ月の年率換算で見ると、すると、インフレ率は4.8%、4.5%、4.8%となり、これが物価の現状をよく表すなかで、我々が期待したり望んでいたような水準ではない。従って、我々は(利上げ)を続ける必要があり、続けることが可能だ。我々が必要と考える水準に近づけるべく、さらに大幅な利上げを行う必要がある。ただし、(適切なFF金利の)水準はまだ分かっていない。ただ、ドットチャートにある通り、FOMC参加者はそれぞれが考える必要な(FF金利の)水準を書き込んである」

―物価の上振れを懸念するなら、なぜ100bpの利上げを決定しなかったのか

「先ほど会合毎に決定を下すと申した通りで、ご記憶ならば7月に物価は驚くほど鈍化したものの8月は驚くほど高かった。ただ、我々は月ごとの数字に一喜一憂しない。委員会は引き締め的な政策スタンスに移行することを確約しており、物価の減速を確信できるまで、そうあり続ける」

―住宅市場が急減速しているが、住宅ローン担保証券(MBS)を売却する可能性はあるのか、決定をめぐり住宅市場の動向は考慮するのか

「保有資産の縮小がうまく進展すれば、検討すると申し上げた。しかし、今すぐに検討するわけではなく、近いうちに検討することもないと申し上げておく。(MBS売却を)いずれは検討することになるだろうが、その時はまだ近づいてもいない。決定する上で、あらゆることを考慮に入れるが、その時が近いと予想していない」

―世界銀行の関係者を始め、主要国を始め世界的な引き締めがるグローバル・リセッションにつながるリスクが指摘されているが、どう考えるか

「スイスのバーゼルを始めFOMC参加者の何人かが出張から帰国したばかりのように、各国の中銀関係者と密に連絡を取っており・・・世界各国の経済で何が起こっているのか、どのような意味をもつのか、それに伴う世界的な影響などについて協議している」

―”痛み”とは、何がどの程度示すのか

「物価上昇は、給料ぎりぎりで生活する人々に痛みをもたらす。この痛みを取り除く上で、成長を鈍化させ、需要と供給を調整しなければならず、実際に労働市場でいく分の軟化がみられ、供給側の改善に貢献している。かつて米国で物価はそれほど大きく変動せず、それは私たちがサービスを提供する国民にとって非常に有益だった。我々はその状態に戻り、さらに長い期間維持しなければならない・・こうした(物価安定へ向けた)努力の先送りは、さらなる苦痛をもたらすだけだ。だからこそ、私たちはやるべきことをやり、(物価を引き下げるべく)行動している」

―家計と企業にとって、いつまで引き締め政策がもたらす”痛み”が続くのか

「賃金と物価の減速次第である。経済見通しにあるように物価見通しは2023年と24年に大幅に鈍化する見通しで、その道筋に乗ることは良いことだ・・・仮に見通しが正しい水準に近付けば、失業率にその影響が表れ、失業者にとっても意味深いものとなり、我々の会合でも大いに協議することになるだろう。同時に、(インフレ抑制を狙った引き締め政策により)我々は経済を長期的な景気拡大を迎える見通しで、こうした時期はインフレを抑制して以来、実測史上最長の4回のうち3回を経験した。これは偶然ではなく、物価が低く安定していれば、9年、10年、11年の景気拡大が可能なのである。2018年、19年、20年に見られたような、非常に低い失業率、最大の賃金上昇を見ることができる。当時、失業率は非常に低く、賃金上昇幅は低所得者層が最も大きく、人種間格差はこれまでで最も小さくなった・・・だからこそ、私たちはそれを取り戻したいと思っている。しかし、そのためには需要と供給を一致させなければならず、一定期間に及ぶ引き締め寄りの金融政策が必要だ」

――今回のFOMCで重要なポイントは、以下の通り。

・FOMCは2023年までタカ派寄り、物価安定を取り戻すべく年内は11月に75bp、12月に50bpの利上げを行う公算大

・利上げの終着点につき、7月FOMCで使用した少なくとも”ゆるやかな引き締め寄り(moderately restrictive)”との文言を取り下げ

・景気後退リスク、並びに引き締め政策がもたらす”痛み”には言及せず

・前回に続き、成長減速がインフレ鈍化に必要との認識を表明(ただし景気後退は回避へ?)

・積極的な利上げ終了後は、長期的な成長拡大をもたらすべく利下げへ転換へ、24年がカギに

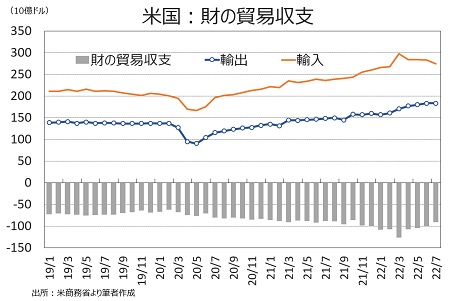

・輸出鈍化に初めて言及⇒ドル高の影響を意識か、日本の為替介入容認する一因に

・住宅市場が急減速するなか、MBSの売却は現時点で検討せず

専門家や各メディアが指摘した通り、全般的に9月FOMCはタカ派寄り姿勢を強調してきました。ただし、パウエル氏は住宅市場の急減速を意識しMBSの売却について「検討せず」と明言している点に注目。引き締め寄りの政策を目指しながら、過度な引き締めに配慮する姿勢が伺えます。実際、MBS市場ではFOMC後、懸念が雲散霧消し買いが殺到しました。

何より、パウエル氏は今回初めて、輸出鈍化による米企業の設備投資圧迫について言及しましたよね。FOMC結果発表直後、22日に日本の政府・日銀が1998年6月以来のドル売り・円買い介入を実施し、岸田首相がニューヨーク証券取引所で行った講演後に記者団に対し介入に言及したことを踏まえれば、非常に意義深い。一連の動きをみると、米国が金融政策と財政政策の両面で大盤振る舞いした結果、積極的な米利上げを余儀なくされ、急速な円売りをもたらしたことを米国が認めたように受け止められます。なぜかと言いますと、米7月貿易収支を見る限り、輸出はパウエル氏の発言に反し過去最大を更新し、貿易赤字自体は減少してるためです。一方で、米国側としては、輸入物価の上昇を抑えるべく、ある程度のドル高も必要で協調介入には手を貸せなかった。だからこそ、米財務省報道官は22日に「足元高まっている円のボラティリティーを下げることを目的とした行動だった理解している」と発言したのでしょう。

チャート:9月ベージュブックでは企業から慎重な報告を確認できるものの、輸出は右肩上がり

MBS売却に慎重な見解を表明しただけでなく、輸出減速による悪影響について言及したのは、Fedが引き締め寄りの金融政策がもたらす”痛み”を意識している証左と言えるのではないでしょうか。足元は前傾姿勢のタカ派ですが、2023年中に景気後退の黄信号が点灯すれば、バイデン政権から政策転換の圧力が掛かってもおかしくない。”北野誠のトコトン投資やりまっせ。”で説明しましたように、バイデン政権は中間選挙も大事ですが、何より注力するのは米大統領選。過去のケースを含め米大統領選イヤーでの景気後退入りは政権交代のリスクをはらむだけに、リセッション入り回避は命題ですから。

(カバー写真:Federalreserve/Flickr)

Comments

9月ベージュブック:企業は引き続き景気後退リスクと利上げの影響を懸念 Next Post:

クルーグマン教授がFedに物申す、「引き締めは行き過ぎ」