PCE Deflator Keeps Slowing, 2023 FOMC Voting Memebers Look Less Hawkish.

米11月個人消費支出は前月比0.1%増と、市場予想の0.2%増を下回った。前月の0.9%以下となる。米11月小売売上高は年初来で最大の減少率を記録したように耐久財や非耐久財を含め財が落ち込んだものの、サービス関連が押し上げ辛うじて4カ月連続で増加した。

個人所得は前月比0.4%増と市場予想の0.3%を超えた。2021年9月以来の高い伸びとなった前月の0.7%増に届かなかったものの、10ヵ月連続での増加となる。

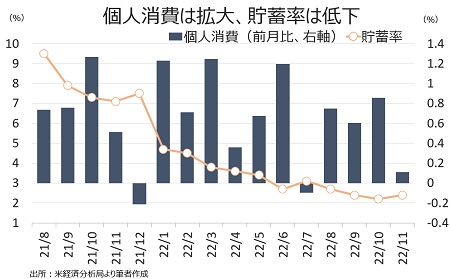

個人所得の伸びが消費支出を小幅ながら上回った結果、貯蓄率は2.4%と前月の2.3%を上回った。1959年のデータ公表以降、2005年7月の2.1%に次ぎ過去3番目の低水準となる。

詳細は以下の通り。

〇個人消費支出

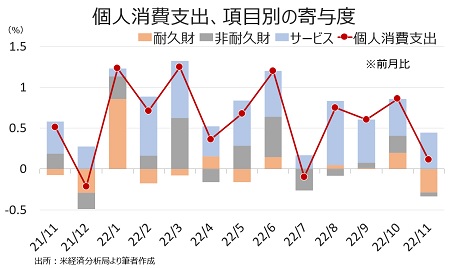

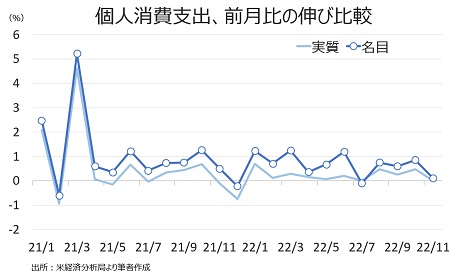

個人消費の結果は以下の通り。名目ベースとインフレを除く実質ベースともに増加した。

・前月比0.1%増、市場予想の0.2%増を下回りつつ4ヵ月連続で増加、前月は0.9%増と7カ月ぶりに高い伸び

・前年比7.7%増と23ヵ月連続で増加、前月は8.1%増

・実質ベース前月比横ばい、増加基調は3カ月でブレーキ、前月は0.5%増

・前年比では2.0%増と21ヵ月連続で増加も期間中で2番目に低い伸び、前月は1.9%増

耐久財が4カ月ぶりに減少したほか、非耐久財はガソリン価格が下落した影響もあって3カ月ぶりに減少。サービスはのみ、外食などが押し上げ21ヵ月連続で増加した。

個人消費支出の内訳(前月比ベース)

・財 1.0%減と3ヵ月ぶりに減少し2021年12月以来の落ち込み、、前月は1.2%増

・耐久財 2.3%減と4ヵ月ぶりに減少し2021年12月以来の落ち込み、前月は1.6%増

・非耐久財 0.2%減と3ヵ月ぶりに減少、前月は1.0%増

・サービス 0.7%増と21ヵ月連続で増加、前月は0.7%増

チャート:個人消費、前月比の項目別内訳

チャート:個人消費は消費が伸び悩んだため、実質ベースでは横ばいとほぼ変わらず名目は前月比0.1%増

〇個人所得

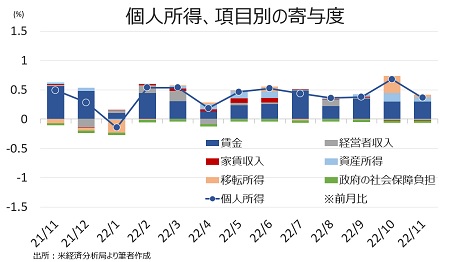

個人所得の結果は以下の通り。

・前月比前月比0.4%増と、市場予想の0.3%を超え前月の0.7%増以下ながら10ヵ月連続で増加

・前年比では4.7%増と5ヵ月連続で増加、前月は4.8%増

・実質ベース前月比0.3%増、2カ月連続で増加、前月は0.3%増

・前年比では0.8%減と11カ月連続で減少、前月は1.2%減

個人所得のうち、名目ベースで賃金・給与は21ヵ月連続で増加し、社会福祉も失業保険やメディケイド、退役軍人向け、その他が押し上げ増加を促した。一方で、オンライン不動産大手ジローが11月新規契約分の家賃につきデータ公表以来で最大の落ち込みを示したと発表するなか、家賃収入は2カ月連続で減少した。経営者収入も農業が押し下げ2カ月連続で弱かった。

所得の内訳は、名目ベースの前月比で以下の通り。

・賃金/所得 0.4%増と21ヵ月連続で増加(民間は0.5%増、政府部門は0.3%増)、前月は0.7%増

・経営者収入 0.2%減(農業は4.2%減、非農業は横ばい)、前月は0.2%減と2カ月連続で減少

・家賃収入 0.1%減と2ヵ月連続で減少、前月は0.2%減

・資産収入 0.5%増と10ヵ月連続で増加(金利収入が0.6%増、配当が0.3%増)、前月は1.0%増

・社会補助 0.2%増と2カ月連続で増加、前月は1.6%増

・社会福祉 0.2%増、前月は横ばい(メディケア=高所得者向け医療保険は0.8%増、メディケイド=低所得者層向け医療保険は横ばい、失業保険は9.0%増、退役軍人向けは0.5%増と増加基調を維持、その他は0.4%増)

チャート:個人所得、前月比の項目別内訳

〇可処分所得

・前月比0.4%増と10ヵ月連続で増加、前月は0.7%増とカリフォルニア州の一度きりの税還付を受け10カ月間で最大の伸び

・前年比は2.9%増と7ヵ月連続で増加、前月は2.9%増

・実質ベースの可処分所得は0.3%増と年初来で4回目の増加、前月は0.3%増

・前年比は2.5%減と12ヵ月連続で減少しつつ下げ幅は期間中で2番目に小幅、前月は3.0%減

〇貯蓄率

・2.4%、前月の2.3%を上回りつつ1959年のデータ取得以降で3番目の低水準、最少は2005年4月の2.1%

チャート:個人消費は、再び貯蓄を取り崩して拡大

〇個人消費支出(PCE)デフレーター

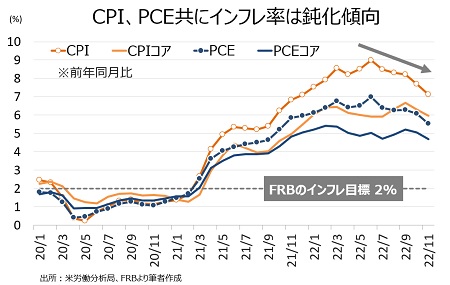

→ガソリン価格が11月に一時3.534ドルとロシアによるウクライナ侵攻が開始した2月28日週以降の上げ幅をほぼ打ち消し、Fedの積極的な利上げにより需要が落ち着くなか、前年同月比そろって2021年10月以来の低い伸びを記録するなど鈍化基調をたどった。

・PCEデフレーターは前月比0.1%上昇、前月は0.4%(0.3%から上方修正)

・前年比は5.5%上昇し2021年10月以来の低い伸び、市場予想と一致、前月は6.1%(6.0%から下方修正)

・コアPCEデフレーターは前月比0.2%上昇、市場予想と一致、前月は0.3%(0.2%から上方修正)

・コアPCEの前年比は4.7%上昇し2021年10月以来の低い伸び、市場予想と一致、前月の5.0%以下

チャート:物価上昇ペースは鈍化、引き続き実質賃金に下方圧力

――個人消費支出の伸びは貯蓄率の低下を受けて鈍化しただけでなく、インフレ率の減速も確認しました。では、その他の重要指標を振り返ってみましょう。

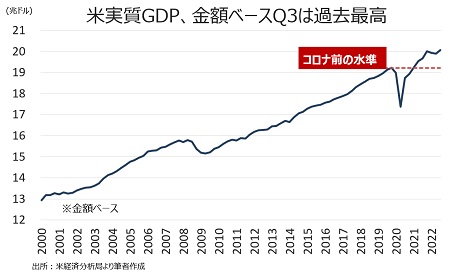

▽米7~9月期実質GDP成長率・確報値は上方修正、個人消費と純輸出が支え

米7~9月期実質GDP成長率は前期比年率3.2%増と、市場予想と改定値の2.9%増を上回った。

項目別の寄与度は以下の通り。個人消費は堅調な拡大ペースを維持し、9四半期連続でプラスとなって成長を支えた。その他、中国がゼロ・コロナ政策を堅持するなかで生産活動が減速し同国製品の輸入が鈍化したため、純輸出は2四半期連続でプラスとなっただけでなく、少なくとも2000年以降で最大の寄与度を記録した。企業支出は在庫投資が20年Q2以来、2年ぶりにマイナスに反転した前期からプラスを回復したほか、政府支出も6四半期ぶりにプラスに転じた。一方で、金利上昇と価格高騰を受け、住宅投資も6四半期連続でマイナスとなった。

・個人消費 1.54%pt、9期連続でプラス>前期は1.38%pt

・企業支出 0.8%pt、9期連続でプラス>前期は0.01%pt、20年Q2以来8期ぶりにマイナス

・住宅投資 1.42%ptのマイナス、6期連続でマイナス<前期は0.93%ptのマイナス

・在庫投資 1.19%ptのマイナス、2期連続でマイナス>1.91%ptのマイナス

・純輸出 2.86%ptのプラス、2期連続でプラスとなっただけでなく少なくとも2000年以降で最大に>前期は1.16%ptのプラスと20年Q2以来8期ぶりにプラス

・政府支出 0.65%ptのプラス、6期ぶりにプラス>前期は0.29%ptのマイナス

チャート:Q3実質GDP成長率・確報値は、3四半期ぶりにプラス成長に戻す

チャート:実質の金額ベースでは、過去最大を更新

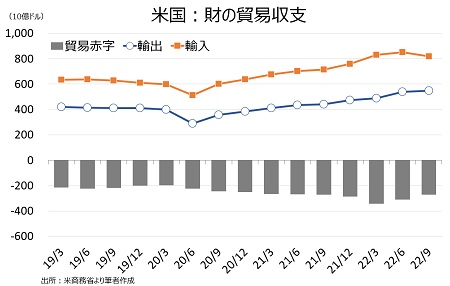

なお、米7~9月期の貿易赤字は2,711億ドルと、前期の3,109億ドルから縮小。輸出額が前期比1.3%増の5,470億ドルだったほか、輸入額が同3.8%減の8,182億ドルと3期ぶり低水準となり貿易赤字の縮小を促していた。

チャート:Q3の貿易赤字は2期連続で縮小、赤字自体は5四半期ぶりの低水準

GDP価格指数は4.4%と市場予想の4.3%を上回ったが、前期の9.0%から半分以上も伸びが減速。コアPCE価格指数は4.7%と、前期と変わらなかったが、2021年Q2以降で最小の伸びを保った。

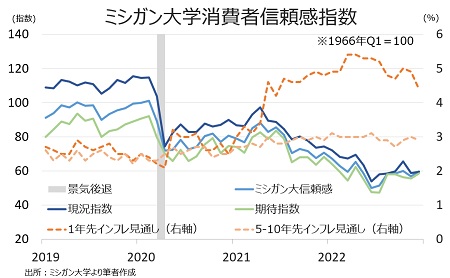

▽米12月ミシガン大学消費者信頼感・確報値は改善、インフレ見通しも低下トレンド維持

米12月ミシガン大学消費者信頼感指数・確報値は59.7と、市場予想並びに速報値の59.1を上回った。インフレ見通しの低下に伴い期待指数が支え、前月の56.8も超えた。

・現況指数は59.4、速報値の60.4を下回るも前月の58.8超え

・期待指数は59.9、8カ月ぶりの高水準、速報値の58.4を上回り前月の55.6超え

また、インフレ期待も鈍化傾向を確認した。

・1年先インフレ期待は4.4%と2021年6月以来の低水準、前月は4.6%

・5年先インフレ期待は2.9%と、前月の3.0%以下

チャート:米12月ミシガン大消費者信頼感・確報値、1年先インフレ期待低下に伴いセンチメントは改善

以上の結果を踏まえると、米経済の約7割を担う個人消費は鈍化が予想され、米成長率も併せて伸びを縮小しそうです。幸い、インフレ減速を支えに急激な落ち込みは回避される見通しながら、米連邦公開市場委員会(FOMC)による利上げペースはこのまま鈍化を続け、ターミナル・レートは12月FOMCで予想された5.0~5.25%を超える蓋然性が低下します。

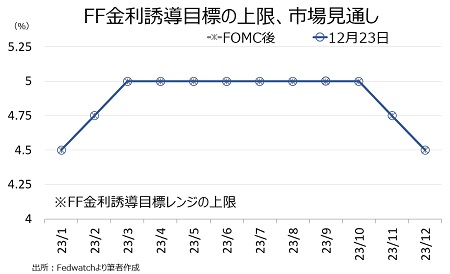

少なくとも、FF先物市場では2023年見通しにタカ派寄りだった12月FOMCを無視する状況に変わりません。引き続き利上げのピークは23年3月の4.75~5.0%と織り込み、23年11月には0.25%ポイントの利下げ転換を予想、同年12月の0.25%の追加利下げ確率が29.4%と最大になっています。

チャート:FF先物市場、12月23日時点でターミナル・レートは4.75~5.0%、23年11月の利下げ転換と同年12月の追加利下げを織り込む(※FF先物市場で最も確率が高いFFレートで表示、23年11月と同年12月の利下げ予想が最大も据え置きと僅差)

FOMC明けにNY連銀のウィリアムズ総裁やクリーブランド連銀のメスター総裁は12月FOMCのFF金利見通し・中央値5.0~5.25%のレンジを超えて利上げを行う可能性を指摘していました。しかし、米経済指標を受けてトレーダーは「Fedに逆らうな」の投資格言に反し、Fedのタカ派姿勢が修正を余儀なくされると見込みます。

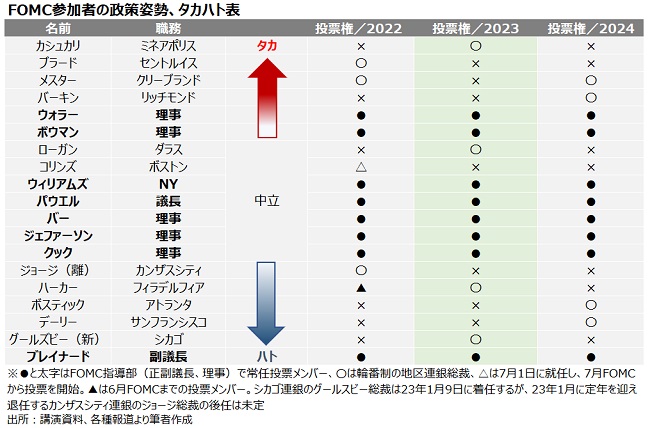

2023年のFOMC投票メンバーの構成をみてみましょう。FRBの正副議長や理事、NY連銀は恒久的投票メンバーですが、地区連銀総裁は1年毎の輪番制で、2023年はハト派とみられるシカゴ連銀のグールズビー新総裁に加えてフィラデルフィア連銀のハーカー総裁、中立寄りのダラス連銀のローガン総裁、今年6月のドットチャートで2023年見通しで4.4%と最高を予想するなどタカ派急先鋒に転じたミネアポリス連銀カシュカリ総裁が投票権を獲得します。地区連銀総裁では、2022年(タカ派;3名、ハト派2名、注意:2022年はフィラデルフィア連銀のハーカー総裁が6月まで代理で担当、以降はボストン連銀総裁に就任したコリンズ氏が投票権を獲得)と比べ、ややハト派寄りへシフトされます。FRB正副議長と理事、NY連銀総裁の8名加えた12名でも、タカ派3名、パウエルFRB議長の中道派6名、ハト派3名となり、全体としても2022年(タカ派寄り:4名、中道派:6名、ハト派寄り:3 名)と比較しても、タカ派が後退することになります。

チャート:2023年の投票メンバー、全体としてみればタカハト勢力は積極的な利上げを続けた前年に比べ均衡ながら、2022年からタカ派度が後退(※カンザスシティ連銀のジョージ総裁はタカ派と目されたが、6月FOMCで0.75%の利上げに反対票を投じ、以降も0.75%の利上げに消極的な発言を展開)

パウエルFRB議長率いるFOMCはコンセンサス重視の意思決定を図るため、必ずしもタカ派度が後退するとは言い切れません。ただし、景気と労働市場が著しく弱まり、インフレ率も着実に減速するようであれば、FOMCが配慮し中立へシフトし、2023年後半にかけてハト派に転じるシナリオも浮上しうる?

(カバー写真:Federalreserve/Flickr)

Comments

12月FOMCはタカ派維持も、トレーダーは23年Q4の利下げを予想 Next Post:

2022年の漢字は「戦」、では代表的な英語辞典が選ぶ「今年の言葉」とは?