Fed Signals A Pause, But Chair Powell Dismisses Rate-Cut Expectation.

5月2~3日開催の米連邦公開市場委員会(FOMC)では、市場予想通りFF誘導金利目標を25bp引き上げ5.0~5.25%に設定した。2022年3月の25bp、同年5月の50bp、同年6~11月の4回連続75bp、同年12月FOMCでの50bp、23年2月と3月の25bpに続き、今回のサイクルで10回目の利上げとなる。3月10日のシリコンバレー銀行と同12日のシグネチャー銀行に加え、ファースト・リパブリック・バンクが5月1日に破綻しJ.P.モルガン・チェースへの身売りが決定したが、インフレ抑制の姿勢を崩さず利上げを継続した。

今回の声明文では、前回に続き米銀破綻とその経済的なインパクトに配慮する姿勢を表明したが、微調整にとどまり懸念を強調せず。何より、今回「いく分の追加的な引き締め(some additional policy firming)が物価を2%へ回帰させるため、十分引き締め寄りな金融政策の姿勢を実現すべく、適切な可能性があると予想する」との文言を削除。代わりに「物価を2%に戻すべく、追加の引き締めがどの程度適切となる可能性があるかを判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する」との文言を追加した。利上げ打ち止めの示唆を与えたとされるが、パウエルFRB議長は、記者会見で①年内の利下げは適切ではない、②銀行破綻を受け信用収縮が景気やインフレを押し下げる可能性がある一方、米銀行システムは健全で強靭、③量的引き締めは継続、④景気後退リスクはあるが、ゆるやかなもの――などの見方を表明した。声明文を始め、詳細は以下の通り。

【FOMC声明文】

声明文の変更点は以下の通り。 修正箇所は、取り消し線と太字下線部をご参照。

<景況判断>

前回:「足元の支出や生産をめぐる指標は、緩慢な伸びを示した。雇用は足元数カ月で伸びを回復させ堅調なペースで推移し、失業率は引き続き低水準をたどった。引き続きインフレは高止まりにある。米国の銀行システムは健全で強靭だ。足元の動向は家計や企業の信用動向が引き締まりにつながり、経済活動や雇用、インフレを押し下げる公算が大きい。これらの影響の度合いは、不確実だ。委員会は引き続き、インフレ・リスクに注意していく」

↓

今回:「第1四半期に、経済活動は緩慢なペースで拡大した。雇用は足元数カ月にわたり堅調で、失業率は引き続き低水準をたどった。引き続きインフレは高止まりにある。米国の銀行システムは健全で強靭だ。家計と企業の信用動向の一段の引き締まりは、経済活動や雇用、インフレを押し下げる公算が大きい。これらの影響の度合いは、不確実なままだ。委員会は引き続き、インフレ・リスクに注意していく

※2~3月の雇用統計・NFPの結果に合わせ、雇用増加ペースの表現を上方修正。前回、ウクライナ情勢から差し替えたSVBなど銀行破綻問題への影響については、「信用動向の一段の引き締まり」との微調整にとどめた。米3月消費者物価指数(CPI)やコアCPIは前年同月比で鈍化したものの、米3月コアPCEが高止まりするなかで、インフレ警戒はゆるめず。

<政策金利、保有資産の縮小>

前回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを4.75~5.0%へ引き上げた。委員会は、今後入手できる情報を注意深く監視し、金融政策への意味を評価していく。委員会は、いく分の追加的な引き締め(some additional policy firming)が物価を2%へ回帰させるため十分引き締め寄りな金融政策の姿勢を実現すべく、適切な可能性があると予想する。今後の利上げの程度を決定する上で、委員会は累積的な金融政策上の引き締めに加え、金融政策がもたらす経済活動やインフレのほか、経済や金融動向への影響の遅れを考慮していく。また、委員会は保有する米国債および政府機関債、政府機関の保証が付いた住宅ローン担保証券の削減を以前発表した通り続ける。委員会は、物価目標2%への回復に強くコミットする」

↓

今回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを5.0~5.25%へ引き上げた。委員会は、今後入手できる情報を注意深く監視し、金融政策への意味を評価していく。物価を2%に戻すべく、追加の引き締めがどの程度適切となる可能性があるかを判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する。また、委員会は保有する米国債および政府機関債、政府機関の保証が付いた住宅ローン担保証券の削減を以前発表した通り続ける。委員会は、物価目標2%への回復に強くコミットする」

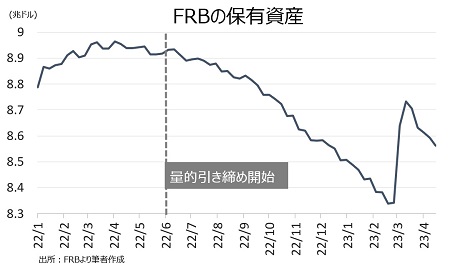

※今回、「物価を2%に戻すべく、追加の引き締めがどの程度適切となる可能性があるかを判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する」を投入し、代わりに「いく分の追加的引き締め」の文言を削除。削除した文言は、あと1回の25bp利上げを示唆すると解釈されただけに、お役御免となったようだ。一方で前回に続き量的引き締めの文言は変更せず、銀行から担保を受け入れ資金供給する過程で保有資産が拡大傾向にあるものの、量的緩和への移行ではないことを強調したと考えられよう。

チャート:Fedの保有資産、3月15日週に増加に転じた翌22日週に8.73兆ドルと22年10月以来の水準を回復後、徐々に減少

<金融政策姿勢>

変更なし

今回:「金融政策の適切なスタンスを評価する上で、委員会は経済見通しに係る最新の情報が与える示唆を注視し続けていく。委員会の目標達成を妨げるリスクが表面化した場合、金融政策の姿勢を調整する用意がある。委員会は公共衛生や労働市場、物価から生じる圧力やインフレ見通し、金融動向は国際情勢など、広範囲にわたる情報を考慮に入れて評価していく」

<票決結果>

今回も全会一致で、前回に続いて7回連続となる。FOMC投票権保有者は足元で11名、パウエル議長、バー副議長(銀行監督担当)、ウォラー理事、ボウマン理事、ジェファーソン理事、クック理事、ウィリアムズNY連銀総裁が輪番制の地区連銀総裁の投票メンバーはシカゴ連銀のグールズビー総裁、フィラデルフィア連銀のハーカー総裁、ミネアポリス連銀のカシュカリ総裁、ダラス連銀のローガン総裁の4名。なお、投票メンバーは通常、FRB正副議長3名(足元はブレイナード副議長がNEC委員長に就任するため退任し2人)、理事4名、NY地区連銀総裁の8名が常任、地区連銀総裁は1年間の輪番制で4名となる。

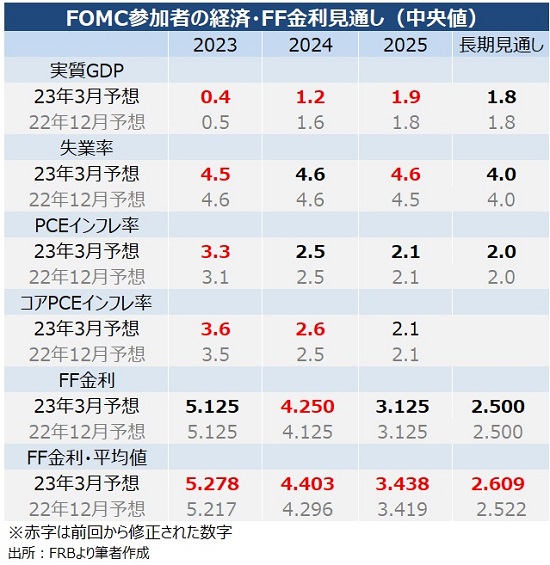

チャート:3月FOMCの経済金利見通し

【パウエルFRB議長の記者会見、質疑応答のポイント】

〇冒頭の原稿

―米銀破綻問題

「銀行セクターの動向は3月初め以降、広範にわたり改善、米国の銀行システムは健全で強靭だ」

「我々は、銀行システムの動向を注意深く監視し続けていく」

「バーFRB副議長がシリコンバレー銀行に対するFRBの監督についてのレビューを発表した。レビューの結果は、銀行システムがより強く、より良いものにするために、我々の規則と監督上の慣行に取り組む必要性を強調している。我々は、より力強く強靭な銀行システムを実現すると確信している」

―総括

「金融政策の観点から言えば、我々の焦点は正面から二大目標、つまり米国市民のために雇用の最大化と安定的な物価に取り組むことだ」

「物価なんて言は、FRBの責務だ」

「物価安定なくして、経済は誰のためにも機能しない。特に、物価の安定なくして、全ての人々に恩恵をもたらす強い労働市場の状態を持続的に実現することはできない」

―米経済

「米経済は急速な拡大ペースから大幅に鈍化し、昨年の実質GDP成長率は潜在成長率を下回る0.9%だった」

「今年のQ1成長率も緩慢で、個人消費が回復したものの1.1%程度だ」

「信用動向の一段の引き締まりを受け、米経済はさらなる向かい風に直面するだろう」

「3月初めに発生した銀行部門での緊張状態により、家計と企業の信用を一段と引き締め、こうした信用の一段の引き締まりは経済活動、雇用、インフレを押し下げるだろう。その程度は、不確実だ」

―個人消費

「個人消費の伸びは今期回復したようにみえるが、天候要因が影響した可能性がある」

―住宅市場

「住宅セクターの活動は、高水準にある住宅ローン金利を反映し弱いままだ」

―企業活動、輸出

「金利上昇と生産の伸び鈍化は、企業の固定資産投資の重石となっているようだ」

―労働市場

「労働市場は引き続き非常にひっ迫している。雇用の伸びは過去3カ月間で平均34.5万人増加した」

「失業率は3.5%と低い水準にとどまった」

「それでも、労働市場における需給がより良い均衡点へ回帰していくであろう、いく分の兆候がみてとれる」

「労働参加率は25~54歳を中心に、足元で上昇してきた」

「名目賃金の伸びはいく分の鈍化がみられ、求人数は年初来で減少している」

「しかし、求人件数が高水準にあり、労働需要は労働供給量を大幅に上回る」

「FOMC参加者は、労働の需給がいずれより良い均衡点に達し、賃上げ圧力が緩和すると見込む」

―物価

「物価は目標値の2%を依然として大きく上回っている」

「インフレは2022年半ばから、いく分鈍化したが、インフレ圧力は引き続く根強く物価を2%へ戻す上で長い道のりを残す」

※インフレ抑制に時間を要すると発言し、インフレ抑制への姿勢を強調。

―金融政策

「本日、FOMCは政策金利を0.25%ポイント引き上げた。昨年から、金融政策が物価を2%に回帰させるべく、十分に制約的な金融政策姿勢を獲得すべく、5%ポイントの利上げを行った」

「また、我々は保有資産の縮小を続けている」

「今後については、どの程度追加的な金融引き締めが適切か決定する上で、経済指標次第とのアプローチを講じる」

「Fedの金融政策に関わる行動は、米国人のため雇用の最大化と物価安定を促進するという統治目標に基づく。我々は高インフレが購買力を低下させ、特に食料、住宅、交通などの必需品のコスト上昇に対応できない人々にとって大きな苦難をもたらすことを痛感している」

「インフレが2つの統治目標にもたらすリスクに強く注意を払い、2%に戻すことに強くコミットする」

「本日、0.25%の利上げを行った結果、FF金利誘導目標は5.0-5.25%となり、わずか1年足らずで5%の利上げを行った。我々は、住宅や投資など。最も金利の影響を受けやすい分野の需要に現れた、これまでの引き締め効果をみている」

「信用動向の一段の引き締まりを受け、米経済はさらなる向かい風に直面するだろう」

「3月初めに発生した銀行部門での緊張状態により、家計と企業の信用を一段と引き締め、こうした信用の一段の引き締まりは経済活動、雇用、インフレを押し下げるだろう。その程度は、不確実だ」

「これまでの政策引き締めに加え、不確実な向かい風に直面するなかで、将来の金融政策への行動はどのように出来事が進展するかに掛かっている」

「物価を2%に戻すべく、追加の引き締めがどの程度適切となる可能性があるかを判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する」

「我々は入手するデータ、並びに経済活動とインフレの見通しが与える意味など全体に基づき、会合毎に政策を決定する」

「我々は、金融政策の引き締めが正当化される場合、行動する用意がある」

※今後の据え置きを示唆する一方で、インフレ高止まりへのヘッジとして追加利上げの余地を残した。米銀破綻の影響について経済押し下げの影響について言及する程度で、前回とほぼ変わらず、警戒を強化したようにはみられない。その証左として、量的引き締めの継続を強調した。

〇質疑応答

―今後の声明文が据え置きを示すか否か、景気後退について

「3月の声明文で”いく分の引き締めが適切”のほか、”十分引き締め寄りな金融政策の姿勢を実現すべく、適切な可能性があると予想する”との文言を削除した。その上で今回、今後の追加引き締めを決定する上で、物価を2%へ戻す上で、金融引き締めの累積的効果とラグ、また金融政策が経済活動やインフレ、経済と金融の動向に与える影響を考慮していくとした。意義深い変更であり、今後は経済指標毎に金融政策を決定する」

「我々は物価の安定を回復することにコミットしており、あらゆる証左が、我々が長期的にインフレ率を2%に低下させることを実現すると国民が確信していることを物語っている。私たちは、言葉だけでなく、行動によってその信頼を維持することが重要だ」

ー景気後退リスクについて

「私は経済が緩慢なペースで拡大すると見込んでいるため私自身の見解ではないが、スタッフの見通しに基づけば、ゆるやかな景気後退に陥る可能性があり、私自身がその程度であればと望み、失業率の上昇もこれまでと比べて限定的になるだろう」

※3月FOMCでの「(米銀破綻を受けて、ソフトランディングが可能かとの質問に)道筋はまだ存在し、我々は当然それを探っている」から修正

―利下げの可能性について

「委員会は、インフレがそれほど速く鈍化するとは考えていない・・・時間が掛かるだろうし、もしその予想が概して的中すれば、利下げは適切ではないし、行わないだろう」

「委員会は、インフレ率がそれほど速く鈍化しないと認識し、(2%回復まで)時間が掛かると想定するならば、利下げは適切ではない。市場は急速なインフレ鈍化を見込み利下げを想定しているかもしれないが、それは我々の見通しではない」

※再三にわたって、利下げ期待をけん制。

―金利据え置きについて

「据え置きの決定はなされなかった」

「(十分に制約的との文言を削除したが、5.0-5.25 %はその領域に達したか否か)それは今後、データなどを通じて協議されていく・・我々は5%もの利上げが許され、1年先インフレ期待を差し引いたとして実質金利は2%と、多くの人々が仮定する中立金利水準を大きく上回る。金融政策は制約的(tight)であり、信用引き締まりなどを含めれば(十分制約的水準に)から遠くない、あるいはそこに到達している可能性がある」

「今回の据え置き決定について、非常に強い支持があった。一部の参加者は据え置きを協議したがその程度だ」

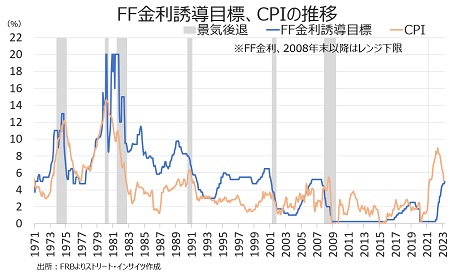

チャート:FF金利のレンジ下限は5月の利上げで、2019年10月以降で初めてCPI(前年同月比)に並ぶ

―利上げの可能性について

「(次の利上げへのハードルが上がったか)短い間に相当の(long way)利上げを行ってきた。データをみながら、注意深く精査していく」

「今、我々はインフレ抑制に集中する必要がある」

―SVB破綻について

「SVBの預金流出は、過去と比較できないスピードだった。だからこそ今、規制や監督において何らかの形で反映する必要がある」

「このような速さで(預金流出が進み銀行が破綻するという)進むと予想した者は周りにいない・・・問題解決に向け、バーFRB副議長に主導してもらう」

「(FRBの2人の職員は2月14日、FRB理事会で、証券価格の下落によって銀行が直面する未実現損失のリスクについて、11枚の資料を使ってプレゼンを行い、SVBに注目が集まったとされるが)一般的なプレゼンで、理事全員が出席したと思われる。プレゼンでは金利上昇のリスクが指摘され、SVBについては1ページ割かれ、時価ベースでの損失について指摘されて、預金流出などのリスクは記載されていなかった。プレゼンの重要ポイントは情報共有や現状認識、平行的な精査を行うことであり、米銀が警戒すべき状況にあることを示すものではなかった。FRBが行っていることは、流動性供給措置であり、金融政策と金融安定を支える支援措置は矛盾していない。(質問者がFRBスタッフのプレゼンではSVBの状況が”警戒すべき”と明記してあったと尋ねると)SVBが警戒すべき水準になかったとは言ってない。確かに、規制が必要などとの表現はあった・・我々は対応に努めている」

ー金融不安、今後の銀行問題について

「大手銀行の整理統合については、昔から進んでおり・・規模はどうであろうが、それぞれ重要な役割を担う。J.P.モルガン・チェースによるファースト・リパブリック・バンクの買収については、FDICの管轄にあり、私から言うことはない・・結果的に良いことだったのではないか」

「(SVB破綻などを受け、規制・監督に関してバーFRB副議長の名前を出す点について)私は5年以上FRB議長を務めており、私自身、我々が失敗を犯したと認識し、新たなことを学んできたと同時に、よりよく行動できたのではと思う。バーFRB副議長については、規制や監督について議会で定められた役割があり、私としては自身の見解と助言を与えることができるが、FRB副議長の役割は議会に定められている」

「(銀行問題に関する決定などについて、後悔はあるかとの)いくつかある(I have a few)。ただ、後悔しない人間などいるだろうか。私の指導者、よく”制御できるものを制御せよ”と説いていたが、現状で制御できることは、公正な評価を下し、過去から学び、対応策を講じることで、バーFRB副議長は素晴らしい第一歩を飾った。我々は、それを遂行していかなければならない」

ー銀行不安による金融引き締めの影響について

「(3月FOMCでは、銀行不安による金融引き締めの影響は1回かそれ以上の利上げに相当すると発言していたが、現在はどうか)正確な予測は難しい」

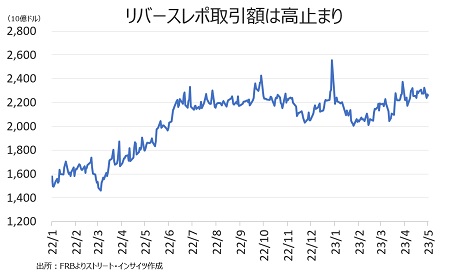

ーリバース・レポ・ファシリティが与える銀行不安の影響について

「我々はリバース・レポの動向を注視しており、需要はそれほど増えていない。機関投資家は従来、預金対象外の預金者のマネーを政府のMMFに振り向け、個人は徐々に預金から高金利のMMFやCDなどにシフトししていた。現時点で異例な点は、機関投資家が預金対象外の預金を多くに割り当てているが、それは全体的にリバース・レポに大きな影響を与えておらず、役割を果たしている」

※リバース・レポ金利(MMFなど適格機関などがFRBに資金を貸し出し、金利を受け取る仕組み)FF金利のレンジ下限、5月3日以降は5.0%となり、MMFの金利である5%超より低い水準にある。

チャート:リバース・レポの取引額、高止まりもSVBなど米銀破綻後に増加せず

ー債務上限引き上げ問題について

「米議会の問題だが、米債務上限は引き上げられることが重要だ」

「デフォルトなどに陥った場合、Fedが経済を長期的・短期的に救済すると仮定すべきではない」

――今回のFOMCで重要なポイントは、以下の通り。

・利下げは適切ではない

・次回6月FOMCでの据え置きなどについて明言を回避、5月FOMCの声明文で「いく分の追加的な引き締めが適切」などの文言を削除し、「金融政策の累積的効果など」を考慮していくとの文言を追加したように、追加利上げは経済指標次第との姿勢を貫く

・過去約1年間にわたる5%の利上げを経て、「十分制約的な金利水準)が近い、あるいは到達した可能性を示唆

・米銀破綻に関し警戒度を高めず、むしろ「米国の銀行システムは健全で強靭」と繰り返す⇒パウエル議長は「いくつか後悔していることがある」と吐露しつつ、規制と監督の強化に向けた立場を併せて強調

・保有資産の縮小を継続へ、米銀が3月から3行破綻(シルバーゲートは銀行業務の清算で、FDIC管理下に入らなかったため破綻とせず)したものの、インフレ抑制を念頭に引き締め姿勢を維持

・米景気後退のマグニチュードについて、ゆるやかな(mild)との見方を維持

一連の結果並びにパウエル氏の発言に反し、5月4日時点で3月で利上げ打ち止め、7月の利下げ転換、9月と12月の追加利下げと合わせ年内は3回の利下げが織り込まれています。パックウエスト・バンコープの株価が身売りや増資を含む戦略的選択肢を検討中と報じられるなか急落したように、次に存続が困難な米銀が取り沙汰あれるなか、マーケットは9月の利下げ転換やむなしと見込んでいるようです。米債務上限引き上げ交渉が難航するリスクも見逃せず、下方リスクを意識せざるを得ない状況ですからね。パウエル氏率いるFedが、状況に応じて柔軟に政策姿勢を変更してきた過去も、利下げ観測が後退しない一因です。

そもそも、パウエルFRB議長、2022年3月FOMC後の記者会見で、保有資産の縮小を決定するタイミングについて「より広範な金融・経済の状況に配慮し、常にマクロ経済と金融の安定を支えるべく、手段を講じたい・・既に不確実性の高い状況で、不確実性を加えることは避けたいと考えている」と言及。テーパー・タントラムを警戒しての発言でしょうが、この言葉に従うならば、米銀破綻で経済と金融の不確実性が急速に高まるなか、利上げ継続と利上げ余地を残す文言は、言行不一致です。このような積み重ねが、Fedの信頼性を損ねてきたといっても過言ではありません。

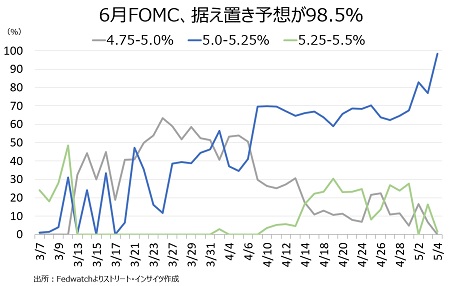

チャート:6月FOMCでの据え置き織り込み度、98.5%

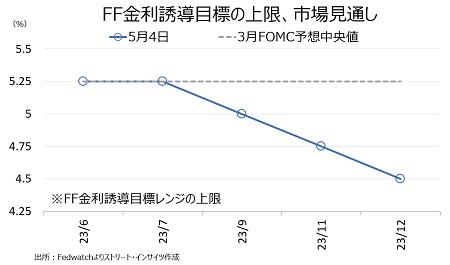

チャート:6月と7月の据え置きを経て、9月に利下げ転換、以降は年内11月と12月を含め3回の利下げ予想に傾斜

パウエルFRB議長は、ニューズコープ傘下の金融情報サイト大手マーケットウォッチの記者から足元の米銀破綻動向を受け、後悔はあるかとの問いに「いくつかある」と素直に答えました。個人的には、2021年11月にバイデン大統領の再指名を受けた後の「インフレは一時的」の撤回が遅過ぎたと感じています。また、当初は資産買入を利上げ後も継続するなど、緩和的な姿勢を維持し過ぎたとも言えます。

もっと根本的に考えるなら、Fedとして、バイデン政権が2021年3月に成立させた景気刺激策第3弾”2021年米国救済計画法”に対し、二大統治目標すなわち雇用の最大化と物価の安定に沿って、影響を精査したのか、大きな疑問が残ります。バイデン政権での第3弾の景気刺激策での現金給付は1,400ドルと、経済活動が停止した2020年3月の1,200ドルを上回っていました。サマーズ元財務長官は当初、必要な額の3倍以上であり、インフレ圧力を強めると警告していたものです。

サマーズ氏がそう警告するのも当然で、バイデン政権での景気刺激策の規模はトランプ前政権での2回と合わせると、2020年3月~21年3月までの1年間でGDP比で約20%に及びます。加えて、コロナ禍で野供給制約が取り沙汰されており、インフレ圧力を高めないはずがない。SVBを始め金利上昇リスクと米銀への影響について、FRBスタッフ2人が2月14日にプレゼンを行った後、Fedは一体何をしていたのか、質問したCNBCのFed番レポーターのスティーブ・リースマン氏でなくとも、疑問に残ります。何より、バイデン政権のじゃぶじゃぶの景気刺激策に、”平均インフレ率”の導入と、雇用の最大化に”広範囲で包括的”との目標追加で後方支援したパウエル議長率いるFOMCは、責任を問われるべきではないでしょうか。

(カバー写真:Federalreserve/Flickr)

Comments

米4月ADP全国雇用者数は大幅増、米3月求人数は逆に21年4月以来の低水準 Next Post:

米4月人員削減予定数は高どまり、米新規失業保険申請は増加