Household Debt Tops 17 Trillion, New Delinquencies Increase In Q1.

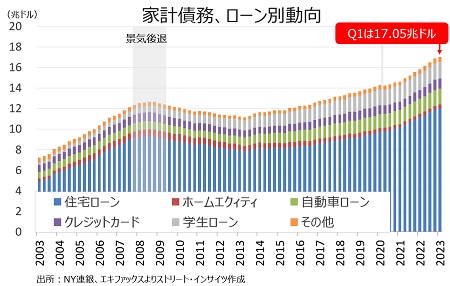

ニューヨーク地区連銀が5月15日に発表した調査によると、1~3月(Q1)期の全米家計債務残高は17兆470億ドルだった。前期比2,070億ドル増加(0.9%増)。2020年Q3以来、11期連続で過去最大を更新した。ただし米国の名目GDP比では64.4%と、前期の64.7%から低下した。なお、2020年Q2は72.6%へ上昇、金融危機直後の2009年Q1は86.8%だった。

チャート:家計債務は、学生ローンや自動車ローン、住宅ローンが牽引し過去最大を更新

チャート:名目GDP比では、低水準を維持

〇住宅部門と非住宅部門の内訳は、以下の通り。

・住宅ローン→12兆440億ドル(前期比1,210億ドル増、17期連続で増加で過去最大、前年比8,640億ドル増)

・ホームエクイティ→3,390億ドル(前期比30億ドル増と増加に反転、前年比220億ドル増)

・非住宅関連債務→4兆6,640億ドル(前期比240億ドル増と8期連続で増加し過去最大、前年比3,190億ドル増)

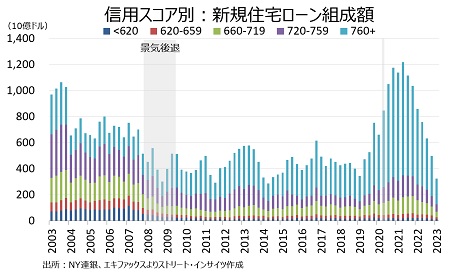

住宅ローン債務残高は12兆440億ドルと、17期連続で過去最大を更新した。しかし、借換を含む新規住宅ローン組成額は3,235億ドルと、2020年Q3~2021年Q4までの1兆ドルのペースを大きく下回り、2014年Q2以来で最小となった。

チャート:住宅ローンの新規組成額は2014年Q2以来の低水準

住宅ローンの新規組成額のうち優良プライム(スーパープライム)層である720点以上は78.4%と2019年Q3以来の低水準だった前期の78.1%から上昇した。なお、2021年Q1は86.3%と、データを公表した2003年以来の最高だった。なお2003年以降で、優良プライム層比率の最低は2007年1~3月期の51.8%となる。信用スコア620点以下のディープ・サブプライム層(低信用で返済能力が乏しいサブプライム層)は逆に3.6%と2019年Q4以来の水準へ上昇、過去最低をつけた2021年Q1の1.6%の2倍以上となった。住宅ローンの信用スコア中央値は765点と2019年Q3以来の低水準で、過去最高をつけた202年Q1の788点から遠ざかった。720点以上の比率が低下した背景として、インフレ加速による支払い額減少や遅延に伴う信用力の低下に加え、高信用の消費者が景気後退懸念と高価格を受け、住宅を買い控えした可能性が考えられる。

チャート:住宅ローン組成額の信用スコア別シェア、720点以上が低下

非住宅関連債務、主な内訳は以下の通り。

〇自動車ローン

・自動車ローン→1兆5,620億ドル(前期比100億ドル増、前年比930億ドル増)

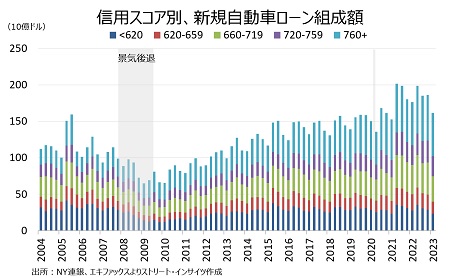

→ローン残高は11期連続で増加し過去最大を更新。自動車ローン組成額は1,617億ドルと、2021年Q1以来の低水準だった。

チャート:組成額は2021年Q1以来の水準に減少

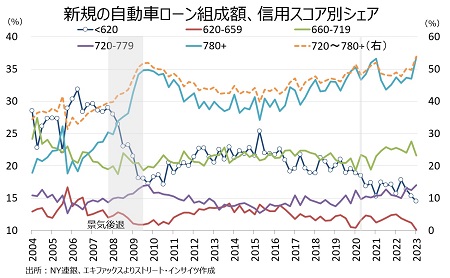

新規の自動車ローン組成のうち信用スコア720点以上の高信用層は53.8%と、前期の49.7%を上回り過去最高だった。逆に信用スコア620点以下の割合は14.5%と過去最低だった。なお、2004年以降でサブプライム層のシェア最高は2006年4~6月期につけた31.8%となる。信用スコア中央値は今回720.5点と、こちらも過去最高だった。

チャート:自動車ローン組成額のシェア、720点以上は過去最高

金融不安や融資基準の厳格化を受け、高信用力をもつ消費者への融資に傾いた可能性を示唆する。

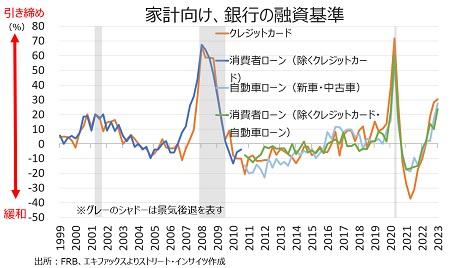

チャート:米銀の融資担当者調査では、消費者向けローンの融資基準は厳格化が進む

〇クレジットカード

クレジットカード→9,860億ドル(前期比横ばい、前年比1,450億ドル増)

→ローン残高は、年末商戦明けの季節的要因もあって横ばいとなり増加トレンドを3期で止めた。

〇学生ローン

学生ローン→1兆6,040億ドル(前期比90億ドル増、前年比140億ドル増)

→ローン残高は、2期連続で過去最高

〇延滞率

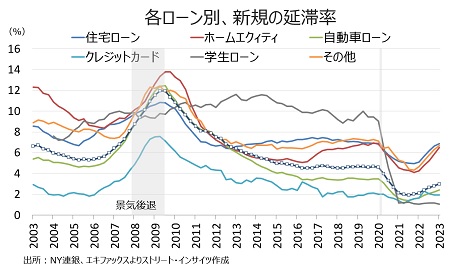

全体の延滞率は2.6%と、過去最低だった前期の2.5%を小幅に上回る2.6%だった。

しかし、それぞれのローン別でみると、返済遅延が広がりつつある。新規の延滞率はクレジットカードと学生ローンを除き上昇した。クレジットカードは、年末商戦明けのQ1にローン残高が減少し延滞率が低下する傾向がある。

・住宅ローン→6.88%、2019年Q4以来高水準

・ホームエクイティローン→6.51%、2020Q1以来の高水準

・自動車ローン→2.43%、2020年Q3以来の高水準

・クレジットカードローン→1.94%、1年ぶりの低水準

・学生ローン→1.06%と、1年ぶりの低水準(政府機関が保有する学生ローンに支払い猶予が与えられた結果(民間保有の学生ローンは対象外)、延滞率が2020年3月以降、劇的に改善傾向にある)

チャート:新規の延滞率、クレジットカードと学生ローン以外は軒並み上昇

Fedは2022年3月以降、FF金利誘導目標を5%引き上げてきた。足元では、Fedの狙い通りゆるやかながらインフレ上昇ペースがゆるみ、需要も落ち着き始めている。さらに足元はシリコンバレー銀行など3行が破綻し、融資基準は厳格化してきた。その結果、住宅ローンや自動車ローンの組成額はそれぞれ2014年Q2以来、2021年Q1以来の水準に減少(住宅は在庫不足による価格高止まりも一因)。一方で、インフレ高止まりを背景に新規の延滞率も上昇している。米4月小売売上高は堅調だったが、貯蓄率は直近で改善しつつも長期的にみると低水準で裁量的支出の余地は狭まっており、労働市場次第で個人消費の減速ペースが速まるリスクをはらむ。

(カバー写真:morganschneider/Flickr)

Comments

米4月小売売上高は3カ月ぶりに増加も、ホーム・デポの決算は失望的 Next Post:

米Q1に延滞率が急伸、若い世代を中心に自動車ローンやクレジッドカードで