Japan’s MOF, BOJ And Regulator Held Emergency Meeting, A Sign Of Curreny Intervention?

ドル円が140円を超え一時140.91円とスルッと上昇したタイミングで、”財務省・金融庁・日銀、午後5時半から情報交換会合”とのヘッドラインが飛び交いました。にわかに本邦当局によるドル売り・円買い介入観測が高まり、緊張が走ったものです。ドル円は、NY時間午前10時半までに一時139.57円まで下落しました。

前回、ドル売り・円買い介入をスタートさせたのは2022年9月22日です。日銀が緩和政策を維持した背景もあって、ドル円は同日に一時145.90円まで上昇するなか、介入に踏み切りました。

そこで、当時の神田財務官の発言を振り返ってみましょう。

9月14日、ドル円が145円に迫るタイミング

「投機によるようなものに対しては必要な措置を取らざるをえない」

「今後しっかりとしかるべき対応を取ってまいりたい」」

「足元の動きは急激であり憂慮している」

「状況に応じて適切な対応を取る準備ができている」

「あらゆるオプションを排除せず、適切な対応をしたい」

9月22日、ドル円が一時145円を超えたタイミング(当日は一時145.90円まで上昇)

「為替相場の過度な変動や無秩序な動きは、家計であろうが、企業であろうが非常に悪影響を及ぼす」

「過度な変動の場合には、あらゆる手段を排除することなく、適切な対応をとる」

「(為替介入について)ずっとスタンバイの状態だ。いつでもやる用意がある」

「(為替介入について)ギアアップした対応」

「ステルス(覆面)でやる場合も、正直ある」

翻って5月30日の神田財務官の発言内容はというと、以下の通りです。

「過度な為替変動は好ましくない」

「為替市場の動向に適切に対応する」

「日々の為替市場の動向のコメントは控えたい」

「必要があればあらゆるオプションを否定しない」

「特定の相場のレベルには着目しない、変動幅が重要」

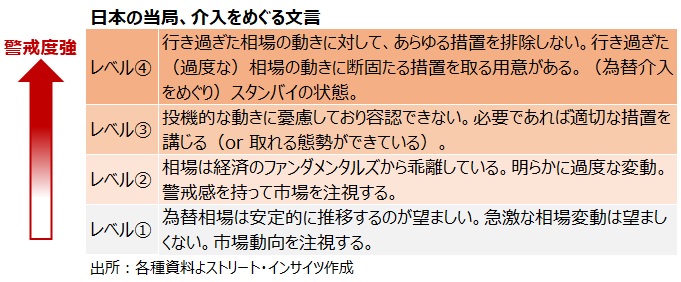

過去の為替介入に関わる文言内容をみると、現時点ではレベル①に近いイメージでしょうか。

もうひとつ、気掛かりなのは植田総裁率いる日銀の金融政策との兼ね合いです。2022年9月26日、黒田総裁(当時)は「(政府と日銀の政策は)相互補完的だと思っており、矛盾するとは思わない」、円安が「急速かつ一方的であり、経済にマイナスで望ましくない」と緩和策との正当性をアピールしていました。しかし、YCCの修正なしでの介入を市場が今度も受け入れるかは不透明です。植田総裁が緩和政策維持を強調していたため修正の障害は高いと想定されますが、いつの時代もネバー・セイ・ネバー、絶対ないとは言い切れません。当時と違い、海外勢が円債ショートで攻め込んでいないという好条件もあります。また、今年の日本企業の想定為替レートは、2022年12月のYCCの変動幅を0.5%に引き上げた後で昨年末にかけ130~135円付近へ下落していた事情もあり、現水準より円高方向が優勢です。せっかく日本株がバブル後の最高値を更新するなかで、円安によるコスト高などに伴う業績見通しの下方修正が冷や水を浴びせかねません。

今回、財務省・金融庁・日銀の3者会談が実施した背景として、Fedの追加利上げ観測の高まりも見逃せません。2022年9月の段階では、Fedが同年3月に0.25%、5月に0.5%の利上げを経て、6月、7月、9月にわたり0.75%の利上げへ引き上げていました。あの頃と利上げ幅とペースは大きく異なるとはいえ、パウエルFRB議長が6月据え置き示唆を与えた後のFed高官によるタカ派姿勢を受け、3回利下げの思惑からの急速な見直しが入りドル円を押し上げています。米国としても、2022年も踏まえ為替報告書にある「非常に例外的な状況」を認めない理由がありません。さらに、米債務上限問題終結後のTビル大量発行に伴う米金利上昇とドル高が想定されるなか、日本の介入は大歓迎と言わなくとも許容範囲内と想定されます。日本時間に合わせていうなら“夜討ち朝駆け介入”、即ちNY時間での介入は22年10月20日と24日まで待ちましたが、今回も介入が再開するならば、戦略的に活用されることでしょう。

(カバー写真:Dick Thomas Johnson/Flickr)

Comments

米債務上限引き上げ交渉で原則合意、その中身とは? Next Post:

米4月求人数は1,000万人台を回復も、採決控え年内2回の利下げ予想に傾く