Inflation Flares Up While First Quarter GDP Growth Dissapoints.

米3月個人消費支出は前月比0.8%増と、市場予想の0.6%増を上回った。前月の0.8%増と同じく、個人消費の力強さを確認した。

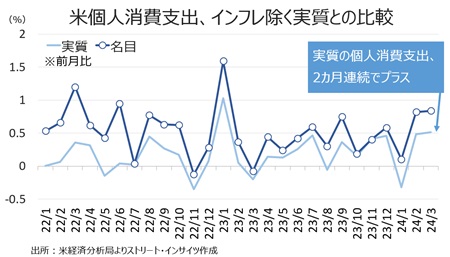

〇個人消費支出

個人消費の結果は以下の通り。名目ベースは増加した半面、インフレを除く実質ベースは減少した。

・前月比0.8%増と3カ月連続で増加、市場予想の0.6%増を上回る、前月は0.8%増

・前年比では5.8%増と2020年12月以降の増加トレンドを維持、前月は4.9%増

・実質ベース前月比0.5%増と2カ月連続で増加、前月は0.5%増

・前年比では3.1%増と2021年3月以降の増加トレンドを維持、前月は2.3%増

チャート:個人消費、前月比ベースでの名目と実質の違い

耐久財は、家具が前月比1.0%増と増加に反転したほか、自動車・部品は同0.3%増と前月の3.0%増から鈍化しつつ2カ月連続で増加した。ビデオ・オーディオ関連は同2.3%増と4カ月連続で増加した。非耐久財は食品・飲料が1.1%増と3カ月連続で押し上げ、ガソリンが同5.9%増と2カ月で上昇しただけでなく大幅に加速した。一方で、服飾は横ばいに転じた。サービスは住宅関連やヘルスケア、輸送サービス、娯楽、外食など幅広く増加した。ただ、サービスの伸びと寄与度は鈍化しており、食料品やガソリンの値上がりが影響し、裁量的支出の一部が縮小した可能性を示唆する。

個人消費支出の内訳(前月比ベース)

・財 1.3%増と2カ月連続で増加、前月は0.8%増

・耐久財 1.0%増と2カ月連続で増加、前月は1.6%増

・非耐久財 1.5%増と2カ月連続で増加、前月は0.4%増

・サービス 0.6%増と2022年2月以降の増加トレンドを維持、前月は0.8%増

チャート:個人消費、前月比の項目別内訳

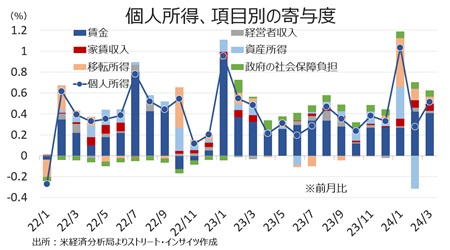

〇個人所得

米3月個人所得は前月比0.%増と、市場予想と一致した。前月の0.5%増と変わらず増加基調を保った。

個人所得の結果は以下の通り。

・前月比0.5%増と2022年2月以降の増加トレンドを維持、市場予想と前月と一致

・前年比では4.7%増と2022年4月以降の増加トレンドを維持、前月は4.7%増

・実質ベースは前月比0.2%増、前月の0.1%減から増加に反転

・前年比では1.9%増と2023年1月以降の増加トレンドを維持も5カ月ぶりに2%割れ前月は2.1%増

個人所得のうち、名目ベースで賃金・給与は152ヵ月連続で増加し、前月通り堅調な伸びは維持した。経営者収入は3カ月連続で増加した一方で、資産収入のうち金利収入は2カ月連続で減少した。注目の家賃収入は、引き続き力強い伸びとなり全体をサポート。なお、米疾病対策センター(CDC)は21年8月、新型コロナウイルス感染予防策対策として、感染率が高い地域を対象に新たに21年10月3日まで住宅立ち退き猶予期間を設定。しかし、家主や不動産団体が撤回を求め提訴し、米連邦最高裁判所が2021年8月26日に無効の判断を下したため、販売用物件の減少も重なって家賃の上昇が進行した。足元、新規契約分の家賃は前月比で下落が指摘されているが、家賃は基本1~2年契約のため、下落が反映されるまでラグを伴う傾向がある。

所得の内訳は、名目ベースの前月比で以下の通り。

・賃金/給与 0.7%増と15ヵ月連続で増加(民間は0.7%増、政府部門は0.8%増)、前月は0.7%増

・経営者収入 0.3%増(農業は5.4%減増、非農業は0.2%増)、3カ月連続で増加、前月は0.4%増

・家賃収入 1.6%増と9ヵ月連続で増加、前月は1.3%増

・資産収入 0.1%増(金利収入が0.2%減、配当が0.1%増)、増加に反転、前月は0.1%減

・社会補助 0.3%増と4カ月連続で増加、前月は0.6%増

・社会福祉 0.3%増と4カ月連続で増加(メディケア=高所得者向け医療保険は0.2%増、メディケイド=低所得者層向け医療保険は0.6%増、失業保険は横ばい、退役軍人向けは0.4%増と増加基調を維持、その他は0.4%増)

チャート:個人所得、前月比の項目別内訳

〇可処分所得

・前月比0.5%増と2022年月以降の増加トレンドを維持、前月は0.2%増

・前年比は4.1%増と2022年5月以降の増加トレンドを維持、前月は4.2%増

・実質ベースの可処分所得は0.2%増、前月は0.1%減

・前年比は1.4%増と2023年1月以降の増加トレンドを維持、前月は1.7%増

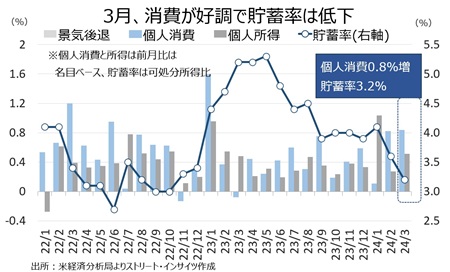

〇貯蓄率

・3.2%、前月の3.6%を下回り2022年10月以来で最低。2019年平均の7.4%以下が続くが、1959年のデータ取得以降で3番目の低い伸びとなった2022年6月につけた2.7%は上回る。過去最低は2005年7月の2.1%。

チャート:個人消費の伸びが鈍化し、貯蓄率を小幅押し上げ

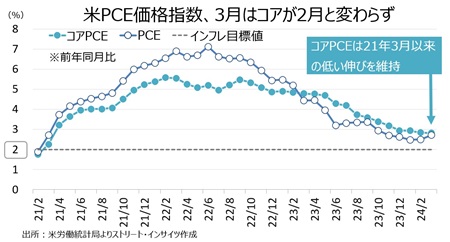

〇個人消費支出(PCE)価格指数

PCE価格指数はコアとそろって前年同月比で市場予想を上回った。コアの前年同月比は2021年3月以来の低い伸びで維持したものの、鈍化トレンドが一服したかたちとなる。る。

・PCE価格指数は前月比0.3%上昇、市場予想と前月と一致

・前年比は2.7%上昇、市場予想の2.6%を上回る、前月は2.5%

・コアPCEデフレーターは前月比0.3%上昇、市場予想と一致、前月は0.1%

・コアPCEの前年比は2.8%上昇、市場予想の2.6%を上回る、前月は2.8%

チャート:2023年12月はコアPCEが2021年3月以来の3%割れ

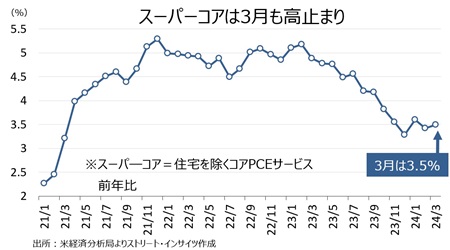

スーパ―コア(住宅を除くコアPCEサービス)は前月比0.4%上昇し、前月の0.2%を超えた。ただし、1月の同0.7%を下回る伸びが続く。前年同月比は3.5%上昇し、前月の3.4%を上回ったものの、1月の3.6%以下を保った。

チャート:スーパ―コアの前年同月比は高止まり

(作成:Street Insights)

――もうひとつ、米Q1実質GDP成長率・速報値を簡単に振り返っていきます。

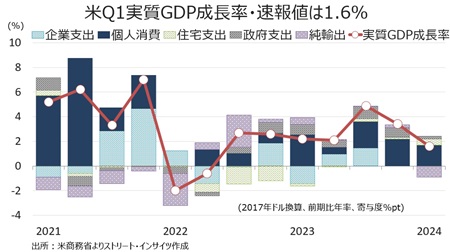

・米第1Q実質GDP成長率・速報値は前期比年率1.6%増、前期の3.4%増を下回り2022年Q3にプラス成長を転換してから最も低い伸び

・ただし、純輸出(寄与度:マイナス0.9pt)のほか、企業の在庫投資(マイナス0.4pt)が押し下げ企業部門がマイナス0.01ptと小幅ながら成長を押し下げ。

・個人消費の寄与度は1.68pt、前期の2.2ptから縮小し3期ぶりに2pt割れも成長を下支え。

チャート:米Q1実質GDP成長率、個人消費者堅調も純輸出と企業の在庫投資が押し下げ

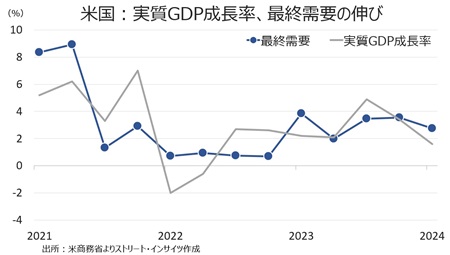

・個人消費が堅調だったため、最終需要(GDP構成項目で変動の大きい政府支出や在庫、国際貿易統計の影響を除外し、米国の消費者と企業が支出した総額を表す)は前期比年率2.8%増、前期の3.6%増を下回るも5四半期連続で2%超えで、Q1はGDPの伸び率も上回る

チャート:最終需要は個人消費に支えられ、堅調な伸びを維持

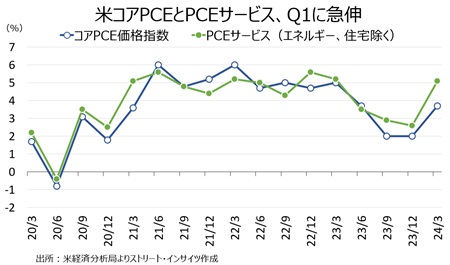

・PCE価格指数は前期比年率3.4%、前期の1.8%を上回る

・コアPCE価格指数は同3.7%、市場予想の3.4%を上回り3四半期ぶりの強い伸び、前期は2.0%

・住宅を除くコアサービスPCE(スーパ―コア)は同5.1%、1年ぶりの高い伸び

チャート:コアPCE価格指数とスーパ―コア、そろって加速

米Q1実質GDP成長率・速報値を受けて25日の米金融市場は米株安・米債安・ドル安(対円以外)とトリプル安を迎えました。成長率の減速とインフレ再燃でスタグフレーション懸念が浮上したためですが、最終需要は個人消費が堅調だったように過度な懸念と見直され、26日は米3月コアPCE価格指数など市場予想を上回ったものの1月の強い伸び以下だったこともあり、米株相場は買い戻され米債利回りも低下に転じたものです。スタグフレーション懸念が杞憂だったように、ゴールドマン・サックスは7月利下げ開始、11月に追加利上げといった年内2回の利下げ予想を維持していますが、この背景には今後のインフレ鈍化を理由に挙げていました。

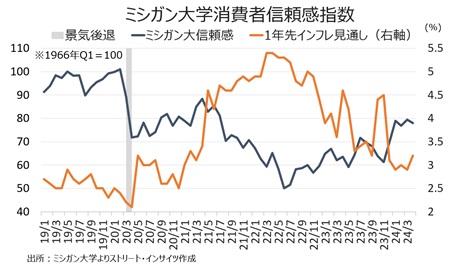

スタグフレーションが杞憂だったとはいえ、インフレ期待は上昇中。米4月ミシガン大学消費者信頼感・確報値は79.0と速報値の79.3から下方修正し、2021年7月以来の高水準だった3月から低下しましたが、これは1年先インフレ期待が3.2%と市場予想の3.1%を超え、5カ月ぶりの強い伸びとなったことが響いた格好です。

チャート:米4月ミシガン大学消費者信頼感指数・確報値、1年先インフレ期待の上昇を受け低下

以上を踏まえれば、5月FOMCでは年内利下げの可能性を打ち消すとは考えていません。インフレ率2%の目標達成へ向けた道筋が「平坦ではない」といった表現の維持や、労働市場の減速などの言及を受け、年内利下げ姿勢維持と受け止められそうです。ただ、3月FOMCでの年内3回利下げの予想を6月FOMCに巻き戻し1~2回程度とする余地も確保することでしょう。

(カバー写真:deckhand /Flickr)

Comments

米3月小売売上高は力強い結果、7月利下げ期待は後退 Next Post:

米4月雇用統計・NFPは鈍化し失業率は上昇、利下げ期待再燃