Citigroup Beats Estimates, Cost Cuts Cancel Out Trading Weakness.

シティグループが16日寄り前に発表した1−3月(第1四半期)決算では、純利益が前年同期比で21.1%増の47億7000万ドルだった。調整済み1株当たり利益は1.52ドルと、市場予想の1.39ドルより格段に強い。法務費用が65%減の11億600万ドルとなって利益を押し上げており、前年同期は住宅ローン担保証券をめぐる和解金支払いを背景に大幅増となっていた。営業費用も10%減の108億8000万ドル。コスト削減を通じ、利益拡大につなげている。収入は2.3%減の197億3600万ドルで、2014年10−12月に続き減収となった。ただし調整済みの収入は198億900万ドルで、市場予想の198億2000万ドルとほぼ変わらなかった。

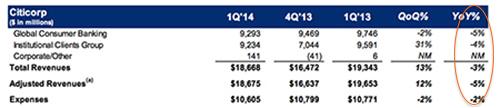

▽シティコープ(グローバル・ユニバーサル・バンキング部門)

純利益は前年同期比9%減の46億2400万ドルで、2014年10−12月期の2億6000万ドルから増加した。調整済み利益は5%増の46億6800万ドルだった。収入は2%減の179億200万ドル、調整済みの収入も1%減の179億7100万ドルとそろって前期に続き減収となった。営業費用は4%減の97億ドル。法務・コンプライアンス費用の負担を節減計画が補ったかたちだ。営業以外の費用も17%減の15億4900万ドルで、2014年10−12月期から減少。貸倒準備金を放出したほか信用損失が17%減の15億4900万ドル、引当金も32%減の2800万ドルとなった。

グローバル消費者向け銀行部門の純利益は、前年同期比4%増の17億3000万ドル。2014年10−12月期の14億8000万ドルからは減少した。収入は2%減の86億6200万ドルで、2期連続で減収となった。地域別でみると北米が4%増の49億9400万ドルで、ローン貸出や預金残高、住宅ローン組成額の増加が寄与した。住宅ローン組成額は6%増の70億ドルと、2014年10−12月期の67億ドルも上回っている。一方で海外は10%減の37億ドルと2014年10−12月に続き減収に。ドル高が打撃となっており、為替変動を除く場合は横ばいだった。特に南米が12%減の18億3500万ドルと落ち込みが激しく、ドル高の爪痕の深さをみせた。アジアも7%減の18億3300万ドルとなる。ドル高に加え日本を含む11カ国での個人業務撤退もあり、平均預金残高は3020億ドルと前期の3030億ドルからも減少した。

機関投資家部門は、純利益が前年同期比0.2%増の29億2800万ドルとなり、2014年10−12月期の16億4600万ドルからも増加した。収入は1%減の90億2800万ドルながら、2014年10−12月期の71億6000万ドルを上回る。特にトレーディング収入が6%減の48億500万ドルと、落ち込みをみせた。債券・為替・商品(FICC)部門が11%減の34億8300万ドルと痛手となり、スプレッド商品が押し下げ好調だった為替・商品を打ち消している。株式も1%減の8億7300万ドルだった。

投資銀行部門は、純利益が2%増の29億2800万ドルとなった。収入は14%増の11億9800万ドル。助言業務が70%増の2億9800万ドルと寄与。引き受け業務は引き続き弱く、株式が23%減の2億3100万ドルと前期に続き足を引っ張った。債券は16%増の6億6900万ドルだった。

ローン残高は、前年同期比1%減の5590億ドルだった。企業向けが横ばいの2790億ドルで、2014年10−12月期の2740億ドルからは小幅に増加。個人向けは3%減の2800億ドルで、2014年10−12月期の2970億ドルは上回った。

収入別では減少が優勢となり、コスト削減の重要性が際立つ。

(出所:Citigroup)

▽シティ・ホールディングス(証券・個人資産運用・消費者金融・特別資産プール)

純利益は1億4600万ドルで、前年同期の2億8400万ドルから黒字転換した。調整済み純利益は1億4900万ドルで、前年同期の2億9200万ドルから黒字へ切り返した。営業費用を43%も減少したため、利益の拡大につなげたという。また和解金支払いを経て、法務費用も減少も黒字転換をうながした。収入は8%減の18億3400万ドル、調整済み収入も7%減の18億3800万ドルとながら、そろって前期からは増加した。

純金利マージンは2.92%と、7−9月期の2.91%および前年同期の2.88%を超えた。中核的自己資本(コアTier1)比率は11.0%となり、2014年10−12月期のおよび前年同期の10.5%から上昇。経費率は54%。株式資本利益率(ROA)は9.4%と、2014年10−12月期の0.4%および前年同期の7.8%を軽く超えていった。

マイケル・コルバット最高経営責任者(CEO)は、決算資料にて「全般的に力強い業績を達成しており、一部の事業で向かい風に直面しつつも貸出、預金、中核的ビジネスを拡大できた」との見解を寄せた。また「費用を厳しく管理しており、今年の財務目標に向け順調に節減計画を進めている」とも評価している。

——他の米銀と逆に、債券トレーディング部門が不振だったものの営業費用を切り詰め結果につなげました。純金利マージンも拡大も好感し、NY時間の午後1時40分時点で株価は1.4%の上昇に。一方で、ドル高の影響で海外部門が不振だった点は気掛かりです。コスト削減で、ドル高の逆風をどこまで切り抜けられるのでしょうか。

(カバー写真:Mark Lennihan /AP)

Comments

米4月フィリー、春を迎え上向きに転じつつ力不足は否めず Next Post:

業界の大物ベンとジゼル、それぞれの決断