FOMC Minutes Show Committee Would Be Patient In Assessing Progress Toward Tapering.

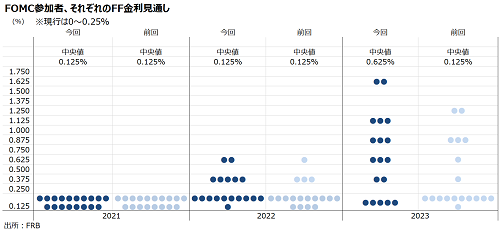

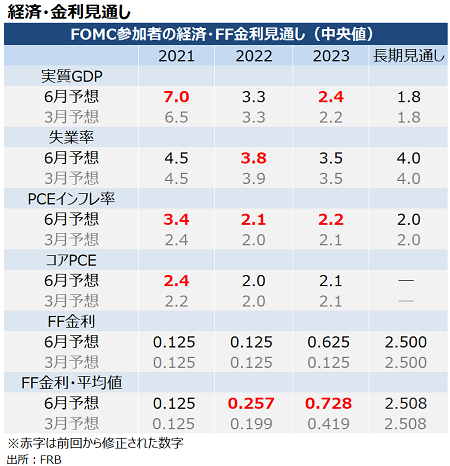

6月15〜16日開催の米連邦公開市場委員会(FOMC)議事要旨が7月7日、公表された。同会合では経済金利見通しを元に2023年末までのゼロ金利政策維持、月1,200億ドルの量的緩和の据え置きを決定。同時に発表された経済・金利見通しでは、2022年に利上げを見込む参加者は18人中、前回3月の4人→7人、2023年の利上げを予想する参加者も7人→14人に増加した。また、パウエルFRB議長は、記者会見でテーパリング議論の開始に着手したと発言し、早期に金融緩和の解除を行うとの見方が優勢となった。

早期の利上げを見込む声が増えたように、「圧倒的過半数」の参加者が物価について「上振れ方向にある」と指摘、物価に対しては警戒度が引き上げられたことを表す。しかし、量的緩和ガイダンスである「さらなる一段の進展」を確認していないとの見方を表明した。また、資産買入へ向けた進展を評価する上で「忍耐強くあるべき」としており、7月27~28日開催のFOMC、並びに8月26~28日開催のジャクソン・ホール会合でテーパリング決定を発表する可能性が6月FOMC声明文公表後と比較し、後退したと言えよう。。詳細細は以下の通り。

〇金融政策について

<全般>

・金融政策姿勢をめぐり、参加者は困難な時に導入した経済支援策をめぐるコミットメントが、雇用の最大化と物価安定という目標を推進すると再確認した。

・参加者は、経済回復が不完全であり、経済見通しへのリスクが残るという見解で概して一致した。

・インフレが予想以上に加速したが、一過性の要因と判断され、参加者は引き続き物価が目標である2%へ回帰すると見込む。

<資産買入>

・参加者は引き続き、現在の金利と資産買入のガイダンスを適切と判断した。

・参加者は、資産加入と、2020年12月に採用した資産買入に関するガイダンスに向けた進展を協議した。委員会の「さらなる一段の進展」というガイダンスにつき、概して達成できておらず、参加者は進展が今後も続く必要があると予想した。

・様々な参加者は、資産買入の縮小開始ができる状況が、前回の会合時点の予想より早く訪れると見込みと指摘した。

・複数の(some)参加者は、経済指標が経済モメンタムへの明確なシグナルを与えづらくなると指摘、委員会は労働市場やインフレの道筋を評価する上で情報を入手すべきだと判断した。

・結果として、一部の(several)参加者は、委員会は目標達成や資産買入計画の変更を発表するための進展を評価する上で、忍耐強くあるべきと強調した。

・参加者は概して、予想外の経済活動の進展、すなわち予想より早い委員会の目標達成や、委員会の目標達成を妨害するようなリスクに対応すべく、資産買入縮小を開始するにあたって準備することが重要と判断した。

・様々な参加者は、委員会の住宅ローン担保証券(MBS)の買い入れをめぐり意見を表明した。

・一部の参加者は、住宅市場のバリュエーションに圧力を加えるといった観点から、米国債より早急に買入縮小を行う利点を指摘した。

・別の参加者は逆に、米国債とMBSの買い入れ縮小を同時に行う方が好ましいと主張、その背景として、委員会のこれまでのコミュニケーションの手法に加え、米国債とMBSがの買い入れが広範にわたる金融市場に緩和的な効果をそれぞれ与えてきたためと説明した。

・参加者は引き続き、今後の会合で委員会の目標をめぐる進展を評価し、資産買入の構成や道筋などを調整する議論を開始する方向で一致した。

チャート:6月FOMCでの参加者のFF金利見通し

〇経済への影響について

<経済全般>

・参加者は、ワクチンの普及がコロナ感染者の減少につながったと指摘。

・力強い政策視線の下、経済活動の指標や雇用は力強さを増し、パンデミックによって大きな打撃を受けた業種の活動は引き続き弱いが改善を示した。

・物価は一過性の要因を背景に上昇した。

・金融市場は、家計や企業への信用の流れを支援する政策を受け全体的に緩和的。

・経済活動の道筋は、ウイルスの動向次第。

・ワクチンの進展は公共衛生の危機が経済にもたらす効果を低減したが、未だ経済見通しへのリスクが残る。

・参加者は、個人消費を追い風に経済活動は過去と比べ急速に拡大しているとみなす。

・圧倒的多数(a vast majority)の参加者は、力強い個人の需要とワクチン接種率の改善を受け、これらを主な理由として3月に提出した見通しから上方修正した。

・とはいえ参加者は、サプライチェーンの問題や人手不足により、年内の経済活動が抑制されると見込む。

・2022、2023年に関しては、成長見通しをほぼ変更しなかった。

・複数の参加者は、高い貯蓄率と健全なバランスシートが個人消費を支えたと指摘。

・大半の参加者は、住宅市場が引き続き活発と判断した。

・企業部門をめぐり、経済が再開するにつれ、殆どの参加者は大打撃を受けたサービス部門、特に娯楽や宿泊で回復を確認した。

・数人の参加者は、設備投資が力強いペースで回復していると指摘、たあdし、製造業活動はボトルネックや供給問題を受けて抑制されていたと認識した。

・企業関係者の数名は、原材料不足やボトルネックへの対応として、従業員確保に向けた賃上げ、価格を引き上げ、生産性を引き上げるための自動化などを挙げた。

・経済見通しへのリスクをめぐり、参加者は経済再開の過程に前例がなく、業種ごとにまちまちだった可能性が高いと指摘した。その上で、複数の参加者は、サプライチェーンの混乱や人手不足といった問題が、委員会の目標達成へ向けた評価を複雑にし、これらの問題が消滅するスピードにも不確実性をもたらす。

・参加者は、経済活動見通しへのリスクが高まったと判断した。参加者は経済活動見通しへのリスクは概して均衡とみるものの、圧倒的過半数(a substantial majority)の参加者は、サプライチェーンの途絶や人手不足などの問題が長引き、物価や賃金に対する効果が当初の予想より大きく、且つ長引く懸念を受け、物価見通しに上方リスクがあると判断した。

・一部の参加者は、物価指標の上振れが続けば、長期インフレ見通しが不適切なレベルまで上昇するとの懸念を寄せた。

・他方で、別の参加者は一過性の物価上昇が現時点での予想より早期に収束し、過去の経済活動気にみられたようにインフレとインフレ見通しが伸び悩めば、物価には下方リスクがあると注意を呼び掛けた。

チャート:6月FOMCの経済・金利見通し

(出所:My Big Apple NY)

<労働市場>

・多くの参加者は、労働市場が改善し続けていると指摘。ただし、経済は委員会の広範かつ包括的な雇用の最大化という目標の達成に程遠いと指摘。複数の参加者は足元の雇用増加は力強い一方で彼らの予想以下と言及した。

・数人の参加者は、労働市場の回復が引き続き人口動態や所得層、業種においてまだら模様であると指摘した。

・参加者は引き続き、それぞれの地区で採用が困難な状況を指摘、その要因として①早期引退、②健康問題、③託児所不足、④追加経済対策で成立した失業保険給付上乗せ――を挙げた

・こうした事情により、多くの参加者は労働者側からの要請で賃上げ圧力が高まっていると指摘(※前回の「複数の参加者」から「多くの参加者に増加)。

・参加者は、夏から秋にかけワクチン接種が進み、ソーシャルディスタンシングの規制が撤廃され、学校が再開し、失業保険給付上乗せ措置の終了に伴い、労働市場が改善し続けると予想した。

<物価>

・参加者は、2020年春のインフレ動向が低迷したほか、経済活動の再開もあって物価が短期的に前年比で2%を上回って推移すると見込む。エネルギー価格の上昇も物価押し上げに寄与。

・しかし、参加者は物価上昇が予想を大幅に上回ったとし、PCE価格指数は4月に前年比3.6%上昇した。参加者は、物価上振れの要因につき後半に渡るサプライチェーンの途絶と人手不足、経済活動再開に伴う個人の需要急拡大を挙げた。

・多くの地区連銀では、企業関係者が仕入れ価格の上昇が物価の押し上げようになっていると報告、サプライチェーン問題などに直面する業種で、特に押し上げ圧力が強まっているという。

・今後について、参加者は概して一過性の要因が減退すれば、物価上昇圧力は緩和すると見込むが、複数の参加者はサプライチェーン問題と資材不足により、来年も物価を押し上げうると懸念を寄せた。

・インフレ指標に短期的な振れがみられるものの、長期的なインフレ期待は委員会の長期的目標に沿い、安定的と判断した。

<スタッフの経済見通し>

・4~6月期実質GDP成長率は、前期を上回る見通し。

・さらに労働市場は4~5月に一段と回復し、消費者物価指数とPCEの前年比は、一過性の要因を反映し大幅に回復した。

・6月の経済見通しを、4月FOMC時点から上方修正。

・財政政策の効果が減退するものの、ソーシャルディスタンシング措置の撤廃や好ましい金融環境が生産活動を支える見通し。

・ソーシャルディスタンシングの撤廃などに伴う経済押し上げ効果は2021年で減退し、財政政策の効果も一段と低下するため、2022年と2023年に成長率は鈍化するが、金融政策が非常に緩和的であると予想され、スタッフは実質GDP成長率が潜在成長率を上回り、失業率は過去最低水準まで低下すると見込む。

・短期的なインフレ見通しは大幅に上方修正したが、スタッフは引き続き年内の物価上昇を一過性のものと見込む。

・前年比での物価は2020年春の反動に加え、経済活動再開による需要の急拡大、さらにサプライチェーンの途絶も重なって、大幅に押し上げられた。

・スタッフは、前年比でのPCE価格指数につき、ベース効果の剥落や徐々に鈍化すると見込むが、年内は2%超えが続くと予想する。

・2022年には、一過性の物価上昇やサプライチェーンの途絶などの問題が解消され、需要も緩和すると見込まれる。その結果、インフレは2022年に2%割れで推移し、2023年に高い資源稼働率に支えられは2%をわずかに上回る見通しだ。

・スタッフは、ワクチンの普及や財政出動を受けても、引き続き経済見通しをめぐる不確実性は引き続き高止まりしていると判断する。

・スタッフは、変異株を含むパンデミック動向をにらみ、経済活動の力強い基本シナリオにつき幾分の下方リスクがあると見込む。

・スタッフは、インフレのリスクに対し概ね均衡と判断する。上方リスクとしては、インフレ加速要因としてボトルネックやサプライチェーン問題、資源稼働率の上昇が挙げられ、特にインフレ見通しが大幅に上昇した場合は、インフレのダイナミズムを変える見通しだ。一方で、サプライチェーンの途絶が予想通り一時的と結論付けられ、フィリップス曲線のフラット化が示すように力強い経済の割に物価過去25年のトレンドが示すように低水準にとどまれば、下方リスクを残す。

〇金融市場、金融環境

・参加者は、全体的な金融状況につき、金融政策を受けて大いに緩和的と判断した。

・一部の参加者は、低金利が住宅価格の上昇を招き、金融安定リスクを与えかねないと強調した(筆者注:セントルイス地区連銀

のブラード総裁を始めボストン地区連銀のローゼングレン総裁、ダラス地区連銀のカプラン総裁などがここに含まれる)。

・参加者は、マネーマーケット金利の低下圧力を認識、短期的に今後も下方圧力が高まる可能性があるとした。その上で、超過準備預金金利の引き上げを決定。これにより、FF金利がレンジ内で推移することを支援すると共に、市場機能の円滑化を支援すると判断した。今回の決定は、FF金利や金融政策姿勢と関連がないものとする。

<スタッフの評価>

・経済回復が広範にわたって進展しているとの市場参加者の自信を反映し、全体的な金融市場が緩和的であり続け、インフレは中期的に抑制される見通しで、金融政策は緩和的であり続けると見込まれる。

・株式は小幅に上昇、短期のインフレ見通しは幾分低下したが、長期インフレ見通しはほぼ変わらず。

・オーバーナイト・インデックス・スワップは、FF金利誘導目標が2023年1~3月期まで0.25%で推移すると予想している。

・イールドカーブはフラット化した。

(カバー写真:Federalreserve/Flickr)

Comments

5月対米証券投資、インド太平洋を支持する国・地域で米国債保有高が拡大 Next Post:

米4~6月期実質GDP成長率・速報値は予想以下、景気回復はピークアウトか