Barron’s : U.S. Stocks Rebound As Worries Over Fed Aggressive Tightening Fade.

バロンズ誌、今週のカバーは暗号資産(cryptocurrencies)を取り上げる。暗号資産ほど、足元で揺れているテクノロジー分野はほとんどないだろう。ビットコインやその他の暗号資産は21年11月以降、1.6兆ドルもの価値を吹き飛ばした。金融引き締めや景気後退への警戒は、米株相場だけでなく仮想通貨などに大打撃を与え、おまけに過去数週間で400億ドルの資産価値を失ったステーブルコインも仮想通貨のエコシステムへの信頼を損ねている。しかし、ビットコインは最も知名度のある仮想通貨であり、パンデミック以前から5倍も急上昇したことも事実だ。暗号資産の市場価値は足元で1.2兆ドルであり、分散型金融(decentralized finance、DeFi)の取引あるいは貸出のプラットフォームを始め、非代替性トークン(NFT)、ステーブルコインなど広がりを見せる。果たして、暗号資産の市場は存亡の危機にあるのか、あるいは分岐点にあるのか?強気派が言うように、市場に革新的な変化をたらし、世界的な商取引を変容させ、Web3と呼ばれる新たなインターネットの形を作っていく上で、足元の暗号資産の下落は循環的なものに過ぎないのか?バロンズ誌初の暗号資産ラウンドテーブルで語られる暗号資産の未来については、本誌をご覧下さい。

当サイトが定点観測するアップ・アンド・ダウン・ウォール・ストリート、今週のカバーは米株市場の回復を取り上げる。抄訳は、以下の通り。

s米株相場は漸く反転、Fedは追撃を回避する見通し―Markets Finally Reversed Their Losing Streaks. The Fed Might Avoid Inflicting More Pain, After All.

永遠に続くものなど、何もない。米株市場の下落だってそうだ。しかし、米株安が止まったからといって、このまま上昇が続くとは限らない。

5月23日週、S&P500とナスダックは8週ぶりに反発し、ダウは9週ぶりに上昇に転じ2020年11月以来の上昇率で終えた。また、弱気相場に突っ込みかけたS&P500を始め、主要3指数はそろって5月に陽線引けする公算が大きい。

画像:ダウは見事にV字回復の様相も、50日移動平均線が走り戻り売りが意識される34,000ドルを超えられるか

米株相場が上昇に転じた理由は、経済鈍化の前兆を受けFedが積極的な金融引き締めに傾く警戒が薄れたほか、金融市場が十分調整したと判断されたためとみられる。いずれにしても、J.P.モルガン・グローバル・クオンティテーティブ・アンド・デリバティブの分析によれば、5月25日週には株式の上場投資信託(ETF)に260億ドルの資金が流入、流出記録を6週で止めた。

金融市場の反発は、信用市場にも波及した。社債市場では、投資適格から投機的格付けまで、地方債も含めて上昇に転じ、特にハイイールド債の資金流入が目立った。BAA3やBBBマイナスなどの格付けの社債利回りは、昨年の5%を超えから8%超えとなったため、米消費者物価指数を踏まえれば投資家にとって魅力的に映ったに違いない。

メモリアル・デーの3連休を挟む週は、米雇用統計を始め5月分の経済指標が次々にリリースされる。米5月雇用統計は6月14~15日開催と7月26~27日開催の米連邦公開市場委員会(FOMC)で50bp利上げが織り込まれる状況では、それほど市場にインパクトを与えるとは想定しづらい。とはいえ、非農業部門就労者数(NFP)は前月比30万~34万人程度が見込まれ、過去2ヵ月間の40万人超えから鈍化する見通しだが、予想以上の減速を示すか警戒されよう。それより注目は2ヵ月遅れで公表される米4月雇用動態調査で、求人数と働く意欲のある労働者の間で引き続き乖離を確認しそうだ。

マクロインテリジェンス2パートナーズが指摘する通り、新型コロナウイルスによって労働力人口の回復は遅々として進まない可能性がある。ただし、マクロメイブンズのステファニー・ポンボイ氏が示唆したように、米株安を受け投資で生活していた人々が労働市場に戻るきっかけとなり得よう。

Fedの任務は、労働力やエネルギーなどの供給が限られるなど、経済が制約される状況で需要を縮小させることだ。米株相場など市場の回復をみると、Fedが金融引き締め過程で一段の打撃を与えないと判断したかのようである。しかし、それは確約には程遠い。

――5月の経済指標は、Fedによる75bpの利上げ後の状況を確認する格好の材料となります。既に4月分の経済指標でも、PCE価格指数が鈍化していました。ちなみに、PCE価格指数は消費者物価指数(CPI)には、大雑把に申し上げて以下の違いがあります。

①CPIが基準時点の比重で計算するラスパイレス指数を用いるため、消費者に価格が安い商品を購入する傾向があったとしても上方バイアスが掛かりやすい半面、PCE価格指数はラスパイレス指数とパーシェ指数の幾何平均で算出するフィッシャー指数を使うため、上方バイアスが緩和される

②CPIは消費者が実際に購入する商品の物価動向を表す一方で、PCEは医療保険など政府や企業が支払う負担まで幅広く含む

③CPIは帰属家賃や家賃など振れやすい住宅関連のシェアが大きい(CPIは2015年12月時点で42.2%、PCEは23.6%)

④医療関連サービスのシェアは逆にPCEが22.0%と、CPIの8.4%より大きい

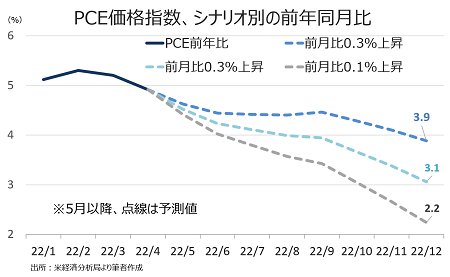

足元でCPIがPCE価格指数を上回る理由として、主に①と③が影響しており、特に住宅関連はコアCPIを押し上げています。Fedが注目するのはPCE価格指数であるのはご案内の通り。問題はFedの金融政策を予想する上でPCE価格指数がどこまで鈍化するかですが、足元2ヵ月間での前月比は0.3%上昇していました。仮にこのまま、前月比0.3%の上昇ペースが続けば前年同月比でどうなるかというと、年末には3.9%まで鈍化するのですよ。前月比0.2%の上昇ペースなら、年末に3.1%、前月比0.1%の上昇ペースなら、何と2.2%と物価目標に接近します。

チャート:PCE価格指数、低い伸びが続けば前年同月比で明確にインフレ圧力が後退し、Fedのインフレ重視の政策に転換も

もちろん、年末まで同じ上昇ペースが続くとは限りません。とはいえ、物価は必ずしも上昇の一途をたどるかというと、需要が鈍化すれば低下する場合も想定されます。アトランタ地区連銀のボスティック総裁は、こうした物価の鈍化シナリオを踏まえて利上げ停止などの発言を呈したのではないでしょうか。

(カバー写真:Mike Cohen/Flickr)

Comments

米4月個人消費は堅調も貯蓄率は一段と低下、インフレは鈍化 Next Post:

5月FOMC議事要旨:迅速な金融引き締めを経て、政策調整の余地残す