The U.S. Treasury Department Said Japanese Foreign Exchange Intervention Should Only Take Place In “Very Exceptional” Cases.

為替報告書をおさらいしていきます。

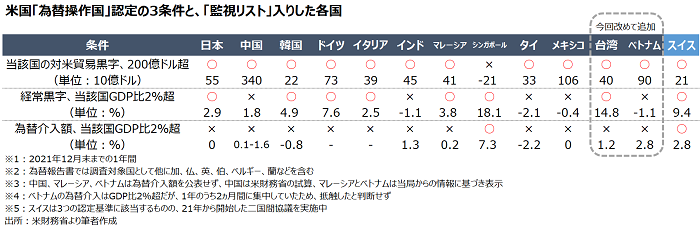

米財務省は6月10日、半期に一度の為替報告書を公表しました。今回は前回に続きスイスが認定基準を満たしたものの、「為替操作国」はゼロに。米国とスイスは、2021年から対外不均衡の是正に向けた二国間協議を開催中で、特に指定する必要はなかったもようです。なお、3つの為替操作国認定基準は、2019年にトランプ前政権による改定を踏襲しています。

監視リストに入った国々は中国、日本、韓国、ドイツ、イタリア、インド、マレーシア、シンガポール、タイ、台湾、ベトナムメキシコの12カ国でした。前回から、スイスとアイルランドが削除された一方で、台湾とベトナムが改めて追加されています。

チャート:監視入りした12ヵ国+スイス

監視リスト入りした国別報告の主なポイントは、以下の通り。⇒以下は、国別の報告を受けた筆者コメントとなります。

(中国)

・人民銀行は21年5月、人民元が対ドルで上昇する過程で、市中銀行の外貨預金準備率を2ポイント引き上げて7%にすると発表、同年12月にも同様の措置を実施。

・2021年に、 中国国家外為管理局(SAFE)は適格国内機関投資家(QDII)制度の投資枠を7回引き上げ、2020年の3回に続く措置を講じた。結果、2020~21年に追加で540億ドルの資本流出の余地が発生。

・2021年9月、人民銀行は南方ボンドコネクト制度を開始。本土の投資家が、年間750億ドルを上限に香港で取引される債券の購入が可能に。

・中国は、為替レートのメカニズムにつき透明性をほとんど与えていない。

・中国当局は口先介入を活用、21年5月と11月に人民元が上昇局面を迎えた際、人民銀行が声明を公表し市場期待の誘導を試みた。

・中国は、為替介入について情報を開示していない。

・中国当局は、短期的なマクロ経済を策定する上で、経済成長の支援と、長期的な改革の必要性や金融安定へのリスクなどとバランスを取る必要あり。

・広範なリスク波及を防ぐべく、不動産セクターの破綻処理などの枠組みを改善する措置を講じるべき。

・中国政府は、一段の緩和的措置を講じる余地を確保すべき。

・中国当局は、輸出促進や投資主導といった不均衡をもたらす成長を回避すべき。むしろ家計の消費を支援し、社会のセーフティネットを拡大させる方向を中止し、国営銀行や国による介入の役割を低減する努力をすべき。

⇒3つの認定基準のうち1つしか該当していないものの、資本市場の規制緩和を通じた人民元高緩和策を講じていると指摘。また、人民銀行以外にも国営銀行の人民元安誘導に釘を刺した。監視リスト国で約4ページと最も割いており、引き続き強い注目度が伺える。

(日本)

・円は2021年に対ドルで10.4%下落、日銀がイールドカーブコントロールを維持するなか、日米金利差拡大。実効レートで円は10%下落し、50年ぶりの安値にある。

・日本は定期的に介入に関する報告を行い、2011年以降は介入を実施していない。

・米財務省は、大規模な為替介入は極めて例外的な状況で、事前に適切な協議をかわした上で実行すべきと強く期待する。

・日本の当局はパンデミック下で大規模な財政と金融の支援を与えたが、構造改革や投資拡大を通じ潜在成長を改善するよう焦点を変更すべき。

・日本は労働のモビリティを促進し生産性を拡大させ、賃金を引き上げ、中小企業においてもデジタル化を支援すべき。

⇒円安は、日米金利差および日銀のイールドカーブ・コントロールを通じた緩和策によるものとの認識を表明、また、為替介入について従来の見方を繰り返し、協調介入に前向きでない姿勢を示唆。一方で、岸田政権が”新資本主義”で貯蓄から投資への誘導を図るなか、為替報告書でも投資拡大を通じた潜在成長の改善を求めた。

(韓国)

・韓国の貿易黒字が商品価格の上昇により縮小したほか、世界的な金利上昇と地政学的な不確実性を受けて株式から大規模な資金流出を確認し、ウォン安の展開。

・韓国当局は力強く、公平で、グリーンな中期的成長を促進する必要がある。

⇒気候変動対策を推進する必要性を強調。

(ドイツ)

・ドイツの経済回復は、ロシアによるウクライナ侵攻前からコロナ感染拡大を受けて失速した。

・ドイツ政府はコロナ対策とウクライナ侵攻に対し、大胆な財政政策を打ち出した。

・米財務省は、ショルツ政権が実質的な財政余力を引き続き確保し、気候変動対策の拡大、エネルギー安全保障の確保、投資を活性化を期待する。これらは、妥当なペースでの対外不均衡のリバランスを促す。

⇒気候変動対策の拡大に加えエネルギー安全保障の確保に言及しており、エネルギーの脱ロシア依存を求めたと言えよう。

(イタリア)

・イタリアはパンデミック前から継続的に低成長と高債務に直面する通り、経済回復の道のりは非常に険しい。従って、構造改革を通じた不公平性の改善が必要となる。また、EU水準の財政支援が回復を支援する。

・米財務省は、ドラギ政権のエネルギーの多様化に加え、行政や司法制度、税制など長期的成長を担う改革を歓迎する。

⇒ドイツと同じく、エネルギーの多様化に言及い脱ロシアで足並みをそろえるよう示唆。

(インド)

・インドの対米貿易黒字は過去大幅に膨らみ、2013~20年にかけ300億ドル拡大した。米国からの需要の高まりと米経済の拡大を受け、2021年の対米貿易黒字は450億ドルと20年の340億ドルを上回った。

・インドは2ヵ月のラグをもって為替介入を公表、2021年にはインド準備銀行(RBI)による介入額は410億ドル、GDP比1.3%に到達した。その結果、RBIの外貨準備高は5,700億ドル、GDP比18%に拡大した。IMFの対外部門の安定性に関する報告書によれば、RBIの外貨準備高は2020年末時点でIMF適正外貨準備額の目安の197%に及んだ。

・インド当局は、為替レートが経済ファンダメンタルズを反映するよう柔軟化し、為替介入を限定的にすべきで、外貨準備高の一段の積み増しを回避すべき。

・経済回復の進展に合わせ、インド当局は構造改革を進め生産性と生活水準の引き上げを目指し、包摂的かつ気候変動対策を軸とした回復を支援すべき。

⇒インド太平洋経済枠組み(IPEF)が持続可能で包摂的な経済成長を目指すだけに、重要な参加国であるインドの回復支援に包摂性と気候変動対策に組み入れを推奨。

(マレーシア)

・マレーシアは5月、金融政策の引き締めへの第一歩を踏み出し、25bpの利上げを行った。

・マレーシアの傾向黒字は2021年にGDP比3.8%へ拡大、パンデミック下でマレーシアのモノの黒字は世界的な需要を受け輸出が輸入より改善し拡大した。財の黒字が増加した半面、海外投資家の旺盛な需要に支えられ所得の赤字が拡大。また、旅行関連収入の低迷を受けサービス収支での赤字が拡大した。

・マレーシアの経済回復を支援し、経済的や不平等のリスクを軽減するために、脆弱な人々や被害の大きい部門に的を絞った財政支援を継続すべきである。

・マレーシアの社会保護制度の規模と適用範囲を改善することは、対外的なリバランスを支援する。

・マレーシア当局は、為替レートが経済のファンダメンタルズを反映するよう引き続き許容し、為替介入を市場の無秩序な状況に限定し、外貨準備の過剰な積み増しを回避すべきである。

⇒マレーシアもIPEF参加国であり、不平等リスクの軽減砂割り包摂性を意識した財政支援の継続を提唱。

(シンガポール)

・シンガポールは、アジア地域で最初に段階的な金融引き締めに着手した国のひとつ。

・シンガポール当局は、対外不均衡と公的セクターにおける大規模な対外海外資産を是正すべく、財政・金融政策を活用すべき。

・国内需要を低減させるような引き締め策を再考し、財政拡大路線を検討すべき。

・社会サービスの提供と適用範囲の持続的な拡大は、民間貯蓄のインセンティブを低下させ、より強力な消費を支える。

・また、政府年金制度への高い強制拠出率を引き下げれば、シンガポールの家計により多くの富を移転させるほか、年金制度に必要な改革をもたらす。

・政府の目標に沿う大規模な新規インフラ投資は、気候変動による脅威に対する耐性を高めると同時に、内需拡大にもつながる。

⇒IPEFに参加するシンガポールに、インフラ投資での気候変動の取り組みを推奨。また、シンガポール年金制度改革を通じた内需拡大の必要性を指摘。

(タイ)

・タイの対米貿易黒字は2021年に前年比70億ドル増の330億ドル、機械や電気機器の輸出に支えられた。

・タイは頻繁に為替介入を行い、2016~20年はバーツ高圧力に対応していた。逆に2021年はバーツ安に直面、タイ当局はネットで2021年に110億ドル、GDP比2.2%の外貨を売却した。

・タイ当局は、強力で自立的な回復が定着するまで、マクロ経済政策支援を維持する必要がある。

・また、社会的保障制度を持続的に強化する措置を講じる必要があり、予防的な貯蓄積み増しのニーズを低減させる。

・タイは、為替レートが経済のファンダメンタルズに沿って柔軟に推移することを許容し、介入する場合は、上昇圧力または下落圧力に直面したときに、広範に対称的な方法で介入し続けるべきである。

⇒社会保障制度の改革を通じ、過剰貯蓄による消費減退のリスクを低減するよう示唆。

(メキシコ)

・メキシコ当局による介入は2017年以降、最低限にとどまる。

・構造的な政策の悪化は、当面メキシコの成長を圧迫し続ける。IMFは、2022年の成長率が2.0%に減速すると予想、この場合、2019年の経済水準を1.8%近く下回ることになる。

・メキシコでは、赤字の国営エネルギーの市場支配力を高めようとする努力により、必要不可欠な支出や再生可能エネルギーへの投資が削減され 、利用者のコストを下げ、社会保護や生産的な投資を生み出す財政余地を抑制している。

・エネルギー部門以外の政策が、大規模なプロジェクトの中止や民間部門からの撤退を招き、メキシコの回復を遅らせ、長期的な成長力を低下させる恐れがある。

⇒ロペスオブラドール政権による国営エネルギー企業への優遇により、気候変動対策へ向けた投資が抑制されている点を問題視。

(台湾)

・台湾の2022年の経常黒字は1,150億ドル(GDP比14.8%)と、前年の950億ドル(GDP比14.2%)から拡大。貿易黒字が750億ドル(GDP比11.4%)と、前年の750億ドル(GDP比11.1%)から上昇したため。パンデミックによる世界的な需要の変容と、半導体不足を受け、機械の輸出が前年比25%増の2,190億ドルへ拡大した。2022年は商品市況の高騰や供給制約の改善を受け、悪化する可能性がある。

・台湾の対米貿易黒字は、2021年に400億ドルと、前年の280億ドルを超え過去最大を更新。半導体や電気機器の輸出に押し上げられた。

・台湾は管理変動相場制度を採用、2021年の介入額は91億ドル(GDP比1.2%)で、大半の87億ドルは上半期に実施された。

・米財務省は、2021年4月と2021年12月の為替報告書で台湾の分析を強化した。

・2021年5月、米財務省は2015年の貿易促進法に基づき台湾との二国間協議を開始した。これらの生産的な協議は、米財務省の懸念に関連する政策上の問題についての共通理解を深めるのに役立った。また、台湾の通貨慣行に関する財務省の懸念に関連する政策課題について共通の理解を得ることができた。米財務省は。引き続き台湾当局と緊密に連携している。

⇒台湾との二国間協議開始が順調に進んでいる状況を説明する半面、商品市況の高騰や供給制約改善を受け台湾の経常黒字が縮小するリスクを点灯。

(ベトナム)

・ベトナムの対米貿易黒字はモノの貿易が足元で急拡大した結果、2021年に910億ドルと、前年の700億ドルを上回り、対米貿易黒字国3位となる。

・ベトナムは為替介入について報告していないが、ベトナム当局による情報提供に基づけば、2021年の為替介入額は100億ドル(GDP比2.8%)で、特に1~2月に集中した。

・年間を通じてネット介入額はGDPの2%を超えたが、為替介入が12ヵ月中で8ヵ月未満だった。ベトナム当局がこれまで米財務省の懸念に対応してきたことを踏まえ、米財務省はベトナムの為替介入が「持続的かつ一方的」な介入の規定に抵触したとは判断しない。

⇒対米貿易黒字を急拡大させ為替介入を実施するベトナムだが、介入期間とベトナム当局の対応を評価し厳しい批判を展開せず。ベトナムがIPEFの参加国である事情も配慮か。

チャート:監視リスト入りしたIPEF参加国、輸出入のトップ3では米国より中国が優勢

――米国がインフレ更新に悩まされるためか、全体的に3つの認定基準を満たすスイスのほか為替介入を行うベトナムや韓国、マレーシア、シンガポールなど批判的なトーンを強めていません。バイデン政権が物価高対策の一環として、ある程度のドル高を許容している様子が伺えます。日本が急速な円安に直面しながら、為替報告書では従来の姿勢を踏襲する有様で、そもそも低かった協調介入の期待を一段と後退させました。政府・日銀が三者会合で「急速な円安の進行が見られ、憂慮している」との声明文が公表された日と、リリースが重なるという皮肉付きです。

1~3月期の企業決算や業績見通しではではマイクロソフトなど一部企業がドル高による利益圧迫を指摘したものの、バイデン政権の一丁目一番地はインフレ対策なだけに、現時点で協調介入という救いの手を差し伸べてくれそうにありません。しかも、既に6月ベージュブックで明らかになった通り、米利下げの影響が米経済の一部で確認されており、9月以降にドル高が続くとも限りませんからね。

(カバー写真:dog97209/Flickr)

Comments

米5月CPIは前年比8.6%と1981年以来の伸び、75bp利上げ観測再燃 Next Post:

米5月小売売上高は0.3%減、実質ベースでは1.2%減に下げ幅拡大