Fed’s Dovish Pivot Ahead Of The Presidential Elections.

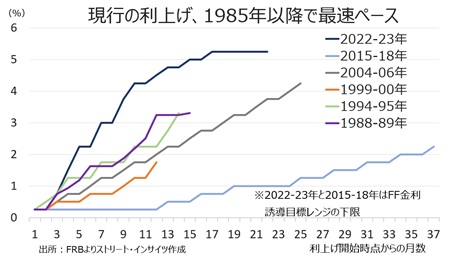

12月12~13日開催の米連邦公開市場委員会(FOMC)では、市場予想通りFF誘導金利目標を5.25~5.5%で据え置いた。2022年3月の25bp、同年5月の50bp、同年6~11月の4回連続75bp、同年12月FOMCでの50bp、23年2月、3月、5月、7月の25bpと11回連続の利上げを経て、3回連続の据え置きとなる。

声明文は、前回と概ね変わらず。しかし、今回は「any(あるとするならば)」の文言を追加し、追加利上げの可能性低下を示唆しました。詳細は以下の通り。

【FOMC声明文】

声明文の変更点は以下の通り。 修正箇所は、取り消し線と太字下線部をご参照。

<景況判断>

前回:「足元の経済指標は、第3四半期の経済活動が力強いペースで拡大したことを示唆している。雇用の増加は年初からゆるやかになったが、依然として力強く、失業率は低水準を維持している。インフレ率は引き続き高どまりしている。米国の銀行システムは健全で強靭だ。家計と企業の金融と信用状況の引き締まりは、経済活動や雇用、インフレの重石となりうる。これらの影響の程度は依然不透明だ。委員会は、インフレのリスクに引き続き大いに注意を払う」

↓

今回:「足元の指標は、経済活動の伸びが第3四半期の力強いペースから鈍化したことを示唆している。雇用の増加は年初からゆるやかになったが、依然として力強く、失業率は低水準を維持している。インフレはこの1年で緩和したが、引き続き高止まりしている。米国の銀行システムは健全で強靭だ。家計と企業の信用動向の一段の引き締まりは、経済活動や雇用、インフレを押し下げる公算が大きい。これらの影響の度合いは、不確実なままだ。委員会は引き続き、インフレ・リスクに注意していく」

※米7~9月期(Q3)実質GDP成長率・改定値は前期比年率5.2%増だが、アトランタ連銀によればQ4は12月7日時点で1.2%増と鈍化すると推測され、経済活動の表現を下方修正。また、米11月消費者物価指数が示すように前年比のインフレ率が2021年以来の水準へ鈍化したため、物価に関する文言もそれに合わせて修正。

<政策金利、保有資産の縮小>

前回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを5.25~5.5%で据え置くことを決定した。委員会は今後入手できる情報と金融政策に与える影響を引き続き評価していく。物価を長期的に2%に戻すべく、適切である可能性が高い追加的な引き締めの程度を判断する際、委員会は金融引き締めの累積、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する。また、委員会は保有する米国債および政府機関債、政府機関の保障が付いた住宅ローン担保証券の削減を以前発表した通り続ける。委員会は、物価目標2%への回復に強くコミットする」

↓

今回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを5.25~5.5%で据え置くことを決定した。委員会は今後入手できる情報と金融政策に与える影響を引き続き評価していく。物価を長期的に2%に戻すべく、適切である可能性が高い追加的な引き締めがあるとするならば(any)、その程度を判断する際、委員会は金融引き締めの累積、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する。また、委員会は保有する米国債および政府機関債、政府機関の保障が付いた住宅ローン担保証券の削減を以前発表した通り続ける。委員会は、物価目標2%への回復に強くコミットする」

※今回、フォワード・ガイダンスにあたる「適切である可能性が高い追加的な引き締めの程度を判断する際、あるとするならば(any)」とし、anyを挿入。追加利上げが基本シナリオではないとの示唆を与えた。

チャート:Fedの今年5月までの利上げペース、1980年代以降で最速

チャート:Fedの保有資産、足元は窓口貸出が落ち着いたこともあってSVB破綻前の水準回復

<金融政策姿勢>

変更なし

今回:「金融政策の適切なスタンスを評価する上で、委員会は経済見通しに係る最新の情報が与える示唆を注視し続けていく。委員会の目標達成を妨げるリスクが表面化した場合、金融政策の姿勢を適宜調整する用意がある。委員会は労働市場、物価から生じる圧力やインフレ見通し、金融動向は国際情勢など、広範囲にわたる情報を考慮に入れて評価していく」

<票決結果>

今回も全会一致で、前回に続いて12回連続となる。FOMC投票権保有者は足元で12名、パウエル議長、ジェファーソン副議長、バー副議長(銀行監督担当)、ウォラー理事、ボウマン理事、クック理事、クーグラー理事、ウィリアムズNY連銀総裁が輪番制の地区連銀総裁の投票メンバーはシカゴ連銀のグールズビー総裁、フィラデルフィア連銀のハーカー総裁、ミネアポリス連銀のカシュカリ総裁、ダラス連銀のローガン総裁の4名。なお、投票メンバーは通常、FRB正副議長3名)、理事4名、NY地区連銀総裁の8名が常任、地区連銀総裁は1年間の輪番制で4名となる。

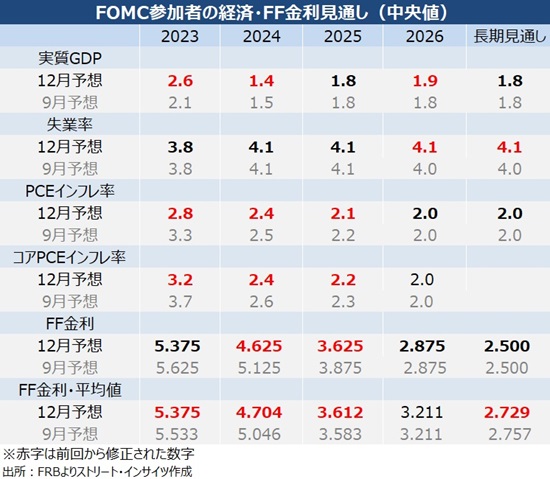

【経済・金利見通し】

経済見通しのうち、注目ポイントは以下の通り。

・成長率は2023年を上方修正したが、2024~25年は下方修正しつつ、引き続き、景気後退は見込んでいない。

・失業率は概ね修正せず、2026年と長期見通しのみ小幅に上方修正。失業率の上昇を招かずソフトランディングさせる見通しを示唆。

・物価見通しは、2026年を除き下方修正、ハト派よりの声明文と2024年の利下げ3回の予想と歩調を合わせる

チャート:12月FOMCの経済・金利見通し

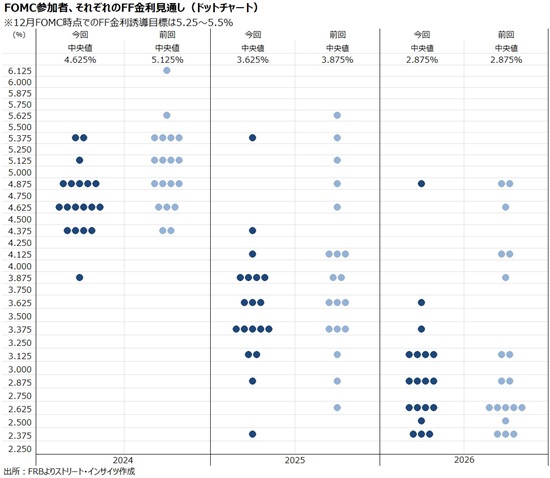

【ドットチャート】

・2024年は、従来の5.125%→4.625%(年内3回利下げ予想)へ下方修正。4.625%以下を見込む参加者は11名と、過半数に。

・2025年は、従来の3.875%→3.625%へ下方修正。3.625%以下を見込む参加者は12名と、過半数に。

・2026年は、従来の2.875%で変わらず。ただし、2.875%以下を見込む参加者は前回の11名から12名に増加

チャート:ドットチャート、下方向へシフト

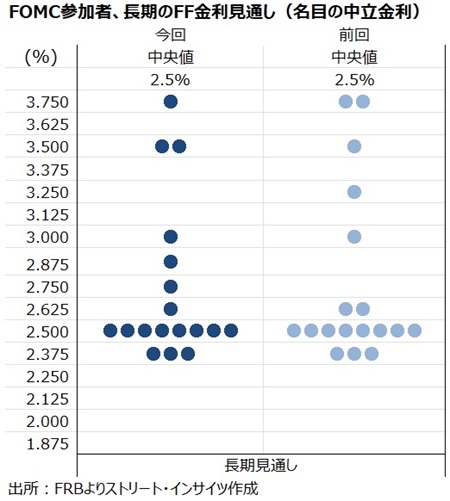

・長期見通しは、2022年6月以降続く流れを受け継ぎ2.5%で据え置いた。しかし、平均値は前回の2.757%→2.729%と引き下げられ、2.625%以上を予想する参加者は、前回の7名から6名へ減少した。9月FOMC後の記者会見で、パウエルFRB議長は中立金利が上昇した可能性に言及も、FOMC参加者の間では、そうした見方は巻戻されたもよう。なお、引き続きセントルイス地区連銀のブラード前総裁にならい、総裁代行は長期見通しを提示していない。

チャート:長期見通し、それぞれの見通しにやや変更があったものの中央値は2.5%を維持

【パウエルFRB議長の記者会見、質疑応答のポイント】

〇冒頭の原稿

―総括

「我々は引き続き正面から二大目標、つまり米国市民のために雇用の最大化と安定的な物価に集中して取り組んでいる」

「物価安定の回復は、すべての人々に恩恵をもたらす力強い労働市場の持続的な状況を実現するために不可欠」

―米経済

「足元の経済指標によれば、経済活動の伸びはQ3の拡大ペースから大幅鈍化しているが、 それでも旺盛な消費者需要と供給環境の改善に支えられ、GDPは通年で2-1.5%程度拡大する見込み」

「参加者は今年のGDP成長率を上方修正したが、2024年の成長率は中央値で1.4%に低下すると予想した」。

―個人消費

「個人消費は、今年に入って回復した」

―住宅市場

「住宅セクターの活動は夏に幾分回復した後、高水準にある住宅ローン金利を反映し横ばいに転じ前年比以下の水準を保つ」

―企業活動、輸出

「高金利は、企業の固定資産投資の重石となっているようだ」

―労働市場

「労働市場は引き続き非常にひっ迫しているが、需給は引き続きよいバランスに向かっている」雇用の伸びは過去3カ月間で平均28.3万人増加した」

「職と労働者の格差は縮小するものの、労働需要は依然として供給力を上回っている」

「FOMC参加者は、労働市場のリバランシングが続き、インフレ上昇圧力が緩和されると予想している」

―物価

「物価上昇ペースは前年比で緩和したが、依然として目標値の2%を依然として大きく上回っている」

「インフレは2022年半ばから、いく分鈍化したが、インフレ圧力は引き続き根強く物価を2%へ戻す上で長い道のりを残す」

―金融政策

「FRBの金融政策は、米国民のために最大限の雇用と安定した物価を促進するという使命に導かれている。また、我々は、高インフレが購買力を低下させ、特に食料品や住宅などの必需品のコスト上昇に対応できない人々にとって、大きな苦難をもたらすことを痛感している」

「我々は、政策金利はこの引き締めサイクルのピークかその近辺にあると考えている」、

「パンデミック以降、経済は様々な点で予測者を驚かせており、インフレ目標2%に向けた継続的な進展は保証されていない」

「適切であれば、さらに政策を引き締める用意がある」

「我々は、インフレ率を長期的に持続的に2%まで低下させるために十分引き締め寄りな金融政策スタンスを達成すること、そしてインフレ率がその目標の軌道に乗ったと確信できるまで政策を制限的に維持することにコミットしている」

「不確実性とリスク、そしてこれまでの道のりを考慮し、委員会は慎重に(政策運営を)進めていく」

「我々は引き続き、リスクバランスに加え経済指標や経済活動に経済見通しに与える示唆、インフレを踏まえ、会合毎に決定を下す方針」

「適切である可能性が高い追加的な引き締めがあるとするならば(any)、その程度を判断する際、委員会は金融引き締めの累積、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する」

〇質疑応答

※会見内容は、FRBのウェブサイトに原文あり。日経新聞は要旨を紹介。以下は、筆者の要約。

ー声明文に追加された「any(あるとすれば)」は、中立姿勢へのシフトを意味するのか

「利上げサイクルのピークか、その近辺にあるとの考えを示した」

「追加利上げ可能性が高いと明記しなかったが、追加利上げの選択肢を外したくなかった、それが本音だ」

―2024年末のFF金利見通しの下方修正、ウォラーFRB理事の11月28日の利下げの可能性言及について

「(ウォラーFRB理事の発言について)力強い成長を目の当たりにしているが、ゆるやかになってきた」

「労働市場やインフレは鈍化してきたが、まだ道半ばだ。勝利宣言は時期尚早だ」

「十分に行動してきたか、その評価を下すために慎重に動いている」

「もっとやるべきことがあるのか否か。それが、私たちが現在取り組んでいる問題だ」

「もちろん、もうひとつの問題は、引き締め寄り政策の縮小開始(利下げ)が、いつ適切となるかで、その議論は出てきたばかりで、本日の会合でも協議された」

ー利下げ見通しと2024年米大統領選の関連

「政治イベントを考えない。経済にとって何が正しいかを考えている」

※ただし、FOMC直前にイエレン財務長官はインフレ低下局面で「利下げは当然のこと」と発言。政治的な圧力の高まりを示唆。

―2024年3月の利下げを予想する市場について

「市場予想が一進一退を繰り返した1年だった。私が言いたいのは、私たちは目標を達成するために何をすべきか、どのようにツールを使うべきか、それに集中しているということだ」

ー2024年3月の利下げを市場が予想するほどインフレが低下するのか

「インフレ低下の進捗が見られるのはよいことだ。しかし、インフレ率2%への回復に向けて、さらなる前進が必要だ」

―潜在成長を上回る実質GDP成長率が問題か

「それ自体は問題ではない。労働市場が非常に堅調に保たれ、インフレ率にも上昇圧力が掛かるだろう」

「つまり、金利をより長く維持する必要があるということだ。最終的には、追加利上げが必要になるかもしれない」

ー景気後退入りや失業率上昇で利下げするか

「我々は景気後退入りや失業率の上昇を望んでいない」

「データを総合的に見ていく。その中で労働データが重要であることは間違いない」

「リセッション入りや、そういう状況になれば、確かに政策判断に重くのしかかるだろう」

ー2024年末3回の利下げを予想するのは、景気急減速を予想するためか

「あくまで、それぞれの予想であって、政策を示すものではない」

「経済が正常化し、引き締め政策が必要なくなる兆候かもしれない」

-7月FOMC後、インフレ率が目標値の2%に到達する前に利下げを行う可能性に言及していたが、どこまで近づけば利下げを検討するのか

「インフレ率が2%に到達するまで待たない理由は、それでは遅すぎるためだで、2%になる前に経済の負荷をの取り除きたい」

「政策が経済活動やインフレに影響を与えるまで時間を要するため、明確な答えは出せない。しかし、経済・金利見通しで、タイムラグを推計できる」

ー景気後退のリスクについて

「景気後退に入ったと考える根拠は、ほとんどないと言えると思う」

「高インフレを受けた引き締めサイクルで発生するような大規模な雇用喪失を伴わず、インフレ率が低下するような形で経済が減速する可能性がある」

「リセッションの可能性は常にある」

ー利下げを予想する上で、パンデミック後の経済において構造的な変化がもたらされたのか

「構造的な変化があったとすれば、中立金利がどこにあるかが問われる」

「政策にタイムラグが発生するため、判断するのは困難」

※9月FOMCでは、中立金利が上昇した可能性について言及したが、今回は明言せず。

ー慎重に政策を進める上で利下げを検討しているなら、量的引き締め(QT)はどうか

「足元で、QTの変更について協議していない」。

「QTにより、バランスシートは1.2兆ドル近く減少した」

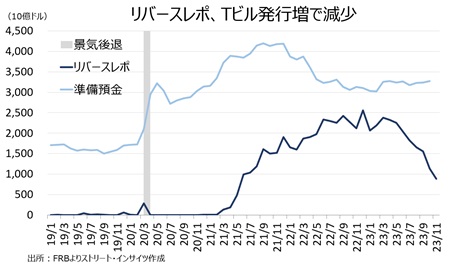

「リバース・レポ(RRP)ファシリティは急速に減少し、利用が横ばいになる時点で準備預金が減少し始めるだろう」

※RRPファシリティは、FRBが主にMMFなどを対象に実施し、過剰流動性の指標として注目されている。足元でQTが進むなか、RRPの規模はピークをつけた2022年12月の2.6兆ドルから、12月14日時点で7,693億ドルまで減少してきた。仮にRRPの利用がゼロに転じれば、2022年11月のようにレポ市場の混乱が発生しかねず、市場はRRPファシリティの利用がゼロになる時点でQTを終了するとの見通しが優勢だ。

チャート:リバース・レポ取引額(RRR)は、米債務上限の凍結で合意後にTビルの発行増を受け減少。資金準備預金は今年に入って概ね横ばい

――今回のFOMCで重要なポイントは、以下の通り。

・Fedは、「慎重なタカ派寄り」から「ハト派」へ転換点を迎える(市場がいうFed Pivot)。

→こちらで、11月FOMC議事要旨を踏まえ「慎重なタカ派」から中立寄りへ軸足移すと指摘していましたが、中立を超えて一気にハト派寄りへシフト。

・利下げの議論は始まったばかり

→ただし、FOMCで副議長を務めるウィリアムズNY連銀総裁は12月15日、CNBCのインタビューで「利下げの協議はなかった」と否定。なお、同総裁はFRBでのエコのミストを経て、クリントン政権後期の1999~2020年に大統領経済諮問委員会(CEA)のシニア・エコノミストと歴任。イエレン財務長官がサンフランシスコ連銀総裁だった時の後任だが、バイデン政権と近いかは不透明。足元の利上げサイクルでも、ややタカ派寄りな発言が目立つ。

・景気後退入り前、インフレ率2%未達でも利下げの余地あり。

・利下げ見通しは、政治イベントに関係なし

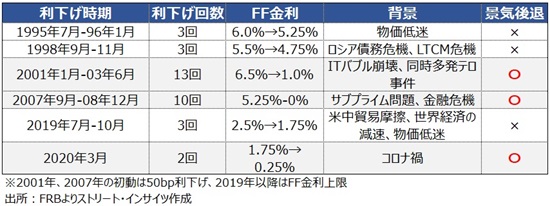

→ただし、イエレン財務長官の発言を踏まえると、激戦州を始め支持率でトランプ氏にリードされつつあるバイデン政権が失業率の悪化を招く追加利上げを許容するとは想定しづらい。2020年の米大統領選を控えた2019年、パウエル議長率いるFedがトランプ大統領(当時)の圧力に屈し、3回の「予防的利下げ」を行ったことは記憶に新しい。

チャート:1995年以降の利下げサイクル

・QTの停止は協議せず、ただしRRPファシリティの利用がゼロになるなど流動性に問題が発生した場合は停止か。

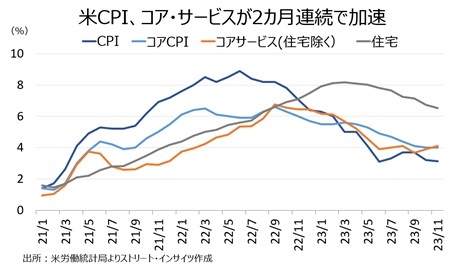

米11月消費者物価指数(CPI)のコアサービス(住宅を除く)が2カ月連続で加速し前年同月比4.1%となったほか、米11月雇用統計がUAWのスト終了の力を借りて改善するなかでも、2024年末に3回の利下げを示唆してきました。

チャート:米11月CPI、コアサービスは2カ月連続で上向き

しかも、中立金利を指す長期のFF金利見通しも、下方修正が目立ち、物価よりも労働市場や景気を重視し始めた様子が伺えます。パウエルFRB議長は「インフレは一時的」との認識を、バイデン大統領から再指名を受けた直後の2021年11月に撤回した通り、機を見るに敏な人物。米11月雇用統計では失業率が改善したとはいっても、支持基盤の非白人では改善せず、黒人男性に至っては2022年2月以来の水準へ悪化しており、政治の風に吹かれて方向性を変えてきたとしてもおかしくありません。

(カバー写真:Federalreserve/Flickr)

Comments

米11月雇用統計、黒人男性の失業率が22年2月以来の水準へ悪化 Next Post:

米12月雇用統計、NFPは好調もフルタイムが20年4月以来の落ち込み