Could QT Lead To QE4?

中国に振らされて、米株相場は再び調整入りしてしまいました。

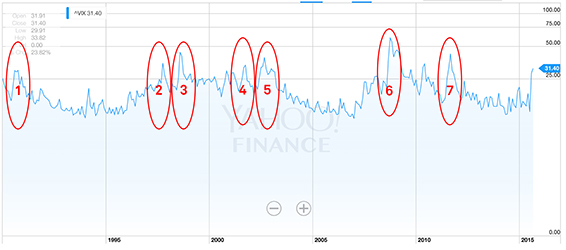

ボストン地区連銀のローゼングレン総裁の変わり身をみると、9月利上げの可能性が残っているように見えます。一方で、フィッシャー米連邦準備制度理事会(FRB)副議長が配慮を示したように金融市場のボラティリティが急上昇する局面で、Fedが利上げを強行できるのでしょうか?例えばVIX指数と米金融政策を比較すると、指数が30超えのタイミングでは緩和策に着手する傾向が高かった。

(出所:Yahoo! Financeを元にMy Big Apple NYが作成)

1)1990年9月〜11月 10月から利下げ開始

2)1997年10月 据え置き(引き締めバイアス)

3)1998年8月〜9月 アジア危機を背景に9月から利下げ開始

4)2001年10月 同時多発テロ事件を受け9月から利下げ

5)2002年9月 ITバブル後の利下げサイクル小休止を経て11月に再開

6)2008年10月 リーマン・ショックを受け12月にゼロ近辺金利政策に突入

7)2011年9月 オペレーション・ツイスト開始を発表

ちなみに、1日時点でVIX指数は前日比2.97(10.45%)上昇の31.40で引け。相場が急降下した1週間前の水準まで上振れしました。

現状、中国発の世界景気減速ひいては金融危機のリスクが高まりつつある。中国だけでなく、エマージング国動向も見逃せません。例えばエマージング債ファンドは8月26日週に42億ドル(約5040億円)の売り越しと、テーパー・タントラムまっただ中の2013年以来で最大を記録していました。株式市場も大荒れで、ブルームバーグが8月24日に報じたところ中国をはじめロシア、ブラジル、インドなどBRICsを中心に30ヵ国の株式市場が弱気相場あるいは調整相場入りを余儀なくされたものです。

国際通貨基金(IMF)の2014年4月時点の世界経済見通し(WEO)をひも解くと、世界経済成長に占めるエマージング国の割合は50.4%と1980年の30%を超え、存在感が大いに増してきています。こうした背景を元に、ブリッジウォーター率いるレイ・ダリオ氏は大胆に量的緩和第4弾(QE4)を予想。バロンズ誌も、マクロメイブンズのステファニー・ポンボイ氏の見解を盾にQE4の可能性を伝えていました。

一方で、ドイツ銀行は「QT=量的引き締め策」が世界の金融市場に衝撃を与えたと指摘。もちろんFedではありませんよ。中国の米国債売却こそ、Fedによるバランスシート縮小に匹敵すると指摘した上でその甚大なる影響を説きます。

中国版QTがFedの利上げを遅らせるだけでなく、QE4導入を決断させるのか。膨大な債務を抱え低金利環境こそ好ましい中国が、Fedの金融政策を牛耳るため市場をかく乱させたとの風評が出るのも致し方ありません。本当なら、三国志もビックリな「肉を切らせて骨を断つ」を地で行く戦略ですよね。

とはいえ、Fedが債券市場をはじめボラティリティに警告を発してきたのも事実。JPモルガンが説明するように、9月利上げの根拠もこれだけあります。あえてFed番のジョン・ヒルゼンラス記者ではなく、ウォールストリート・ジャーナル(WSJ)紙が9月利上げの観測気球を飛ばしたのも、実に興味深い。今後は中国当局や金融市場のほか4日発表の米8月雇用統計をはじめ9日発表の四半期サービス業調査(QSS)、15日発表の米8月小売売上高、16日発表の米8月消費者物価指数を見極める必要があるでしょう。

*文章表現に誤りがありましたので、お詫びして訂正いたします。

(カバー写真:Federalreserve/Flickr)

Comments

ダウをはじめ3指数は再び調整入り、中国とFedを両にらみ Next Post:

MBA住宅ローン申請件数指数、借換が押し上げ7週続伸