September FOMC Preview : To Raise Or No To Raise, That Is The Question.

運命の9月16−17日開催の米連邦公開市場委員会(FOMC)をめぐり、市場はこれまで様々な予想を交錯させてきました。

FF先物動向をみると、9月利上げ織り込み度は11日に23.1%まで低下。米9月ミシガン大学消費者信頼感指数・速報値の低下のほか米8月輸入物価指数や米7月卸売在庫を経て、米8月雇用統計後の34%から再び後退しています。

マーケットは9月利上げ見送りに賭ける一方で、エコノミストはどのような展開を予想しているのでしょうか?

▽JPモルガンのマイケル・フェローリ米主席エコノミスト(9月利上げ派)

決断は非常に際どいものとなるだろう。経済指標は正常化に着手する可能性を示すものの、マーケットの乱気流が決断を複雑にさせるに違いない。こうした環境で、Fedが利上げを開始する上で採りうる最良の方策は、(FF金利見通しの下方修正を含め)あくまで緩やかな利上げでリスクに対応していく姿勢を打ち出すことではないか。

足元で労働指標が統治目標を達成したあるいは達成間近である点は疑問の余地がない一方、インフレは目標値の「2%」をかい離した水準を保つ。2011年後半と2012年を振り返ると、現状は正反対にも原油高とドル安を背景にコアPCEは2%を超えていた。その半面、失業率は8%を上回っており労働市場のたるみがインフレを低下させると判断した様子が伺える。現状に当てはめれば、低推移するコアPCEは失業率が自然失業率に近づくに合わせ上昇すると考えられよう。

金融市場でボラティリティが高まっているが、Fedの利上げ前にこうなることは予想できた。(アジア通貨危機が発生した)1998年と比較されがちだが、イエレン体制と違って当時のグリーンスパンFRB議長体制でマクロプルデンシャル政策は存在せず、資産価格のボラティリティは信用市場を通じ直接影響が及んでいた。現状、金融機関は当時より健全で安全であり当時のような脅威は存在しないと言える。

▽モルガン・スタンレーのエレン・ゼントナー米主席エコノミスト(12月利上げ派)

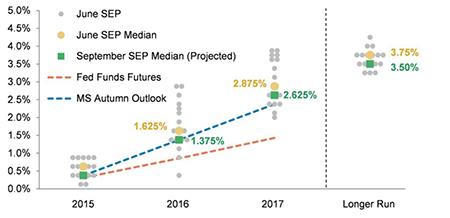

金融市場の混乱を踏まえ、Fedは9月FOMCで利上げを見送るだろう。FOMC声明文の景況判断では、海外から吹き付く向かい風に対し、米国内動向の力強さを盛り込むのではないか。FF金利見通しは、引き下げを予想。年内利上げを想定しつつ、インフレ見通しの下方修正とともに全体的な利下げ予想を引き下げてくると見込む。長期的なFF金利見通しも、下方修正するだろう。

FF金利見通しは、押し並べて下方修正を予想。

(出所:Morgan Stanley)

イエレンFRB議長の記者会見では、インフレが二大目標を下回る現状に言及し原油価格の安定に加え貿易加重平均ベースでドルがインフレに下方リスクを与えない水準まで回帰してくる必要性について示唆するのではないか。海外動向をめぐっては、インフレをはじめ見通しにどのような影響を与えるか見極める姿勢を打ち出すだろう。バランスの取れたアプローチを崩さず、経済指標次第で利上げする構えを表明する見通し。焦点は利上げ開始ではなく、利上げペースとあらためて強調してくるはずだ。

米株相場の下落は、見逃せない。当方の試算ではS&P500が10%下落した場合、国内総生産(GDP)が年間で0.5%ポイント押し下げられる。株式の資産効果が剥落すれば、設備投資や家計支出が縮小しかねない(ただ原油安が消費を喚起し、GDPを支えることも事実)。いずれにしても2013年9月のテーパリング見送りは、金融市場の波乱に対するFedの行動の見本と言える。9月利上げを見送るだけでなく、声明文では金融市場の引き締め効果に配慮した文言へ差し込むのではないか。

——直近で、メディアはモルガン・スタンレー寄りです。ウォールストリート・ジャーナル(WSJ)紙のFed番、ジョン・ヒルゼンラス記者は据え置き派の立場を採り、ブルームバーグも2011年以降に4ヵ国・地域の中央銀行(ECB、カナダ、オーストラリア、NZ)が通貨高、世界景気の減速に耐えきれず引き締め策から緩和策への転換を余儀なくされたと伝えます。

自然失業率の水準をめぐるFedのレポートでは、所得のうち労働が占める割合が1947〜2001年までの平均70%から、2011〜2014年は平均63%まで低下したと指摘。労働者の賃金交渉力の低下したと伝えていました。ベバリッジ曲線をみても、失業率が低下するものの欠員率は下がっていません。つまり失業率は構造問題(ベビーブーマー世代の引退など)を背景に改善していると受け止められ、労働市場は最大限の雇用をもたらす環境とは言い難い。このような調査結果が上がっているのならば、Fedが9月利上げに急ぐかは微妙な情勢。独アリアンツのモハメド・エラリアン首席経済アドバイザーとアリアンツ子会社PIMCOと袂を分かったジャナス・キャピタルのビル・グロス氏は、奇しくも意見を共にし「Fedは利上げのチャンスを逸した」と述べていました。メディアおよび2人の見解は果たして正しいのか、運命の日は刻々と近づいています。

(カバー写真:Federalreserve/Flickr)

Comments

米9月ミシガン大学消費者信頼感、株安・景気減速を背景に1年ぶりの低水準 Next Post:

米8月小売売上高は予想以下も、過去2ヵ月分は上方修正