Mortgage Applications Plunge Amid New Home Loan Rules.

全米抵当貸付銀行協会 (MBA)住宅ローン申請件数指数は、10月9日週に前週比27.6%の大幅低下を示した。前週の25.5%の上昇からマイナスに反転。リーマン・ショックの衝撃が冷めやらぬ2009年1月以来の低水準を迎えている。新規が前週の34.1%の低下と前週の上昇幅を完全に打ち消した。借換も22.5%と、前週の上昇をほぼ相殺している。

30年固定金利型の住宅ローン金利(平均)は3.99%と、前週に変わらず4%割れを維持した。2013年5月以来の低水準を示した1月30日週の 3.79%からは、上振れした水準を保つ。15年固定金利型(平均)は3.20%と、 前週の3.24%から低下。FHAのローン金利は3.82%となり、前週の3.80%を上回った。

申請全体に占める借換の割合は61.2%と、前週の57.4%から上昇。2009年6月以来の低水準となった7月3日週の48.0%から切り返した水準を維持し、足元で久々に60%台に乗せた。とはいえ、2013年5月以来の高水準となった1月16日週の73.9%からは大きく遠ざかったままだ。

MBAのマイク・フラントーニ主席エコノミストは、結果を受けて「10月3日から貸付真実法(TILA)と不動産決済手続き法(RESPA)を統合し、住宅ローンを組む上での開示法を変更した」点に着目。業務過程が著しく変化し、ローン手続きを大幅に後ろ倒しさせたため指数の反映が遅れたと説明している。

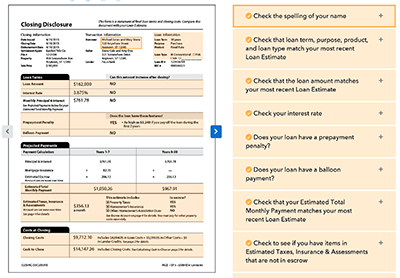

——フラントーニ氏のいうTILAとRESPAの統合は、消費者金融保護局(CFPB)がボルカー・ルールが定めた新規制を意味する。「借りる前に知ろう(Know Before You Owe)」と銘打ち、約5年の歳月をかけ成立した。消費者および住宅ローン貸手にとって重要な柱は、最終契約までのプロセス。サブプライム・ローン華やかなりし頃を含め、これまで借り手が1)金利負担を含む見積もり、2)将来的な契約内容の変更、3)貸手並びに第三者によるサービス料金、4)契約手数料の概算――など全ての内容を受け取って最終合意するまでの期間が非常に短かった。

バンク・オブ・アメリカの融資担当者いわく「24時間以内」というケースも聞かれ、数年後に金利が上昇する変動型金利の負担に耐え切れず住宅を投げ売りした悲劇が思い出されよう。今後は借り手に3営業日の猶予期間が与えられ、最終契約に至るか他のローンを採用するか決定が委ねられる。CFPBが提供する5ページのチェックリストを参考にし、消費者は自らが負担する住宅ローンへの理解を深めることが可能だ。その他、CFPBは3ページにわたるドキュメントを用意し、住宅ローンの比較も容易にし最適な住宅ローンの選択を支援する。

消費者にとっては住宅ローンの透明性を高め、サブプライム問題の悪夢を回避するメリットを与えよう。業者にとっては最終契約までの時間が長引くリスクに加え、時間と労力に見合わない場合もありそうだ。

(カバー写真:ML Spooky/Flickr)

Comments

米9月LMCIは横ばい、上昇トレンドにブレーキ Next Post:

米9月小売売上高で、年内利上げ観測が後退