How The BREXIT Could Affect Presidential Election And Fed Policy.

BREXITを決断したイギリス人、いわば欧州連合(EU)に離婚届けを提出したわけですね。

ざっとその理由を振り返ってみましょう。

1)英国に統治権を取り戻す

→英国で60%近くもの規制が欧州連合(EU)によって起草され、かつ司法面でも欧州司法裁判所の存在がある限りビールの値段からテロ容疑者の国外追放に至るまで干渉され、英国の裁量が失われていた。

2)負担金の割に小さな見返り

→2015年の分担金支払いは130億ポンドで、EUから英国向け支出は45億ポンド。結果、85億ポンドが流出超となり、1日2300万ポンドをEUに献上しているも同然。

3)移民問題

→EUからの移民流入に上限は設定されておらず、英国でのEUからの移民数は300万人と2004年から倍増。さらに最近では中東情勢の不安定化から、難民が流入中。

簡単に言ってしまえば英国、亭主関白で大して稼ぎの良くないEUという夫に経済面で支援し、連れ子まで受け入れたものの利点は少なく限界!といった妻の心境なのでしょう。経済自体も欧州中央銀行(ECB)がせっせと緩和策というカンフル剤を打たざるを得ない状況である一方、イングランド銀行(BOE)は早ければ8月公表のインフレ・レポートで利上げ示唆かとの予想が飛び出すほど、その差は歴然としています。

今後は辞任を発表したキャメロン英首相が最後のひと仕事として、脱退をめぐりEU理事会と交渉に入るのでしょう。その後、EU条約第50条に従って脱退を通告し、EUは粛々とプロセスをこなし、2年後に英国でEU関連の法律が効力を失う運びとなります。ただ脱退後の条件を決定する交渉はEUに続き加盟国と個別に行う必要があり、何年にも及ぶ非常に長い時間を擁すること必至。2017年は3月にオランダの議会選挙、4〜5月に仏大統領選挙、9〜10月に独議会選挙を控えるため、脱退をめぐり条件面でこうした国々が厳しい要求を突きつけるでしょう。BREXITのおかげで金融市場に大波乱が巻き起こった損害を考えれば、想定の範囲内ですよね。

さて、BREXITが与える米国への影響を考えてみましょう。

金融市場には、ボラティリティの波が直撃中。NY時間午前11時20分時点までで、ご覧の通りダウは寄り付き早々に一時538.72ドル安の17472.80ドルまでの急落を演じました。

皆さんが気になるのは、米大統領選へのインパクトですよね。数々の報道で共和党のトランプ候補に有利に働くと伝えられていたので、尚更です。

まずは、両者の反応を比較してみましょう。

クリントン候補は、クールに受け止め文頭に「英国民の選択を尊重する」と明記。

(出所:Hillary Clinton/Twitter)

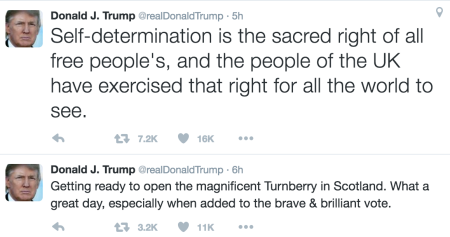

スコットランドのゴルフ・リゾートのリニューアル式典で訪英中のトランプ候補は、ほとばしる感情を露にした表現で通常運転。

(出所:Donald J. Trump/Twitter)

確かにBREXITは、事前の世論調査を覆しイギリス人が既存の体制を打破する選択を支持しました。クリントン候補のように企業からたっぷり選挙資金を受け取った政治家では米国の未来は明るくないとして、トランプ候補に白羽の矢を立てないとも限りません。現状で支持率に頭打ちを禁じ得ないものの、11月8日の本選まであと2ヵ月以上もあります。

一方で、BREXIT発の金融危機が仮に発生した場合、米国民が冷静な判断を下す可能性を残します。危機の状態で政治的経験ゼロの米大統領が誕生すればどうなるか、日本の皆様もよくご存知でしょう。また、共和党内で結束が進まずコンベンションの噂が流れウィスコンシン州のスコット・ウォーカー知事を担ぎ出すとの報道が出ているのも気掛かりです。2回の離婚と4回の債務不履行を経験し、米連邦債務のデフォルトすら厭わないスタンスのトランプ候補なら、こうしたピンチもチャンスに変えられるのでしょうか?

もうひとつ、米連邦公開市場委員会(FOMC)への影響も見逃せません。

安倍首相が増税先送りを決断した際に、「リーマン・ショック級の危機」への懸念を理由にしたように、FOMCも6月に追加利上げを回避した背景に「BREXIT」への不安を挙げていました。奇しくも、太平洋を隔てて安倍首相とイエレン米連邦準備制度理事会(FRB)議長率いるFOMCの読みが的中した格好です。

追加利上げを見送ったFed、年内2回の利上げ示唆が残った事情もあり、マーケットは9月利上げへ傾いていました。しかし、EU離脱が決定しただけに、FF先物動向が示す12月利上げ織り込み度は16.3%まで急低下し、年内据え置きの見方が台頭しています。それだけではありません。12月の利下げ織り込み度は11.9%へ上昇し、年内利下げ確率を7.2%織り込んできました。

英国民がBREXITを決断した翌日の24日、Fedは声明を公表し「世界の金融市場動向を緊密に注視していく」と表明。主要国とのスワップ協定に基づき、流動性供給の用意があると記しています。金融政策の示唆は当然ながら一切与えませんでしたが、イエレンFRB議長の議会証言では状況に応じて緩和策へ転じる可能性に言及していました。また6月FOMCでは年内1回を見込むFOMCメンバーが増加し、最近ではセントルイス連銀のブラード総裁がハト派への変身を遂げています。こうした動向を読み取るる限り、Fedはハト派スタンスへ傾斜していますよね。BREXITというまさかの事態に直面するなか、年内据え置き、場合によっては利下げというシナリオも念頭に入れて置いて損はないでしょう。

【追記】

24日の米国、欧州株式市場はご覧の惨憺たる結果に終わりました(写真はCNBCより)。

ダウは一目均衡表・雲の下限まで突っ込み、200日移動平均線がある17235ドルが迫ります。過去8番目の下げ幅を記録し、金融セクターは2011年以来で最大の下げとなりました。ナスダックの下落率が最大である点は、ドル高加速を背景にアップルやグーグルの親会社アルファベットをはじめテクノロジー株の為替差損が警戒されたことが一因です。

独、仏ともに英より激しい下落率で、EU存続への不透明感を表すかのようです。

グリーンスパン元FRB議長は「英国民投票の結果は氷山の一角」とし、スコットランドの独立運動再燃につながると指摘。フランスやオランダをはじめ右派勢力がEU離脱の国民投票に持ち込む懸念がくすぶりますから、波紋を広げていくのでしょう。またグリーンスパン氏、1987年のブラック・マンデーが自身にとって過去最悪の出来事と受け止めていたものの、BREXITこそ最も甚大な被害をもたらすイベントと話しています。サブプライム問題に端を発した金融危機を忘れたのか!と突っ込みたくなりますが・・。

BREXITで大儲けした人物こそ、ジョージ・ソロス氏(85歳)。英国民投票実施前の6月前半に相場に復帰し、BREXITに賭け金先物相場で大儲けしたと言われています。1992年のポンド危機を演出した10億ドルを荒稼ぎした男は、ここでもポンド・ショートのポジションを張った可能性が拭いきれません。事前にインタビューで、BREXITならポンドドルは1.46ドル付近から最大1.15ドルまで急落するとインタビューで答えていましたから。

そう言えば、今年は「変革」を表す丙申の年。今から240年前の丙申にあたる1776年には、アメリカが独立宣言を公布していました。そう思えば、2016年にイギリスがBREXITを決断したというのは、運命の皮肉を感じさせます。

(カバー写真:Mo Riza/Flickr)

Comments

米5月新築住宅販売件数、前月の大幅増から反動で減少 Next Post:

米5月耐久財受注、予想外に減少しQ2GDP予想下方修正す流す