Wall Street Still Expects Three Rate-Hike This Year.

米連邦公開市場委員会(FOMC)の声明文発表直前の恒例、CNBCが市場関係者を対象に実施するFedサーベイの結果をお伝えします。

ジェローム・パウエル氏がFRB議長として登場する初のFOMCで、市場関係者は利上げを100%予想するだけでなく、イエレンFRB前議長よりタカ派となる可能性をにらみます。とはいえ次回の利上げは6月を有力視しながら、2018年の利上げ回数見通しを前回に続き3回にとどめました。2019 年も前回と変わらず2回。それぞれ平均予想値では上向きを確認したものの、Fedによるタカ派のアクションを想定していません。税制改革法案成立後にも関わらず、2018年の成長率予想がS&P500見通しと共に下方修正され、2月の米株急落後に強気な見方が後退したことが見て取れます。

通商政策への不安も、経済と米株への強気度を後退させました。ゲイリー・コーン氏が国家経済会議(NEC)委員長が辞任し、レックス・ティラーソン氏が国務長官は解任され、その間にトランプ政権は鉄鋼・アルミに関税賦課を発表。中国に対しては、知的財産関税引き上げを実行に移すと囁かれ、通商政策での保護主義傾倒は火を見るよりも明らかです。こうした状況下、ウォール街は保護主義的な政策に警鐘を鳴らします。

注目の調査結果は、以下の通り。40名のエコノミストをはじめストラテジスト、マネー・マネージャーなどを対象に3月15~17日に実施し、前回は1月分を表し、それ以外は該当FOMC開催月に準じます。

1)今回のFOMCでの政策決定はどうなるか

・利上げ 100%>前回は5%

・据え置き 0%<前回は95%

・利下げ 0%=0%

2)次回の利上げ時期

・6月 83%>前回は3%

・9月 8%

・7月 5%

3)利上げ回数、予想平均

・2018年 3.45回、調査開始以来で最高>前回は3.21回

・2019年 2.48回、調査開始以来で最高>前回は2.39回

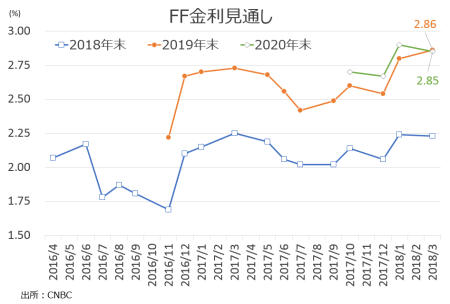

4)2018~2020年、それぞれの年末FF金利予想平均値

・2018年末 2.23%<前回は2.24%、2017年5月以来で最高

・2019年末 2.86%、調査開始以来で最高>前回は2.80%

・2020年末 2.85%<前回は2.90%、調査開始以来で最高

FF金利予想は、まちまちな結果に。

5)Fedの利上げ終了着地点、予想平均値

・3.21%、調査開始以来で2番目の高水準>前回は3.18%

6)今回の利上げサイクル終了時期、予想平均値

・2019年7~9月期、4回連続

7)トランプ政権の鉄鋼・アルミ関税賦課への見方

1位 広範に及ぶ輸入制限への政策シフト 53%

2位 政策のシフトか限定的な措置か判断するには時期尚早 35%

3位 限定的な一部産業向けの行動 13%

8)鉄鋼・アルミ関税賦課によって生じる影響

・雇用の伸び鈍化 48%

・影響なし 35%

・雇用増加 13%

・分からない 5%

9)主要貿易相手国との貿易戦争を懸念するか

・イエス 75%

・ノー 23%

・分からない 3%

10)仮に米国がNAFTA離脱を決定した場合の見方

・非常にネガティブ 48%

・ネガティブ 33%

・中立 15%

・ポジティブ 3%

・分からない 3%

・非常にポジティブ 0%

11)トランプ政権の通商政策への評価

・経済にネガティブ 63%>前回は55%

・経済への影響を判断する上で時期尚早 23%>21%

・経済に中立 13%>前回は8%

・経済にポジティブ 3%<16%

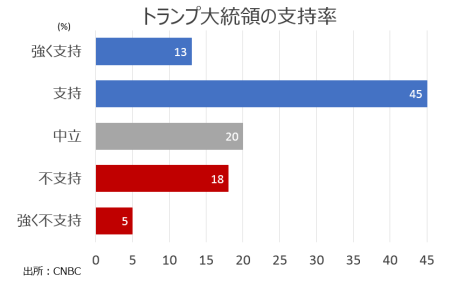

12)トランプ大統領への支持/不支持

・支持 45%

・中立 20%

・不支持 18%

・強く支持 13%

・強く不支持 5%

ウォール街でのトランプ支持は58%に対し不支持は23%と一般的な世論調査(支持率40%前後)とは一線を画した結果に。

13)米株市場の買い戻しへの評価

・健全な市場サイクルの一環、最悪期は脱した 60%

・米株に赤信号、一段安を予想 30%

・分からない 10%

14)米株急落後、市場への見方

・変わらない 73%

・以前より弱気になった 20%

・以前より強気になった 8%

・分からない 0%

15)FOMC参加者のタカ・ハト度(10点=タカ派、0点=ハト派)

・パウエルFRB議長 5.4(イエレンFRB前議長は3.2)

・クオールズFRB副議長 5.4

・ブレイナードFRB理事 3.5

・ダドリーNY連銀総裁 4.6

・メスター・クリーブランド連銀総裁(投票メンバー) 6.8

・ウィリアムズ・サンフランシスコ連銀総裁(投票メンバー) 5.2

・マリンクス・リッチモンド連銀総裁(注:2017年の暫定総裁であり誤ってリスト入り、リッチモンド連銀総裁にはバーキン氏が就任) 5.1

・ボスティック・アトランタ連銀総裁(投票メンバー) 4.7

・エスター・カンザスシティ連銀総裁 7.6

・ローゼングレン・ボストン連銀総裁 5.2

・ブラード・セントルイス連銀総裁 3.3

・エバンス・シカゴ連銀総裁 3.1

※Fedサーベイ結果にミネアポリス連銀総裁、ダラス連銀総裁、フィラデルフィア連銀総裁を含まず。

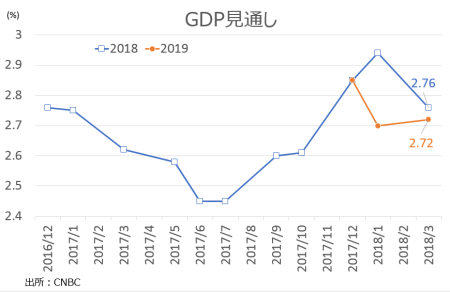

16)GDP見通し

・2018年 2.76%<前回は2.94%、調査開始以来で最高

・2019年 2.72%>前回は2.70%

税制改革法案の実現でも2018年は予想を下方修正、ただ2019年は上方修正という不思議。

17)CPI見通し

・2018年 2.32%、2017年6月以降で最高で変わらず=前回は2.32%

・2019年 2.41%>前回は2.38%、調査開始以来で最低

18)S&P500見通し

・2018年12月末 2,839<前回は2,937、調査開始以来で最高

・2019年12月末 2,928<前回は3,005、調査開始以来で最高

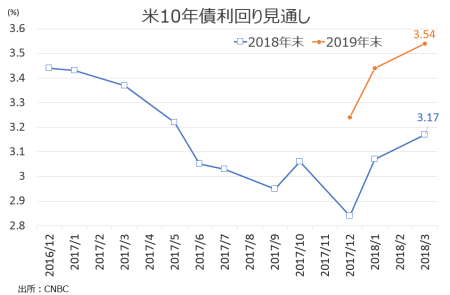

19)米10年債利回り

・2018年12月末 3.17%、2017年5月以来で最高>前回は3.07%

・2019年12月末 3.54%、調査開始以来で最高>前回は3.44%

米10年債利回り、金利上昇を背景に予想を引き上げ。

20)米国にとって最大の脅威は?

1位 インフレ、金利上昇、Fedによる金融政策の失敗 8%=前回は8%

2位 保護主義 7%>前回は4%

3位 その他 6%>前回は1%

※前回は1位がインフレ、金利上昇、地政学的リスク、Fedによる金融政策の失敗 8%

21)米国、1年以内の景気後退入りリスク

・14.3%>前回は13.7%、2011年8月以降で2番目の低水準

22)最大の関心事は?

・経済 41%<前回は49%

・株式 24%>前回は16%

・その他 24%=前回は24%

・債券 11%=前回は11%

・為替 0%=前回は0%

――トランプ政権の保護主義的な政策には63%が「米国経済にネガティブ」と判断する割に、トランプ大統領への支持率が比較的高いのは、減税効果がなせる技なのか。もともとウォール街は共和党支持が多く、筆者が出張でNYを訪問した2月もトランプ批判は特に聞かれず。保護主義へシフトはあくまで通商交渉を有利に進める上でのカード、と認識しているかのようです。

パウエルFRB議長をイエレンFRB前議長よりタカ派寄りと認識する根拠は、2月の議会証言でしょう。パウエル氏は2月の米株安や金利上昇に対し懸念を表明せず、「金融環境の引き締まりが経済や雇用、インフレなどの見通しを大きく圧迫する要因と認識していない」と発言しました。金利上昇は自然の成り行きで、資産価格も「高水準にある」と述べる程度。2015年8月の人民元実質切り下げショックを受け、利上げ開始を同年12月へ見送ったイエレン氏と一線を画す姿勢に、市場関係者は“イエレン氏よりタカ派寄り“の判を押したようです。当時はダドリーNY連銀総裁や、ウィリアムズSF連銀総裁も同様な発言を繰り返していたので、Fedの総意ということだったのでしょうが。

2018年の利上げ予想回数平均が3.45回(2.85%)、2019年が2.48回(2.86%)であり、利上げ終了時期予想は2019年7~9月期で変わりませんでした。しかし、FF金利の最終地点は3.21%です。この回答の違いは、あくまで平均値であり、且つ利上げサイクル終了時期の見方がばらついていることの証左かもしれません。

市場の注目は、2017年12月末のドットチャートからの変化に違いありません。2017年12月当時はフィッシャーFRB前副議長とクオールズFRB副議長の入れ替わり後に発生したハト派寄り予想の増加とタカ派予想の減少を受け、筆者はクオールズ氏をハト派寄りと認識していました。と言いますのもシカゴ連銀のエバンス総裁、ミネアポリス連銀のカシュカリ総裁、セントルイス連銀のブラード総裁、アトランタ連銀のボスティック総裁、そしてブレイナードFRB理事以外にハト派と受け止められたボストン連銀のローゼングレン総裁がタカ派寄りへ軸足を移したためです。しかし、1月早々に2回の利上げが「適切」と発言したフィラデルフィア連銀のハーカー総裁、あるいは他地区連銀総裁が見方を変えた可能性も拭えない。いずれにしても、今回のドットチャートでFOMC参加者がどれだけタカ派寄りへシフトするのか、あるいはしないのかが明らかになります。

(カバー写真:dflorian1980/Flickr)

Comments

クドローNEC委員長就任で、予想される経済政策とは? Next Post:

EUの逆襲?デジタル企業への課税強化案を発表