Household Debt Hits Another Record, Auto And Credit Card Delinquency Rates Up.

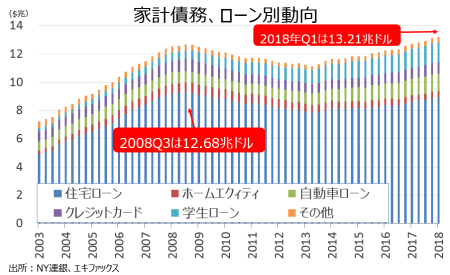

ニューヨーク地区連銀が発表した調査によると、1~3月期の全米家計債務残高は13兆2,100億ドルだった。今回は前期比630億ドル増加(0.5%増)し、5期連続で2008年7~9月期の12兆6,800億ドルを超え過去最高を更新。活発なデレバレッジ(=借入の返済)が収束した2013年4~6月期の11兆1500億ドルからは、18.5%上回る。

家計債務は、ホームエクイティ・ローン以外で全て増加。

住宅部門と非住宅部門の内訳は、以下の通り。

・住宅ローン→8兆9,390億ドル(前期比570億ドル増、前年比3,930億ドル増)

・ホームエクイティ→4,360億ドル(前期比40億ドル減と2期連続で減少、前年比240億ドル減)

・非住宅関連債務→3兆8,400億ドル(前期比200億ドル増、前年比2,000億ドル増)

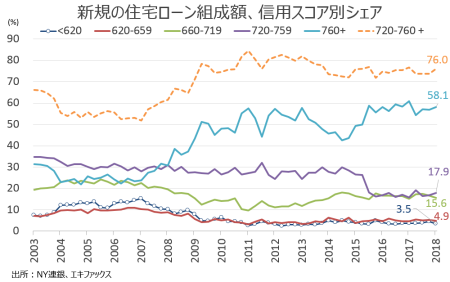

住宅ローン部門の8.94兆ドルは、2009年7~9月期以来の高水準となる。借換を含む新規住宅ローン組成額は4,280億ドルと、前期の4,520億ドルから伸びを縮小させ、2016年4~6月期以来の低水準だった。なお、第2弾の利上げ前に駆け込み需要に支えられた2016年末は6,170億ドル増加し、2007年7~9月期以来で最大を記録。一方で、テーパリング終了を意識した2014年4~6月期は2,860億ドルと、2000年以来で最低を記録していた。

住宅ローンの新規組成額のうち、76.0%が優良プライム層である720点以上だった。1年ぶりの高水準となる。2015年12月から6回の利上げを経て、金利上昇に合わせ低信用向けを低下させた格好だ。シニア銀行融資担当者調査では貸出基準で厳格化はみられなかったものの、実際にはサブプライム層を中心に低信用への融資を絞った可能性がある。住宅ローンの信用スコア中央値は761点となり、前期の755点を上回った。なお2003年以降で優良プライム層である720点以上の最高は2012年4~6月期の82.5%、最低は2007年1~3月期の51.8%となる。

住宅ローン組成額の信用スコア別シェアで、優良プライム層が上昇、逆に低信用層は低下しサブプライム層は2016年7~9月期以来の低水準。

90日以上の延滞率は住宅ローンで1.22%と前期の1.27%を下回り、2006年7~9月期以来の水準まで改善した。ホームエクイティも前期の1.67%から1.51%へ低下した。

住宅ローン組成額の伸びが縮小したように、大手銀の住宅ローン組成額も芳しくない。住宅ローン融資最大手の米銀ウェルズ・ファーゴは前年同期比2%減の430億ドルと4期連続で減少した。前期比では、19%減と2桁減少を示す。JPモルガン・チェースも前年比では19%減の182億ドルとなり、4期連続で前年比マイナスだった。前期比では25%減だった。

非住宅関連債務、主な内訳は以下の通り。

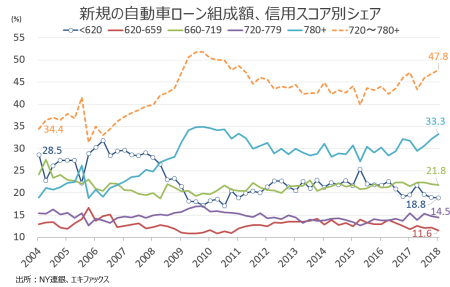

・自動車ローン→1兆2,290万ドル(前期比80億ドル増、前年比620億ドル増)

→ローン残高は28期連続で増加した結果、過去最高を塗り替えた。シニア銀行融資担当者調査では融資基準の厳格化を確認しなかったものの、自動車ローン組成額は1,310億ドルと前期の1,370億ドルに届かず、3年ぶりの低水準だった。

新規の自動車ローン組成のうち、信用スコア620点(低信用で返済能力が乏しいサブプライム層)以下の割合は18.8%と前期の18.9%を下回り、2010年10~12月期以来の低水準だった。平均信用スコアは708点と、前期の707点を超え7年ぶりの高いレベルに達した。なお2004年以降で最高は2006年4~6月期の31.8%、最低は2010年7~9月期の17.1%となる。

90日以上の延滞率は4.26%と、前期の4.05%を超え5年ぶりの高水準だった。

銀行の自動車ローン組成額は、シニア銀行融資担当者調査で融資基準が「幾分緩和」するなかで、まちまちだった。自動車ローン貸出残高で米銀1位のJPモルガンの自動車ローン組成額は、前年同期比5%減の84億ドルと6期ぶりに増加。前期比でも2%増だった。2015年3月にサブプライム層の融資に上限を設定した影響もあって、2位のウェルズ・ファーゴは前年同期比20%減の44億ドルと2016年4~6月期から前年比ベースで減少をたどり、少なくとも約5年半ぶりの低水準を示す。前期比では2%増加した。

自動車ローン、サブプライム層(620点以下)のシェアは2010年10~12月期以来で最低。

自動車以外の主なローン動向は、以下の通り。

・クレジットカード→8,150億ドル(前期比190億ドル増、前年比510億ドル増)

→ローン残高は、9年ぶりの水準へ拡大した前期の8,340億ドル以下だった。ただし90日以上の延滞率は8.01%と、前期の7.55%を超え、2015年7~9月期以来の水準へ上昇。過去最低を記録した2016年7〜9月期の7.08%が遠のいた。

・学生ローン→1兆4,100億ドル(前期比290億ドル増、前年比630億ドル増)

→ローン残高は、3期連続で過去最高を更新した。90日以上の延滞率は10.66%と前期の10.96%を下回り、2012年4~6月期以来の水準へ改善した。

家計債務全体での90日以上の支払い延滞率は3.11%と前期の3.12%を下回り、2007年7~9月期の低水準を遂げた。住宅ローンとホームエクイティ、学生ローンが低下を牽引した半面、自動車ローンとクレジットカード、その他は上昇した。残高全体に占める90日その他を含めた延滞そのものの割合は全体で4.6%となり、2006年10~12月期以来の低水準だった。

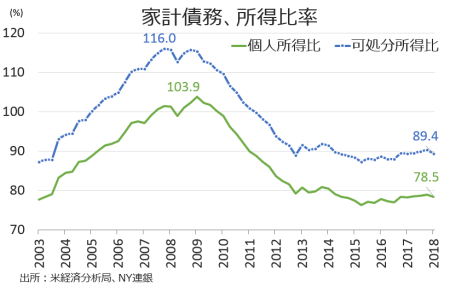

――家計債務は、5期連続で金融危機のさなかに記録した過去最高を更新しました。しかし家計債務の可処分所得比率は、依然として低い。家計のバランスシートは、引き続き健全と言えます。

家計債務のうち支払い延滞率は引き続き二極化の側面がみられ、住宅ローンや学生ローンなどが改善する半面、自動車ローンとクレジットカードで上昇しています。自動車ローンとクレジットカードの延滞率水準は危機的状況から程遠く、銀行のシニア融資担当者調査では融資の厳格化は、みられていません。しか今後は金利上昇、ガソリン価格の値上がり、物価の上昇が減税効果を打ち消すリスクが横たわり、延滞率にどのような影響を与えるか要注意です。

(カバー写真:Graeme Tozer/Flickr)

Comments

アメリカ人が気付かない、広い住宅の落とし穴 Next Post:

アメリカで買える、約3,000万円の住宅とは?