Fed Survey : Strong Growth Could Strengthen 4 Rate-Hike Possibility.

FOMC直前恒例、CNBCが市場関係者を対象に実施するFedサーベイの結果をお伝えします。

力強い米5月雇用統計後、ウォール街に楽観的ムードが高まっています。経済指標も良好な数字が並んだ結果、2018年と2019年の成長率見通しを上方修正。併せて、FF金利見通しも引き上げました。2018年の利上げ回数は、4回へじわり接近。トランプ大統領の通商政策はネガティブな見解が寄せられたとはいえ、成長押し下げ要因と判断していないようです。

欧州中央銀行(ECB)の政策見通しやイタリアのユーロ圏離脱の確率まで網羅した注目の調査結果は、以下の通り。38名のエコノミストをはじめストラテジスト、マネー・マネージャーなどを対象に6月7~9日に実施し、前回は4月実施分の5月FOMC前の内容を表し、それ以外は該当FOMC開催月に準じます。

1)今回のFOMCでの政策決定はどうなるか

・利上げ 100%>前回は11%

・据え置き 0%<前回は89%

・利下げ 0%=0%

2)次回の利上げ時期

・9月 81%

・12月 11%

3)利上げ回数、予想平均

・2018年 3.49回、調査開始以来で最高>前回は3.46回

・2019年 2.63回、調査開始以来で最高>前回は2.46回

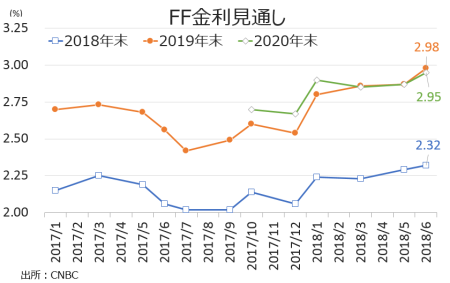

4)2018~2020年、それぞれの年末FF金利予想平均値(現在は1.5~1.75%)

・2018年末 2.32%、調査開始以来で最高>前回は2.29%

・2019年末 2.98%、調査開始以来で最高>前回は2.87%

・2020年末 2.95%、調査開始以来で最高>前回は2.87%

FF金利予想は、まちまちな結果に。

5)Fedの利上げ終了着地点、予想平均値

・3.29%、調査開始以来で2番目の高水準>前回は3.24%

6)今回の利上げサイクル終了時期、予想平均値

・2019年10~12月期>前回までは5回連続で2019年7~9月期

7)FOMCはFF金利を中立金利より引き上げ成長を減速させるか

・イエス 62%

・ノー 32%

・分からない 5%

8)トランプ大統領の政策に対する評価

・支持する 41%<前回は49%

・中立 24%>前回は19%

・強く支持する 14%>前回は8%

・支持しない 11%<前回は16%

・強く支持しない 11%>前回は8%

9)NAFTA離脱への見方

・ネガティブ 57%>前回は41%

・非常にネガティブ 27%<前回は49%

・中立 8%>前回は5%

・ポジティブ 5%>前回は0%

10)トランプ政権の通商政策に対する評価

・経済にネガティブ 60%>前回は58%

・判断するのは時期尚早 27%<前回は31%

・成長に中立的 8%=前回も8%

・成長にポジティブ 5%>前回は3%

11)鉄鋼・アルミ関税発動、報復措置などへの成長への影響

・成長減速 62%

・成長に影響なし 35%

・成長拡大 3%

・雇用減速 49%

・雇用に影響なし 46%

・雇用加速 5%

12)原油高の影響

・影響なし 64%

・成長鈍化 22%

・成長加速 11%

13)ECBの量的緩和終了時期

・12月 44%

・9月 12%

・10 9%

14)欧州の成長見通し

・潜在成長率を小幅に上回るペース 34%

・潜在成長のペース 31%

・潜在成長を小幅に下回るペース 26%

15)イタリアのユーロ圏離脱の確率

・20%の確率 27%

・10%の確率 24%

・30%の確率 22%

・0%の確率 14%

・40%の確率 8%

16)GDP見通し

・2018年 2.93%、調査開始以来で2番目の高水準>前回は2.82%

・2019年 2.80%、調査開始以来で2番目の高水準<前回は2.66%

2018年と2019年ともに、成長見通しを上方修正。。

17)CPI見通し

・2018年 2.45%=前回は2.45%、2017年3月以来で最高

・2019年 2.40%、調査開始以来で最低<前回は2.48%

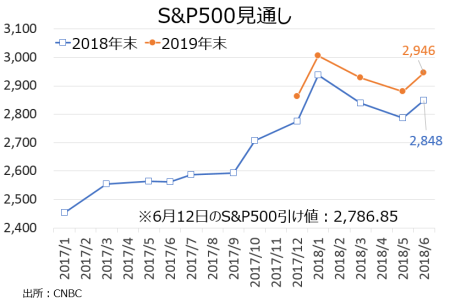

18)S&P500見通し

・2018年12月末 2,848、調査開始以来で2番目の高水準>前回は2,787

・2019年12月末 2,946、調査開始以来で2番目の高水準>前回は2,879

19)米10年債利回り

・2018年12月末 3.23%<前回は3.24%、2017年3月以来で最高

・2019年12月末 3.51%<前回は3.54%、調査開始以来で最高

20)失業率はどこまで低下するか

・2018年 3.74%

・2019年 3.64%

21)労働市場は逼迫している半面、賃上げが発生しない理由

・低賃金の若者と高賃金の中高年との世代交代 49%

・労働生産性の低迷 38%

・グローバル化に伴う競争激化 24%

・労働可能な人材が依然高水準 24%

・企業が賃上げできず 16%

・その他 8%

22)米国にとって最大の脅威は?

1位 労働市場での人材不足 8%>前回は枠外

2位 Fedの政策失敗 8%<前回は1%

3位 地政学的リスク 5%=前回は5%

3位 世界経済の減速 5%<前回は8%

※前回は1位が世界の景気減速、2位がトランプ大統領の気性、3位が保護主義、財政赤字、割高な株価

24)米国、1年以内の景気後退入りリスク

・13.8%、調査開始以来で4番目の低水準<前回は16.5

25)最大の関心事は?

・経済 50%=前回は50%

・その他 22%>前回は17%

・株式 14%<前回は17%

・債券 14%<前回は17%

・為替 0%=前回は0%

――見通しリスクの1位に労働市場での人材不足が圏外から急浮上しており、財政赤字や保護主義が懸念された前回から打って変わって明るいトーンに満ちた内容でしたね。利上げペース引き上げに伴い物価上昇が抑制されると判断したようで、インフレ見通しと米10年債利回りはそれぞれ前回から下方修正。Fedの政策の失敗を懸念する声が見通しリスクの上位に挙がったとはいえ、他に要因が思いつかなかったかのようです。

楽観的な割に、回答者から景気循環要因や保護主義的な通商政策を背景に2020年の景気後退リスクを指摘する声が相次ぎました。現状が“嵐の前の静けさ”なのかは別として、少なくとも家計は金融危機前の2005年のような債務過剰な状態にはありません。

(カバー写真:Wally Gobetz /Flickr)

Comments

世紀の米朝首脳会談、注目ポイントとランチ・メニュー Next Post:

G7首脳会合と米朝首脳会談の副産物は、米国の影響力低下?