The Fed Has Not Ruled Out A Rate Hike This Year.

遅ればせながら、3月19~20日開催の米連邦公開市場委員会(FOMC)議事要旨をおさらいしていきます。

3月FOMCでは、こちらでご説明した通り1)年内据え置き、2)資産圧縮を9月末に停止――の方針を明確化しました。その一方で、パウエルFRB議長以外であろう複数の参加者が年内利上げの可能性をにらんでいることが分かります。詳細は、以下の通り。

▽金融政策

・参加者全員は、据え置きが適切との見解で一致。労働市場は力強さを維持するものの、家計や企業の支出をはじめ足元の経済指標は年初の成長率が2018年10~12月期以下にとどまる可能性を示唆した。

・年初の鈍化にも関わらず、参加者は経済活動が拡大し続けると予想、労働市場は力強さを維持し、インフレは2%付近で推移している。

・複数の(several)参加者は、金融政策に対する「辛抱強い」アプローチにつき、経済見通しと見通し不確実性に従って見直す必要があると判断。

・数人の(a few)参加者は、金融政策の調整が適切と判断された場合、「辛抱強い」との文言が政策手段を限定させるべきではないと判断した。

・参加者の大半(majority of participants)は、経済見通しと経済見通しリスクの進展により、年内は金利を据え置く公算が大きいと予想した。複数の参加者は、現状の金利水準は長期的な中立水準に近いと判断。

・一部の参加者は、FF金利が経済指標に基づき上下双方に動きうると指摘。

・複数の(some)参加者は、経済が予想通りに進展し、長期的なトレンドを上回るようであれば、年内の利上げは適切と判断した。

・一部の参加者は、FF金利見通し・中央値に対し世間が誤解するリスクを懸念。同見通しが委員会の一致した見解、あるいは予め決まった政策の道筋と判断されかねないと指摘。

・ただし、一部の参加者は金融政策見通しの公表を重要な指標とみなす。

・FRB議長は、小委員会に経済・金利見通し(SEP)に含まれる情報を含め、コミュニケーション手段を改善する手段を検討するよう要請した。

▽経済動向、見通し

・参加者は前回に続き、持続的な経済活動、力強い労働市場、インフレ目標2%での対称的な推移などが数年先にわたって続くと見込む。

・前回に続き、2019年は2018年以下の成長となる一方、長期見通しを上回ると予想。2019年の成長率が前年を下回る背景として、参加者は海外経済の鈍化のほか、前回に続き財政刺激の減退を指摘。一部の参加者(a number of)は、上記を理由に2019年内及び向こう数年の経済成長を前回より小幅に下方修正した。

・複数の参加者は2018年12月以降、成長見通しを下方修正。背景として消費者並びに企業のセンチメント低下、海外成長見通しの引き下げ、金融環境の引き締めを挙げた。

・家計部門の支出につき、参加者は鈍化を指摘。弱い米12月小売売上高に反応したが、一部政府機関の閉鎖や金融市場のボラティリティ上昇などの一時的要因を挙げ、1月に小売売上高が回復したとの認識も示した。

・多くの参加者(many participants)は、力強い労働市場のほか、堅調な家計所得、金融市場の回復、健全な家計のバランスシート、消費者信頼感の上昇を受け、消費支出が今後数ヵ月の間に力強さを取り戻すと予想。

・企業の固定投資(設備投資)は、1~3月期に明白に鈍化したと指摘。企業業績の下方修正に表れるように、エネルギー価格の下落のほか、横ばい状態の資本財受注、輸出の減速と外需の鈍化、金融市場のボラティリティ、通商政策や政府の政策における不確実性が挙げられた。

・もっとも、多くの参加者は投資減速が後退しつつあると指摘、力強い採用意欲に加え企業信頼感の改善に加え、金利低下に伴う建設活動の改善が見込まれる。

・参加者は、労働市場が引き続き力強く、失業率は非常に低い水準にあり、労働参加率はさらに上昇し、一時解雇者数は低水準にあり、求人数は過去最高水準にあり、就労者数は堅調なペースにあると認識。2月の就労者数の鈍化は、一時的要因と判断。

・2~3人の参加者は、中期的に、就労者の伸びが経済成長が長期的水準に落ち着くにつれ、鈍化すると予想。

・数人の参加者は、抑制的なインフレと雇用拡大を受けて、労働市場の余剰が依然として存在すると判断した。

・インフレ見通しをめぐる協議で、参加者は市場ベースのインフレが1月FOMC以降、緩慢ながら上昇したと指摘。2~3人(a couple of)の参加者は、インフレ見通しにつき未だ低水準にあると判断(注:セントルイス連銀総裁、シカゴ連銀総裁、ミネアポリス連銀総裁の可能性、セントルイスとシカゴは今年の投票メンバー)。複数の参加者は、長期インフレ見通しは物価目標の2%を幾分下回って推移する公算で、インフレ目標達成を困難にさせるだろうと予想した。

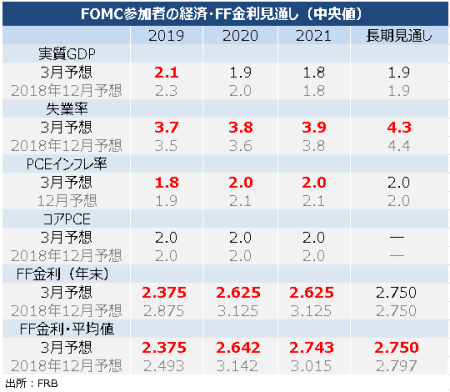

3月FOMCでの経済・金利見通し。

・参加者は、経済活動見通しへの一部のリスクについて言及した。数人は、BREXIT(ただし2~3人の参加者は、1月より負のリスクは低減したと判断)などの海外動向を挙げたほか、欧州や中国の景気減速、米国の家計や企業の支出減速継続、減税効果の大幅な低減などを挙げた。

・数人の参加者は米国の経済悪化を指摘、仮に実現すれば、企業の巨額債務をさらなる問題を引き起こしかねない。

・参加者は、家計や企業の支出における大幅な改善のほか、労働生産性のさらなる上昇などといった上方リスクも指摘。その他、平均時給の伸びにみられるような一段の賃上げがインフレを押し上げる可能性もある。

▽スタッフの経済見通し

・スタッフは、経済見通しを小幅に下方修正。この修正は、米国内と海外の経済成長によるもので、株価上昇や金利低下などによる効果は限定的だった。米株安と世界経済の減速を背景に経済見通しを小幅に下方修正。

・スタッフは、1~3月期の成長率を大幅に下方修正したが、4~6月期の回復を見込む。

・中期的に、スタッフは実質成長率が2019~20年の潜在成長率に近い水準になると予想、前回より幾分引き下げ、2021年には潜在成長率を下回ると見込む。

・スタッフは、労働参加率の見通しをわずかに上方修正したほか、潜在成長も引き上げた。成長率の下方修正と合わせ、稼働率は以前ほど逼迫していないことになる。

・スタッフは、失業率が年末に底打ちすると見込む(注:前回は2020年の底打ちを予想)。労働市場が引き続き逼迫するものの、雇用増加は失業率の低下ペースを鈍化させ、労働参加率も上昇する見通し。

・スタッフは、消費者物価指数を受けて物価見通しを下方修正。コアPCEは 2019年を通じ、前年比1.9%の上昇を見込み、中期的に2%で推移すると予想する(注:コアPCEは2019年に2%へ到達すると予想)。2019年のPCE自体は、向こう3年にわたり、エネルギー価格の下落を受けてコア下回って推移すると見込む(注:2021年にかけコアと同じく2%へ回帰すると予想)。

・スタッフは、引き続き成長率、失業率、物価へのリスクは過去20年間の平均に近いと予想。GDPと失業率のリスクは引き続き概して均衡とし、上方リスクは今回も減税のほか、労働市場、力強い消費者センチメントを挙げた。下方リスクは前回同様、通商政策や海外経済の動向による米経済の下押しのほか、経済指標の悪化を挙げる。

・物価のリスクは、引き続き均衡。物価は前回同様、経済が潜在成長から上振れする時は加速しかねないが、長期的見通しがスタッフ予想を下回るリスクによって相殺されている。また前回と同じく、海外経済の状況が悪化してドル高となれば、インフレ期待を抑えうる。

▽金融市場、海外動向

・参加者は、2018年後半の金融引き締め効果が巻き戻されたと判断。年初からのFedによるコミュニケーションが、金融動向の改善に役立った。

・参加者はまた、資産価格のバリュエーションが力強く改善したと指摘。

・米長期債の利回り低下についても協議した(注:3月22日に米10年債利回りと3ヵ月物Tビルの利回りが逆転)。複数の参加者は、イールドカーブが極めてフラット化し、逆イールドは過去に経済減速を示すものと指摘。ただし、非常に低いターム・プレミアムなどを受け、過去との相関性は低い可能性にも言及。

・一部の参加者は、非金融企業における社債発行高と高レバレッジの動向に対し、引き続き注視が正当化されると判断。

・SOMAの担当者によれば、前回のFOMC以降、米国では①株高、②信用スプレッド縮小――の展開を迎えた。市場参加者はこれらの動向について、Fedの利上げに辛抱強くなった姿勢や、柔軟なバランスシート政策へのシフトなどを指摘。

・欧州では、3月に欧州中央銀行(ECB)が今年半ば以降の利上げ姿勢から年末まで据え置きに転じたほか、的を絞った長期リファイナンス・オペの再開が発表された。しかし、ユーロ圏の金利低下、株安(特に銀行株)で反応。これは、ECBの成長見通し下方修正に対し、十分な措置と判断されなかったため。

・中国では、財政刺激と緩和寄りな金融政策を実施。中国の信用の伸びは2018年以降の縮小トレンドから小幅ながら回復した。上海総合は年初から大幅高の展開、財政刺激や金融緩和策のほか、通商交渉の進展が効いたとみられる。

・BREXITは引き続き、市場の不確実性の根源に。ポンド・ドルのリスクリバーサルは、対ドルでのポンド安ヘッジの需要が高まった。

・実効FF金利は、超過準備預金の金利に沿い、非常に安定的に推移した。

・スタッフは、投資家のリスク資産の選好度が改善したと認識、市場参加者は、緩和的な金融政策のコミュニケーションと米中通商協議への楽観的な見方を理由に挙げた。

・スタッフは、株式指数が広範にわたって著しく上昇し、社債スプレッドは縮小し、株価のボラティリティは低下した。

・スタッフは、企業と家計の金融環境が小幅に改善し、概して経済活動を支援する水準にある。

・スタッフは、名目の米国債利回りが広範にわたって小幅に低下し、背景として米欧など世界的に緩和的な中銀のコミュニケーションに加え、低インフレを挙げた。

・VIX指数は低下、年初来で最低を更新し、投資適格級と投機的各級の債券利回りは縮小をたどった。

・商業不動産(CRE)セクターの金融環境は概して緩和的で、商業不動産担保証券(CMBS)のスプレッドは縮小し、BBB格付けのスプレッドは2018年11月以来の水準まで回復。非背政府機関CMBSの発行高や、銀行によるCRE部門の貸出は、1月の鈍化を経て、ともに力強い伸びを遂げた。

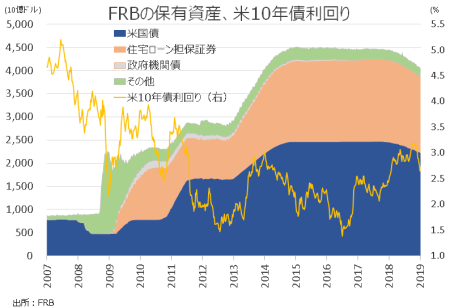

▽保有資産の圧縮

・FOMC参加者は、1月のFOMCで決断したように準備金を潤沢に推移する方針に沿って9月末に資産圧縮を停止することにより、保有資産に関する道筋の不確実性が減退すると判断。

・委員会は、資産圧縮ペースを9月末までに段階的に縮小させる長所と短所を協議。段階的な縮小は、保有資産を円滑かつ予想可能な範囲内で調整するFedの敢行に沿い、かつ資産圧縮停止に伴う市場のボラティリティ上昇リスクを低減させる。

・参加者は、政府機関債やMBSの償還元本を米国債に再投資することを支持する。多くの参加者は、連邦準備制度公開市場勘定(SOMA)ポートフォリオの別の構成をめぐる長所と短所も議論した。参加者は、今後の会合で構成する資産について一段の協議を深めていく。

・参加者は、資産圧縮の停止後、非準備金の負債のトレンドに沿って減少する準備金の適正水準について協議した。一部(several)の参加者は、準備金が効率的かつ効果的な水準を下回って減少する懸念から、資産圧縮停止後、比較的早々に米国債取得によって準備金の平均水準を引き上げる手法を選好した。そのほか複数の(some)参加者は、準備金の需要を図る上で、長い時間をかけて準備金の平均水準が減少することを望んだ。またこうした考えの参加者は、準備金が徐々に減少することでマネーマーケットでのボラティリティ上昇を引き起こすリスクは低く、必要な水準の資産を保有するとのこれまでのFedの姿勢に合致すると指摘した。

・参加者は、Fedの負債の需要に沿った最終的な証券買入再開は、通常のオペの範囲内で行われ、金融政策の姿勢変化を示すものではないとする。

・複数の参加者は将来の会合で、準備金の需要を減退させる上での、及び金利を制御する上での手段について、潜在的な利点とコストを協議すべきとした。

・スタッフは9月末に資産の圧縮を停止させ、同時点までに米国債の償還元本を減額させる方針について言及。

・9月末までに米国債の償還元本を減額させることは、直近のバランスシート政策変更と合致し、準備金を長期的な水準に移行させることを支援する。

・また、FOMCが保有資産の正常化に柔軟性をもち、保有資産の正常化がFedの金融政策目標に沿っていることを示す。

・しかし、米国債の償還を9月にかけ現状のペースで行えば、コミュニケーションは単純化し、準備金を長期的水準に移行させる期間を幾分短期化させうる。

・長期的な準備金の水準と規模は、長期的な需要によって最終的に決定される。

・スタッフは、保有資産の圧縮停止後の政府機関債(エージェンシー債)と住宅ローン担保証券(MBS)の元本再投資について言及。双方の償還元本は上限を月当たり200億ドルとして流通市場で同等の年限の米国債に再投資され、それを上回る部分は政府機関債とMBSに再投資される。これら上限の設定により、繰り上げ返済が加速した場合の政府機関債並びにMBSの保有残高ペースの減少を抑制できる。スタッフは2019年以降、政府機関債とMBSの償還元本が上限に到達する可能性は低いとみている。

Fedの保有資産の推移。

――3月FOMC議事要旨によれば、参加者は保有資産の圧縮停止の手段のほか、低インフレ環境などに議論を割いていたことが分かります。その裏で、声明文にある「(利上げに)辛抱強くなれる」との文言を取り上げ、経済見通し次第では利上げ余地を残しました。2018年の金融安定報告で登場した社債市場へのリスクも「一部の参加者」の声として挙げられています。このまま年内据え置きの展開を迎えるかどうかは、賃上げやインフレの動向に加え、信用市場特に高利回り債市場が握っているのではないでしょうか。振り返れば、金融市場に嵐が吹きつけた2018年12月に利上げを行いましたが、当時は金融安定報告がリリースされて間もなくでした。Fedが今年半ば頃に、利上げ姿勢へ反転するリスクは、ないと言い切れません。

(カバー写真:Federalreserve/Flickr)

Comments

米3月雇用統計・NFPは改善、ゴルディロックス経済継続を示唆 Next Post:

米4月雇用統計:失業率は約50年ぶりの低水準、生産労働者の賃金は加速