FOMC Minutes Shows Participants Agreed The Balance Sheet Expansion.

9月17〜18日開催の米連邦公開市場委員会(FOMC)議事要旨が10月9日、公表されました。同会合では7月に続き、利下げを決定。パウエル米連邦準備制度理事会(FRB)議長が政策決定につき、会合後の記者会見で7月に使用した「サイクル半ばの政策調整」に言及しなかったように、FOMC議事要旨でも前回みられた「修正(recalibration)」は盛り込まれず。あくまで「長きにわたり、名目金利が実効下限(effetcive lower bound、景気後退時などでの政策金利引き下げ余地)で推移する可能性を未然に防ぐ」とされた。経済見通しについては、7月より「下方リスクが強まった」との認識を表明。貿易摩擦と世界経済の減速を挙げ、貿易における緊張との文言は12回登場、前回の8回を上回った。そのほか、短期金利の上昇については、特に時間を割いて議論した様子を示さなかった半面、10月11日の資産買入拡大への布石を打っていた。詳細は、以下の通り。

▽金融政策

・参加者は、下方リスクが前回7月FOMC時点より強まったと認識した。貿易をめぐる不確実性が高まり、経済の見通しは脆弱となり、地政学的リスクも悪化したという。こうした動向を受け、リスク管理の観点から幾分緩和寄りな政策を採用した。さらに、複数(a number of)の参加者は、均衡実質金利などを踏まえ適切な政策姿勢に沿うと判断した。

・数人(a few)の参加者は、金利が実効下限にない場面で適切な緩和策を講じれば、長きにわたって金利を実効下限で推移させる可能性を未然に防ぐとみなした。

・多く(many)の参加者は、インフレあるいはインフレ見通しが25bpの利下げを正当化させると指摘した。

・一部の(several)の参加者は、据え置きを支持。こうした参加者は、経済の基本シナリオが前回からさほど変化しておらず、適切な緩和策が講じられており、経済と経済見通しは利下げを正当化しないと判断。彼らは不確実性を認識するものの、経済見通しに不確実性が反映されていると判断。政策変更を行う場合は、経済指標が正当化する場合に限るべきとも主張。また、追加利下げは金融不均衡を過剰にさせるとの懸念を示した。

・2~3人は50bpの利下げを主張、経済減速リスクを減退させ、足元の重要な(貿易摩擦などへの)進展具合に適切と判断した。

・今後の金融政策につき、参加者は規定路線にないとの見解で一致。経済指標と経済見通し次第とした。

▽経済動向、見通し

・参加者は、労働市場が力強さを維持し、経済活動はゆるやかに拡大しているとの認識で一致した。

・参加者は、経済見通しを7月以降、ほぼ変更せず。

・参加者は概して経済見通しの基本シナリオを前向き(positive)に捉え、インフレは7月時点とほぼ変わらずと判断する。しかし、ほとんどの参加者は、7月時点より経済見通しが金融政策に緩和寄りの道筋を与えるとの認識を示した。

・参加者は概して、貿易摩擦や地政学的リスク、世界経済動向から派生する負の効果に絡むリスクに一段と懸念を寄せた。

・物価の上昇圧力は引き続き抑制的と判断。

・多くの参加者は、実質GDP成長率が下半期に潜在成長率程度に鈍化すると予想。

・参加者は個人消費が力強く拡大するとの認識で一致し、一部の参加者は金利低下を手掛かりに住宅市場が回復し始めたと指摘した。

・一部の参加者は、企業見通しに不確実性があると言及、設備投資が弱いままであれば、結果的に雇用が鈍化し、所得と消費の伸びを抑制すると見込む。

・参加者は概して、7月より経済見通しに下方リスクが強まったと判断した。

・2~3人の参加者は、修正された経済指標を取り上げ、以前想定していたより力強さが失われた可能性があると指摘。

・軟調な設備投資や製造業活動、輸出動向が採用決定に影響を及ぼすリスクを指摘、家計所得や支出を下押しするリスクがあるとしたが、こうした見方は基本シナリオに含まれていないという。2~3人の参加者は、政策の道筋が適切な方向を示し、減速を未然に防ぐとの見地から基本シナリオに盛り込なかったと説明した。

・足元でインフレが底堅さを示しつつあるが。世界経済が鈍化する過程で成長に下方リスクがあると認識し、複数の参加者はインフレ見通しに下方リスクがあると指摘。特に貿易摩擦や、海外動向から派生不確実性が派生しているという。

・参加者は引き続き、合意なき英国のEU離脱の可能性が極めて高いと捉えるほか、香港や中東において地政学的リスクが高まったと認識した。

・参加者はインフレがいずれ委員会の中期的な目標である2%に到達すると予想、ただし、多くの参加者は市場ベースと調査ベースのインフレ見通しが過去最低水準にあるとの見方を寄せた。

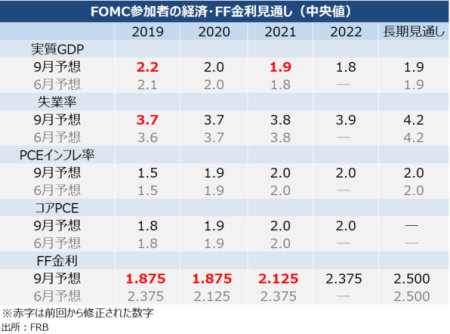

前回9月FOMCでのSEP。

(作成:My Big Apple NY)

▽スタッフの経済見通し

・スタッフは、経済見通しを概して変更せず。下半期の実質GDP成長率は上半期より鈍化する見通しで、軟調な企業支出と政府支出の鈍化が背景(前回と変わらず)。

・中期的な成長見通しは前回からやや下方修正したが、これはドル高と弱い世界経済動向が金利低下の効果を相殺すると想定されるため(前回:株高と金利低下により、小幅に力強さを増すとみられる)。

・2019~20年の実質GDP成長率はスタッフが試算する潜在成長率を上回って推移する見通しで、2021~22年にかけ潜在成長率を小幅に下回る水準へ鈍化するだろう(注:2022年まで潜在成長以下となる見通し)。

・失業率は、2022年まで概して横ばいとなる見通し(注:前回は2021年)。長期的に自然失業率と見なす水準を下回るだろう(注:前回と変わらず)。

・インフレ見通しを幾分下方修正、エネルギー価格と食品の価格を反映したため。コアPCE見通しを小幅に引き下げた。インフレはコアPCEと合わせ、2020年に小幅に上昇する見通しだが、2022年まで目標値の2%割れでの推移が続く見通し。(注:前回と概して変更せず)。

・スタッフは、引き続き成長率、失業率、物価への不確実性は過去20年間の平均に近いと予想する(注:前回と変わらず)。

・さらに、スタッフは成長見通しに下方リスクがあると判断、失業率は上方リスクがあると見込む(注:前回と変わらず、ただし「不確実性が高まった」とする文言は削除)。経済成長を評価する上で重要な材料は国際的な貿易における緊張や世界経済動向で、米経済を著しく下押しするリスクが改善する可能性より強い。さらに軟調な企業支出や製造業活動がスタッフ予想より成長を鈍化させる場合もありうる(注:前回と変わらず)

・成長見通しに合わせ、インフレ見通しも下方リスクに傾いた(注:前回と変わらず)

▽金融政策戦略、手段、コミュニケーションに関わる再検証

・委員会の参加者は前回に続き、金融政策戦略及び手段、コミュニケーションに関する協議を行った(2018年11月に方針を発表、2019年6月7日に同タイトルでのカンファレンスを開催)。

・スタッフが用意した資料では、FF金利が実効下限にある場合、将来の景気後退局面で政策手段が限定的になると分析。FOMC参加者も概して同様の見解を示した。

・また、物価低迷期での”埋め合わせ(make up)手段について、平均インフレ目標や物価水準目標を軸に協議。ただ、複数の参加者は新たな政策当局者に過去の当局者が決定した物価目標を強いるとして問題視した。一部の参加者は、こうした“埋め合わせ策”は柔軟性に乏しいと指摘した。

・多くの参加者は概して現状の政策を支持し、複数の参加者は景気減速局面でフォワード・ガイダンス、保有資産の拡大などを前倒しする公算が大きいと判断した。

・参加者は、2012年1月に公表した“長期的な金融政策戦略における声明”について協議。7月のFOMCと同様に、名目金利が実効下限にある場合の金融政策やインフレ期待の役割など議論された。

・金融政策戦略、手段、コミュニケーションにかかわる議論は、今後も継続していく。

▽短期金利の上昇について

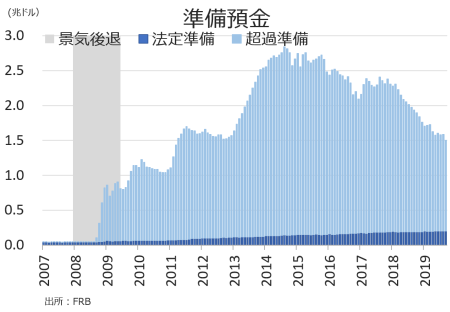

・参加者は、ここ数日間のマネーマーケット市場の動向を受けて、金融政策を効率よくかつ効果的に実施する上で、委員会が選んだ潤沢な準備預金制度に基づき、十分なサポートを与える準備預金の適切な水準を協議することで一致した。

・参加者は、金融政策を適切に実行するために必要な準備預金を維持する上で、保有資産拡大をめぐるどのような委員会の決定も支持する。

▽金融市場、海外動向

・参加者は長期金利のボラティリティが上昇し大きく低下したと指摘、米国債への資金流入が流入した背景として、世界経済の減速と貿易摩擦の悪化を受けて、安全資産としての買いが強まったと捉えた。

・複数の参加者は、逆イールドが発生し続けている点につき懸念材料と言及。

・一部の参加者は金融安定への懸念を寄せ、スプレッドの縮小により自社株買いを狙った社債発行の増加や、商業不動産融資の拡大を招くと指摘。

・もっとも、一部の参加者は金融システムに対し引き続き耐性を備えているようだと言及

・SOMAの担当者によれば、米中間の貿易摩擦や世界経済見通しを受けて、金融市場のボラティリティが高まった。7月FOMC以降、米国債利回りは急低下、ただしS&P500と社債スプレッドは、前半の下落・スプレッド拡大分を後半に取り戻した。

・マネーマーケット市場は安定的で、超過準備金利の引き下げが短期金利市場に浸透したとみられる。ただし、9月17~18日開催のFOMC直前に短期金利が急騰、企業の四半期法人税支払いが影響したほか、貸し手がレポ取引での資金提供に消極的だったことが影響した。さらに、複数の銀行がレポでの資金供給より準備金の積み増しに動き、マネーマーケットファンドも潜在的な資金流出に備え流動性を抑えた。

・スタッフは、米政権が第4弾の対中追加関税措置を講じたために貿易摩擦をはじめ、世界成長見通し、中銀の緩和策が金融市場動向を左右したと認識。金融市場のボラティリティ上昇につながり、世界的に株安・債券高・ドル高の展開に。また、米中間の貿易問題が米国の金融政策見通しに影響を及ぼしたという。

・金融市場のボラティリティ上昇の割に、米国の短期金利市場は、FOMCが開催された9月17日まで落ち着いた推移に終始した。

・非金融企業の資金調達環境は引き続き緩和的。8月に社債発行高が増加したが、投機的級は前年比で幾分抑えられた(レバレッジドローンについては言及せず)。

――今回、下方リスクをめぐる懸念が強まっており、FOMCの指導部(議長、副議長、理事、NY連銀総裁)を中心に年内の追加利下げを見込んだ様子が伺えます。また、短期金利の上昇をめぐりそれほど議論を重ねた様子は見せなかったものの、保有資産拡大に関し参加者がいずれの決定についても支持を表明した通り、NY地区連銀は11日に突如、資産買入拡大を決定したとの声明を公表しました。詳細は、以下の通り。

1)10月15日から、保有資産の拡大へ

2)少なくとも2020年4~6月まで

3)準備預金を2019年9月の水準あるいはそれを上回る水準持を目指す

4)購入対象は米国財務省短期証券(Tビル、1年以下)で、11月半ばまでは毎月600億ドル

5)レポ取引を2020年1月まで実施、1日当たり最低750億ドル、タームレポは週に2回、最低350億ドル

6)量的緩和ではない

既にパウエルFRB議長が8日、資産買入の再拡大に向け宣言したように、10月30~31日の米連邦公開市場委員会(FOMC)を待たずに決定を下した格好です。FOMC議事要旨で、参加者の了解を得ていたためでしょう。

Fedは2017年10月以降、保有資産の圧縮に踏み切り、その結果、民間銀行による余剰資金の預け先である準備預金が減少、短期金融市場の資金不足を招き、9月16日以降は1)国債の入札、2)四半期末の法人税支払い――などを背景に17日には翌日物金利が10%超へ急騰していました。FRBのオペ担当であるNY地区連銀は、資金需要のひっ迫を解消すべく、9月17日から金融危機以来のレポ取引を実施。その後も継続的に資金供給を行なっていました。今回の決定により、NY地区連銀を通じFRBが市場に資金を供給するため金利急騰を防ぐことが可能となる見通しです。FOMC議事要旨で時間を割いて協議していないようにみえましたが、参加者の間で早急な対応が必要との認識が一致していた証左でしょう。

(カバー写真:Federalreserve/Flickr)

Comments

米8月求人数は3ヵ月連続で減少、採用数や自発離職者数も鈍化 Next Post:

米9月小売売上高は7ヵ月ぶり減少、GMのストライキが一因か