Consumer Prices Hit Highest Since 1981, Fed Could Make A Move On A Historic 100bp Rate Hike.

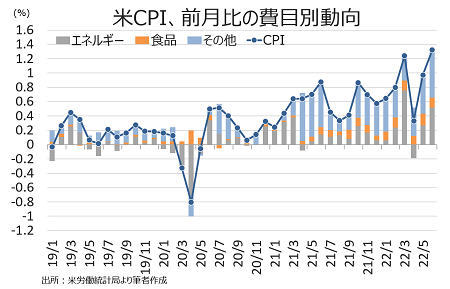

米6月消費者物価指数(CPI)は前月比1.3%上昇し、市場予想の1.1%を上回った。前月の1.0%を超え、2005年9月以来の伸びとなった。2020年6月以降、25ヵ月連続で上昇した。原油価格が120ドル台へ高騰した結果、エネルギーが上昇に反転。また、ロシアとウクライナの輸出比率が高い小麦など供給制約の深刻化を受け、食品インフレも加速した。その他、中古車が再び上昇したほか、帰属家賃が物価を押し上げ。半面、航空運賃や宿泊など経済活動の再開で押し上げられた費目は、季節要因で前月比でマイナスに転じた。

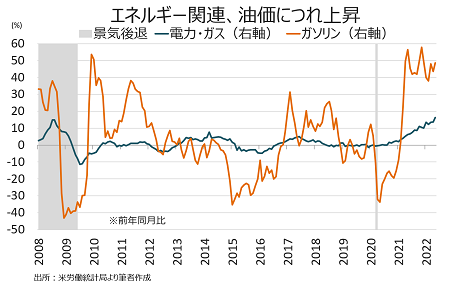

内訳を前月比でみると、エネルギー(全体の7.3%を占める)が7.5%上昇し、前月の3.9%に続き2ヵ月連続で上昇した。ガソリンに至っては同11.2%上昇し、前月の4.1%に続き上振れしただけでなく2020年6月以来の高い伸びに並んだ。なお、全米自動車協会(AAA)によると、米国のガソリン小売価格は油価につれ再び上昇、6月13日には5ドルに乗せた。全米50州(ワシントンD.C.を入れれば51)のうち、5ドル超えはカリフォルニア州(6.42ドル)を筆頭に23州を数えたが、足元は上昇が一服し7月13日は4.631ドルへ下落した。その他のエネルギーでは、電力など公益が3.5%上昇し、前月の3.0%を上回った。電力が1.7%と前月の1.3%を上回ったほか、ガスが8.2%と前月の8.0%を超え2005年10月以来の伸びを記録した。

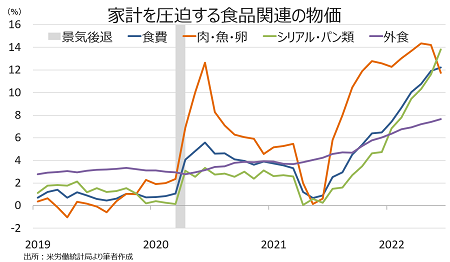

エネルギー以外では食品(全体の13.4%を占める)が前月比1.0%上昇、前月の1.2%を下回ったがコロナ禍で経済活動が停止した20年4月(1.4%)に近い水準を続けた。詳細をみると、食費が同1.0%上昇し、前月の1.4%を下回ったが高止まり。ウクライナ情勢緊迫化が続くなかシリアル・パンは同2.1%上昇、前月の1.5%から再加速し2020年4月(2.8%)以来の高い伸びだった。外食は同0.9%と前月の0.4%を超え1981年3月以来の伸びとなった。肉類・卵・魚のみ0.4%下落し、前月の1.1%を下回り2020年9月以来のマイナスとなった。なお、肉類の高騰を背景にバイデン政権は1月3日、寡占状態の食肉加工業者の間で競争を推進すべく、独立業者を支援するため10億ドル投じると発表した。

CPIコアは前月比0.7%上昇し、市場予想と前月の0.6%を上回った。なお、21年6月は同0.9%と1982年6月以来の伸びへ加速していた。

チャート:CPIの費目別寄与、前月比はガソリンなどエネルギーが押し下げたものの食品とその他が上昇に寄与

食品とエネルギー以外をみると、自動車メンテナンス/修繕が1974年9月以来の伸びへ加速したほか、自動車保険や中古車など自動車関連が目立った。自動車関連ニュースのオートモーティブ・フリートによれば、供給不足に加え、技術者不足に伴う賃金上昇などがコストとして跳ね返ってきたとみられる。また、住宅価格の上昇や在庫不足を受け、帰属家賃や家賃の伸びが加速した。熱波や中国のロックダウンが影響したのか、服飾も力強い伸びを維持。一方で、は季節的要因(春先に値上がりし、夏にかけて鈍化)を受けて、航空運賃や宿泊は直近の上振れから一転して下落した。エネルギー関連と食品・飲料以外で主要な項目の前月比は、以下の通り。

(上昇費目)

・自動車メンテナンス/修繕 2.0%の上昇、3ヵ月連続で上昇し1974年9月以来の高い伸び>前月は0.5%の上昇

・自動車保険 1.9%の上昇、6ヵ月連続でプラスとなり20年7月以来の高い伸び>前月は0.5%の上昇

・中古車 1.6%の上昇、2ヵ月連続でプラス<1.8%の上昇

・家賃 0.8%の上昇、プラスのトレンドと1986年4月以来の高い伸びを維持>前月は0.6%上昇

・服飾 0.8%の上昇、過去9ヵ月間で8回目の上昇>前月は0.7%の上昇

・新車 0.7%の上昇、5ヵ月連続でプラス<前月は1.0%の上昇

・帰属家賃 0.7%の上昇、上昇トレンドを維持し1990年8月以来の高い伸びに並ぶ>前月は0.6%の上昇

・医療サービス 0.7%の上昇、12ヵ月連続でプラスで19年10月(0.8%)以来の高い伸び>前月は0.4%の上昇

・住宅 0.6%の上昇、上昇トレンドを維持=前月は0.6%の上昇

・娯楽 0.3%の上昇、6ヵ月連続で上昇大<前月は0.4%

・教育 0.2%の上昇、3ヵ月連続で上昇=前月は0.2%の上昇

(横ばい、下落項目)

・航空運賃 1.8%の下落、8ヵ月ぶりのマイナス<前月は12.6%の上昇

・宿泊 2.8%の下落、5ヵ月ぶりのマイナス<0.9%の上昇

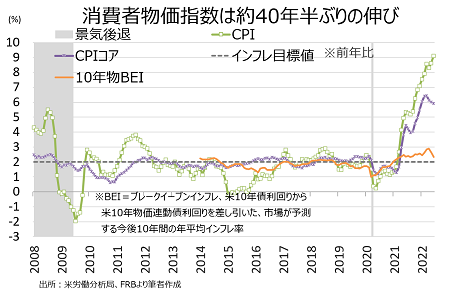

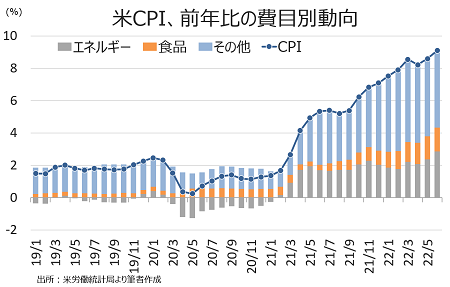

CPIは前年比で9.1%上昇し、市場予想の8.8%と前月の8.6%を上回った。1981年11月(9.6%)以来で最大の上昇率となる。CPIコアは同5.9%上昇し、市場予想の5.7%を上回った。ただし、前月の6.0%を下回り年初来で初めて6%台を割り込んだ。

チャート:CPIの前年比、費目別の寄与など

(作成:My Big Apple NY)

――米6月CPIは前月比でガソリンなどエネルギーが上昇を再開したほか、食品も高止まりし全体を押し上げました。前年同月比では、1981年11月以来の高い伸びを記録したものです。一方で、コアは自動車関連や帰属家賃などが再加速したものの、航空運賃を始め宿泊がマイナスに。前年同月比で、コアCPIは年初来で初の6%割れを迎えエネルギーと食品以外では、物価が少しずつ落ち着いてきた様子を示します。

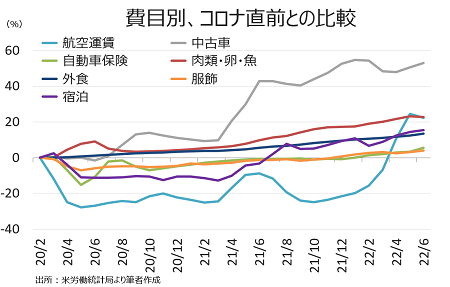

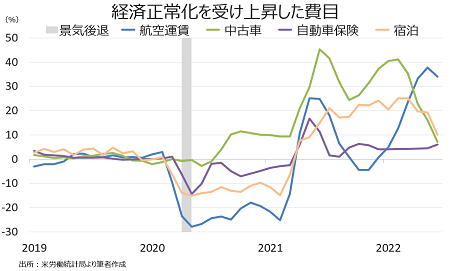

さて、その経済活動の再開を受け物価の伸びが顕著な費目を20年2月比でみてみましょう。中古車は前月比で加速したように、20年2月比で前月の50.6%→53.1%へ伸びを広げました。食品のうち食費(前月:17.0%→18.2%)と外食(前月:12.5%→13.5%)は、前月を上回る伸びとなった半面、前月比でマイナスとなった肉類・魚・卵(前月:同23.2%→今回:22.7%)と小幅に鈍化。同じく前月比で下落した航空運賃(前月:24.6%→今回:22.3%)は鈍化しつつ、宿泊(前月:14.5%→15.5%)はむしろ加速しました。

チャート:経済活動の再開で上振れが目立った費目、20年2月からみた上昇率は航空費が急伸しプラスに転じたほか、食品、宿泊の上昇トレンドが顕著に

経済正常化を受け、特に上昇した食品関連を除く費目の前年同月比は、以下の通り。自動車保険のみ加速(前月:4.5%上昇→6.0%上昇)した一方で、航空運賃(前月:37.8%上昇→34.1%上昇)を始め中古車(前月:16.1%上昇→7.1%上昇)、新車(前月:12.6%上昇→11.4%上昇)、宿泊(前月:19.3%上昇→10.1%上昇)は鈍化しました。

チャート:経済正常化を受け上昇した費目、自動車保険以外は伸び鈍化

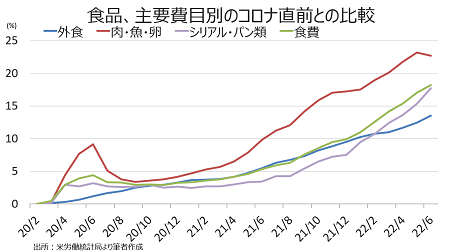

CPIの13.7%を占める食品は、ロシアのウクライナ侵攻もあって20年2月比で右肩上がりを続けています。費目別では、食費(前月:17.0%→18.2%)、シリアル・パン類(前月:15.3%→17.7%)、外食(前月:12.5%→13.5%)。ロシアによるウクライナ侵攻が長期化するなか、配送問題もあって高止まりするリスクをはらみます。ただし、肉・魚・卵は前月比で下落したため前月の23.2%から22.8%へ鈍化しました。

チャート:食費の費目全てが20年2月から右肩上がりを継続

(作成:My Big Apple NY)

CPIの13.7%を占める食品の前年同月比も、肉・魚・卵が3ヵ月連続で伸びが鈍化(前月:14.2%→11.8%)した程度でした。特に、ウクライナ侵攻による影響でシリアル・パン類(前月:11.6%→13.8%)の加速が際立ちます。

7.3%を占めるエネルギーは前年同月比で41.6%上昇し、1980年4月(43.5%)以来の高い伸びを記録しました。ガソリン(前月:43.6%→59.9%、1980年3月以来の高い伸び)、ガス(前月:30.2%→38.4%)、電力(前月:12.0%→13.7%)と、それぞれ前月を上回っています。

チャート:食費に加え生活必需品のガソリンに加え、電力・ガス料金が家計を圧迫へ

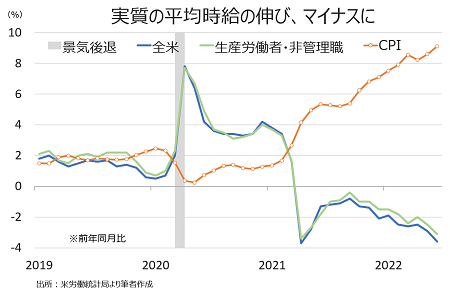

物価の高止まりは、実質賃金の伸びを押し下げ続けています。6月の実質平均時給は前年同月比3.6%下落、15ヵ月連続でマイナスだっただけでなく、下落率は21年4月以来で最大でした。生産労働者・非管理職も3.1%下落し、同じく21年4月以来の大きな下げ幅となっています。

チャート:実質賃金の下落に加え、エネルギーや食品、家賃など生活必需品の値上げが消費の重石に

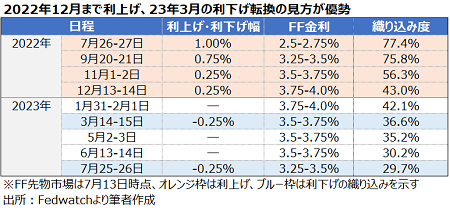

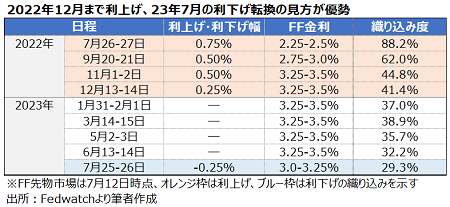

インフレ高進による実質賃金の下落は裁量的支出の余地を狭めだけに、GDPの約7割を占める個人消費への影響が気掛かりです。米6月小売売上高はガソリン高を受け前月のマイナスから回復するでしょうが、逆に上振れしても積極的な利上げ観測を高めるという、前門の虎後門の狼の状態。FF金利先物市場をみると、7月26~27日開催のFOMCでは100bp利上げの確率が77.4%と、1週間前のゼロから急伸。さらに、9月FOMCでも75bpの利上げを75.8%(1週間前は2.4%)織り込みます。11月、12月はそれぞれ25bp利上げ見通しが優勢であることは変わらないとはいえ、年末に3.75-4.0%の確率が43%へ上昇しました。一方で、年内の積極的な利上げを織り込むなか、23年7月頃の利下げ転換見通しが3月に前倒しされました。こちらで指摘したように、ヘッドラインの数字ほど労働市場の実態が力強くないリスクも残るだけに、市場では景気後退観測が強まりつつあります。

チャート:FF金利先物市場では、年末までに3.75-4.0%まで利上げ、その後23年3月に利下げ転換すると予想

チャート:7月12日時点でのFF金利先物市場での見方は、以下の通り

景気後退懸念の高まりに合わせ、米2年債と米10年債の利回り格差は米6月CPI後にマイナス22bpと2000年以来の水準へ拡大しました。

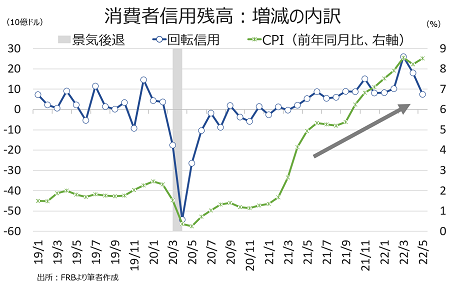

これまで米国人は、インフレ高進を受け実質賃金がマイナスに転じるなか、貯蓄を切り崩し、クレジット―カードに頼って支出してきました。しかし、米5月消費者信用残高をみると回転信用の伸びが鈍化するように、金利上昇もあってクレジットカード利用に依存していられなくなっているようです。

チャート:5月に回転信用の伸びは鈍化

物価高が家計を圧迫するなか、Fedが1980年10月以来の100bp利上げに踏み切るならば、米国が景気後退入りに直面してもおかしくありません。

(カバー写真:Gilbert Mercier/Flickr)

Comments

米6月雇用統計、見た目ほど良くないこれだけの理由 Next Post:

米6月小売売上高は1.0%増も、実質ベースは2ヵ月連続でマイナス