Fed Lilkely To Stay On The Course To Raise Rates Though Some Troubling Signs Emerge.

<本稿のサマリー>

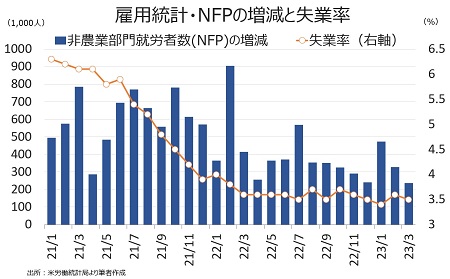

米3月雇用統計・非農業部門就労者数(NFP)は概ね市場予想通りで、堅調なペースを維持しました。労働参加率が改善したにも関わらず失業率は前月から低下しており、労働市場は引き続き健全なようにみえます。

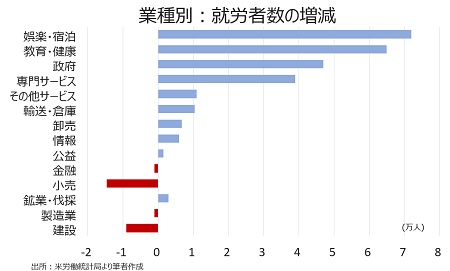

しかし、NFPを業種別でみると引き続き娯楽・宿泊が3割を占め、偏りがみられます。その上、米銀破綻で揺れる金融は2カ月連続で減少しました。また、米3月ISM製造業景況指数が5カ月連続で分岐点を割り込んだだけでなくコロナ禍を除けば2009年以来の水準に落ち込んだように、財部門の雇用が23カ月ぶりに減少。建設が14カ月ぶりに減少に転じ、且つ製造業が2カ月連続で弱含んだためですが、特に建設は商業不動産ローンのデフォルトが懸念されるなか、黄信号が灯ったと言えるでしょう。なお、南部ミシシッビ州で大規模な竜巻が発生し23人が死亡しましたが、天候で働けなかった者はむしろ前月比で減少しており、米雇用統計への影響は限定的と見込まれます。

一方で、労働参加率の改善を受け週当たり労働時間は2カ月連続で前月を下回りました。平均時給は前年同月比で鈍化し、労働者が市場に復帰する過程で賃上げ圧力が後退している様子を確認しています。

グッドフライデーを受け米株市場が休場のなか、ドル円は米雇用統計表直前に131.54円へ下落した後、一時132.38円へ上昇しました。ただし、上値では一目均衡表の雲の下限にぶつかり、以降は伸び悩んだ格好です。米国市場は来週月曜にオープンしますが、欧州やオセアニアの市場が引き続き休場であるため、為替の方向性が出てくるのは米3月消費者物価指数が発表される直前の11日火曜日となりそうです。米10年債利回りは3.4%を回復して短縮取引を終えました。

チャート:ドル円5分足、132.38円を付けた後は高値圏で推移

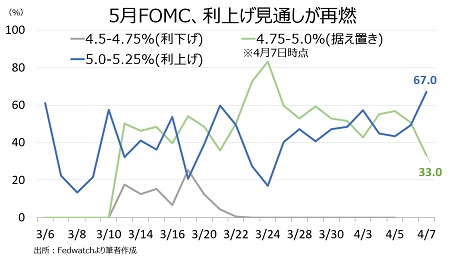

FF先物市場では、5月2~3日開催の米連邦公開市場委員会(FOMC)で0.25%利上げの確率が再び逆転し67%となりました。

チャート:3月FOMC利上げ織り込み度、再び0.25%が優勢に

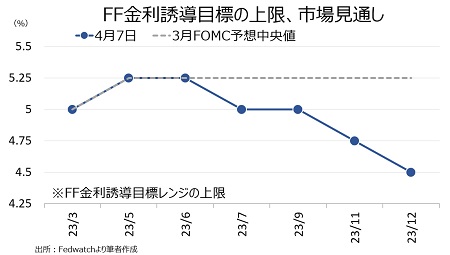

年内は5月FOMCの利上げでピークアウトし6月の据え置きの後、7月の利下げ転換、11月と12月を含め年内3回の利下げを織り込みます。

チャート:年内のFF金利織り込み度、利下げ転換予想は変わらず

米3月雇用統計のポイントは、以下の通り。

(労働市場にポジティブ)

・NFPは堅調なペースで増加

・失業率は低下

・労働参加率は改善

・就業率は2020年2月以来の高水準

・フルタイムの労働者が増加

(労働市場にネガティブ/ニュートラル)

・過去2ヵ月分のNFPが下方修正

・NFPのうち米銀破綻の影響を受けやすい金融のほか、製造業が2カ月連続で減少、建設と小売も減少

・NFPは堅調だったが、娯楽/宿泊が約3割を占める

(娯楽/宿泊は20年2月の水準を回復していない業種なだけに、他業種より伸びしろあり)

・平均時給、前年同月比の伸びが鈍化(インフレ抑制の観点ではポジティブ、購買力の観点でネガティブ)

・週当たり労働時間が短縮

米3月雇用統計の詳細は、以下の通り。

米3月雇用統計・非農業部門就労者数(NFP)は前月比23.6万人増となり、市場予想の23.9万人増をわずかに下回った。前月の32.6万人増(31.1万人増から上方修正)に届かなかったとはいえ、27カ月連続で増加するなか堅調な伸びを維持。2022年平均の40.1万人増は下回った。

1月分の3.2万人の下方修正(50.4万人増→47.2万人増)と合わせ、過去2ヵ月分では合計で1.7万人の下方修正となった。

NFPの内訳をみると、民間就労者数は前月比18.9万人増と市場予想の21.5万人増を下回った。前月の26.6万人増(26.5万人増から上方修正)にも届かなかったが、27ヵ月連続で増加した。民間サービス業は19.6万人増、前月の25.5万人増(24.5万人増から上方修正)を下回った。

チャート:NFPは鈍化も堅調なペースを維持、失業率は低下

サービス部門のセクター別動向は、11業種中で9業種が増加し前月の7業種を上回った。今回最も雇用が増加した業種は2月に続き娯楽・宿泊、2位は教育/健康、3位は政府が入った。一方で、前月に速報値ベースで3位だった小売が減少に転じたほか、米銀破綻で揺れる金融は3カ月連続で減少した。

(サービスの主な内訳)

―増加した業種

・娯楽/宿泊 7.2万人増と27ヵ月連続で増加、前月は9.0万人増、6ヵ月平均は8.4万人増(そのうち食品サービスは5.0万人増、前月は6.0万人増、6ヵ月平均は5.6万人増)

・教育/健康 6.5万人増と14ヵ月連続で増加、前月は8.5万人増、6ヵ月平均は8.5万人増(そのうち、ヘルスケア・社会福祉は5.1万人増と14カ月連続で増加、前月は7.3万人増、6ヵ月平均は7.2万人増)

・政府 4.7万人増と9カ月連続で増加、前月は6.0万人増、6ヵ月平均は5.3万人増

・専門サービス 3.9万人増と4カ月連続で増加、前月は5.5万人増、6ヵ月平均は3.3万人増(そのうち派遣は1.1万人減と3カ月ぶりに減少、前月は0.3万人増、6ヵ月平均は1.4万人減)

・その他サービス 1.1万人増と14ヵ月連続で増加、前月は0.5万人増、6ヵ月平均は1.5万人増

・輸送/倉庫 1.0万人増、前月は2.1万人減と3カ月ぶりに減少、6ヵ月平均は0.1万人増

・卸売 0.7万人増と4カ月連続で増加、前月は1.1万人増、6ヵ月平均は0.9万人増

・情報 0.6万人増と4カ月ぶりに増加、前月は1.0万人減、6ヵ月平均は0.3万人減

・公益 0.2万人増と4カ月ぶりに増加、前月は0.1万人減、6ヵ月平均は横ばい

―横ばいの業種

なし

―減少した業種

・小売 1.5万人減と4カ月ぶりに減少、前月は4.1万人増、6ヵ月平均は0.4万人増

・金融 0.1万人減と3カ月連続で減少、前月は0.1万人減、6ヵ月平均は0.5万人増

財生産業は前月比0.7万人増と前月の1.1万人増(修正値)から23ヵ月ぶりに減少に転じた。業種別をみると、建設が14カ月ぶりに減少、製造業は2ヵ月連続で減少した。一方で、油価が米国の需要減退を嫌気し70ドル割れを意識した過程でも鉱業・伐採が増加に転じた。詳細は、以下の通り。

(財生産業の内訳)

・鉱業/伐採 0.3万人増(石油・ガス採掘は100人増)、横ばい、6ヵ月平均は0.4万人増

・製造業 0.1万人減と2カ月連続で減少、前月は0.1万人減と22カ月ぶりに減少、6ヵ月平均は1.1万人増

・建設 0.9万人減と14ヵ月ぶりに減少、前月は1.2万人増、6ヵ月平均は1.5万人増

チャート:セクター別、就労者の増減

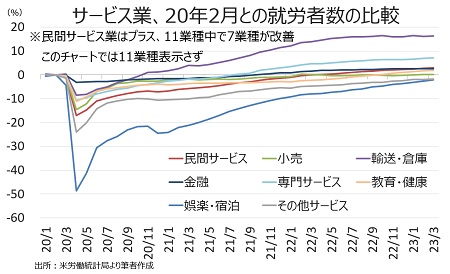

チャート:20年2月との比較、民間サービス部門はベンチマーク改定を受け前月の2.7%増→2.8%増と12ヵ月連続でプラス圏をたどると共に上げ幅を広げた。政府を含めたサービス部門の11業種中、当時の水準を超えた業種は前月の8業種から7業種へ減少。前回11カ月ぶりにプラスに転じた小売が、3月は横ばいに転じた。プラスの業種は輸送・倉庫(16.3%増、29ヵ月連続)、専門サービス(7.1%増、19ヵ月連続)、情報(6.4%増、19ヵ月連続)、金融(2.6%増、18ヵ月連続)、公益(1.2%増、16ヵ月連続)、卸売(2.8%増、13カ月連続)、教育・健康(1.9%増、6カ月連続)となる。ただし、7業種のうち金融以外は前月の伸びを上回った。一方で、娯楽・宿泊を始めその他サービス、政府は引き続きマイナスをたどった。

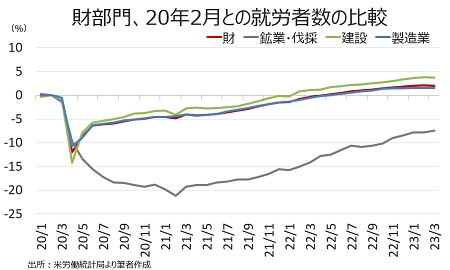

財部門は2.0%増と前月の2.1%増を下回ったが、11ヵ月連続でプラス圏を守った。建設(3.7%増)が14ヵ月連続でプラスとなったほか、製造業(1.5%増)も10ヵ月連続で増加。ただし、建設と製造業そろって前月以下の伸びだった。鉱業・伐採は2カ月連続で7.9減を経て7.4%減と20年2月以降で最も小幅な下げを保った。

(作成:My Big Apple NY)

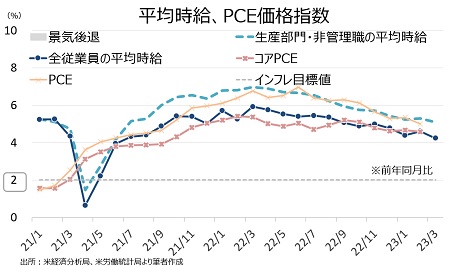

平均時給は前月比0.3%上昇の33.18ド ル(約4,380円)と、市場予想と一致した。前月の0.2%は上回り、26カ月連続で上昇している。前年同月比は4.2%上昇、市場予想の4.3%を下回り2021年7月以来の低い伸びだった。生産労働者・非管理職の前年同月比は5.1%上昇、前月の5.3%に届かず、2021年6月以来の5%割れに迫った。

チャート:平均時給は、生産労働者・非管理職の前年同月比でピークアウト感が漂う

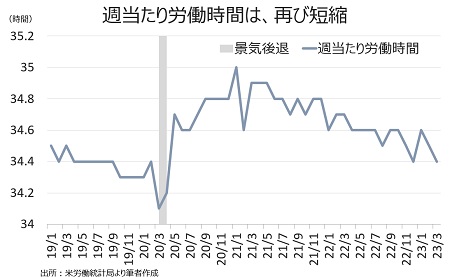

週当たりの平均労働時間は34.4時間と、市場予想と前月の34.5時間から短縮した。コロナ禍で経済活動が停止した2020年4月以来の低水準から急回復した前月の34.6時間を下回った。複数の職を持つ者とフルタイムの雇用が増加したことが一因とみられる(後述)。2006年以来の最長を記録した2021年1月の35時間を下回り続けた格好だ。財部門(製造業、鉱業、建設)の平均労働時間は39.9時間と、前月の40時間を下回った。引き続き、コロナ禍で最長となった2月の40.4時間以下が続く。全体の労働者の約7割を占める民間サービスは33.3時間と、3カ月ぶりの低水準だった。2006年以降で最長を記録した21年5月の33.9時間以下が続く。

チャート:週当たり平均労働時間は、短縮傾向が続く

総労働投入時間(民間雇用者数×週平均労働時間)は民間雇用者数の伸びと労働時間が前月以下だったため、前月比0.1%減と過去5カ月間で4回目のマイナスとなった。平均時給の伸びが限定的で、労働所得(総労働投入時間×時間当たり賃金)は前月比0.1%増と増加トレンドを維持しつ小幅にとどまった。

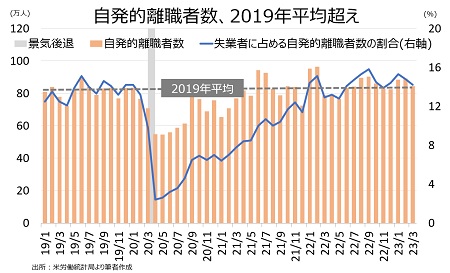

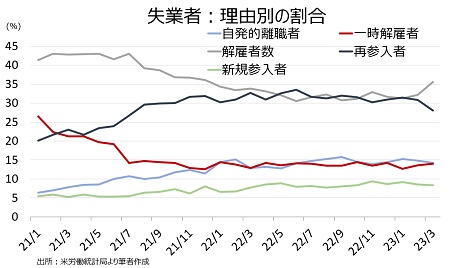

失業率は3.5%と、市場予想と前月の3.6%を下回った。ただ、1969年5月以来の低水準を記録した1月の3.4%を上回った。失業率の低下は、失業者が前月比9.7万人減少したことが寄与した。自発的離職者数は5.2%と3カ月ぶりに減少に転じ、失業率を押し下げた。自発的離職者数に占める失業者の割合は14.2%と前月の14.8%を下回った。

チャート:自発的離職者数は2カ月連続で増加

解雇者数(一時的な解雇ではなく再編やM&Aなど会社都合での解雇者、派遣など契約が終了した労働者)は、前月比2.5万人減の191.0万人となった。2022年3月以来の200万人乗せから一歩遠ざかった。ただし、再参入者が減少したため解雇者数の割合は35.6%へ上昇し、2021年12月以来の水準だった。

チャート:解雇者数、再び失業者の理由で1位に浮上

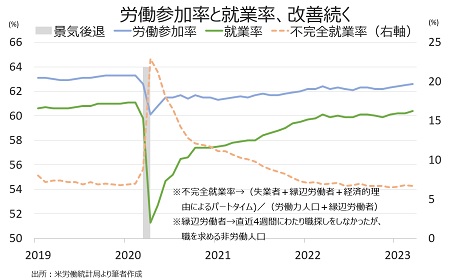

労働参加率は62.6%、前月の62.5%を上回り2020年3月以来の水準に並んだ。なお、コロナ感染拡大直前の20年2月は63.4%である

就業率は60.4%と前月の60.2%を超え、2020年2月(61.1%)以来の高水準を維持した。

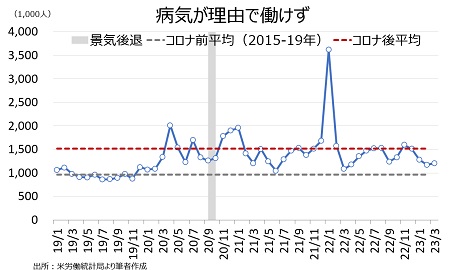

労働参加率の改善した一方で「病気が理由で働けない」とする人々は今回、前月比3.4万人増(4カ月ぶりに増加)の121万人だった。ただし、コロナ後の平均値を下回ったままだ。

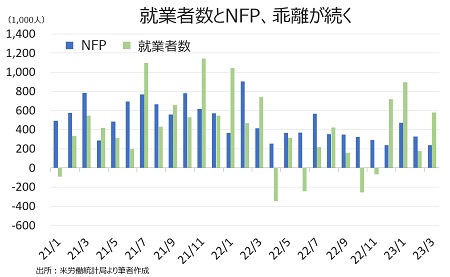

チャート:「病気が理由で働けない」とする人々、コロナ禍後の平均以下に

足元、事業所調査(給与台帳ベース、NFPや平均時給、週当たり労働時間など、CES)と家計調査(聞き取り調査ベース、失業率や労働参加率など、CPS)の就労者数の数字を比較すると、今回はNFPが23.6万人増に対し、家計調査の就労者数が57.7万人増と過去4カ月中、3度目のNFP超えとなった。

チャート:家計調査の就労者数がNFPを上回る

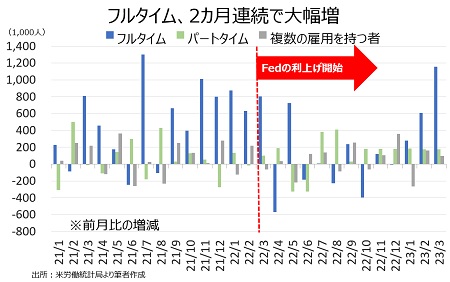

家計調査の就労者数を雇用形態別でみると、フルタイムが115.5万人増と3カ月連続で力強い伸びを遂げただけでなく、2021年7月以来の高い伸びを遂げた。景気減速懸念から、労働者がフルタイムを希望している、あるいはパートタイムからフルタイムにシフトした可能性を示唆する。複数の職を持つ者は過去5カ月間で4回目の増加した結果、コロナ感染拡大直前の2020年2月以来の高水準に。一方で、パートタイムは2カ月連続で減少した。

チャート:パートタイムと複数の職を持つ者が増加、フルタイムが3カ月連続で増加

チャート:フルタイムの雇用増、2月は2021年7月以来の高い伸び

チャート:複数の職を持つ者は2020年2月以来の高水準、経済正常化を反映

かつてイエレン米連邦準備制度理事会(FRB)前議長のダッシュボードに含まれ、「労働市場のたるみ」として挙げた1)不完全就業率(フルタイム勤務を望むもののパートタイムを余儀なくされている人々、縁辺労働者、職探しを諦めた者など)、2)賃金の伸び、3)失業者に占める高い長期失業者の割合、4)労働参加率――の項目別採点票は、以下の通り。

1)不完全就業率 採点-〇

経済的要因でパートタイム労働を余儀なくされている者などを含む不完全就業率は6.7%と前月の6.8%を下回った。22年12月は、1994年の統計開始以来で最低を更新し6.5%だった。

2)労働参加率 採点-〇

労働参加率は62.6%と、前月の62.3%から上昇し20年3月の水準に並んだ。なお、金融危機以前の水準は66%オーバーだった。

チャート:不完全就業率は過去最低水準から上昇、労働参加率と就業率は改善

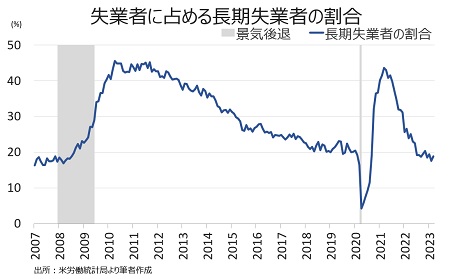

3)長期失業者 採点-△

失業者とは、①失職中、②過去4週間に職探しを行なった、③現在、勤務が可能――の3条件を満たす必要がある。失業期間の中央値は8.1週と前月の8.3週から短縮した。27週以上にわたる失業者の割合は18.9%と、2020年8月以来の低水準だった17.6%を上回った。

チャート:長期失業者が全失業者に占める割合は、2020年8月以来の低水準

4)賃金 採点-△(インフレ抑制の観点でも△)

今回は前月比0.3%上昇し、前月の0.2%を上回った。前年比は4.2%と2021年7月以来の低い伸びだった。生産労働者・非管理職(民間就労者の約8割)の平均時給は前月比で0.3%と前月の0.4%を下回った。前年比は5.1%上昇し、2021年6月以来の5%割れが再び近づいた。

(カバー写真:Focal Foto/Flickr)

Comments

米3月人員削減数は大幅増続き、米新規失業保険申請は季節調整変更で上方修正 Next Post:

米3月雇用統計、急伸した黒人の労働参加率は”炭鉱のカナリア”か