Fed Survey : Wall Street Expects The Long And Winding Road For Monetary Normalization.

米連邦公開市場委員会(FOMC)直前恒例、CNBCがまとめたウォールストリート関係者を対象とした世論調査「Fedサーベイ」をお伝えします。38人を対象に前週11—13日に行った12月分の直前レポート、今回の内容を見ていきましょう。以下、⇒は筆者の補足説明になります。

1)「相当な期間」にわたる低金利の文言を削除する時期

・12月→66%(10月時点:41%)

・1月→11%(10月時点:13%)

・1月以降→21%(10月時点:21%)

⇒マーケットが注目する「相当な期間(considerable time)」の文言、JPモルガンやバークレイズなど大方が削除を予想しています。

2)第1弾の利上げ時期、予想平均

・今回→平均で2015年7月

(10月28日時点:2015年7月、9月16日時点:2015年6月、8月20日時点:2015年7月)

⇒ほぼ、マーケットの織り込み度に沿う結果となっています。

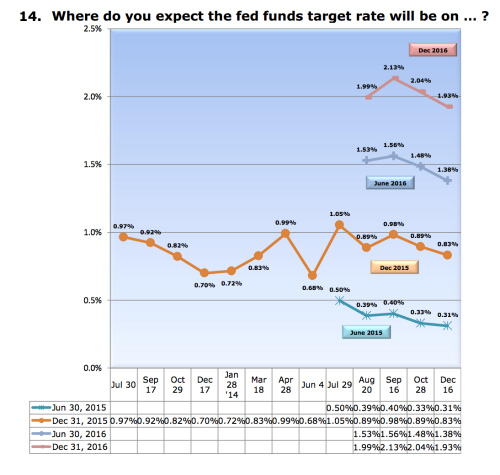

3)FF金利予想

・2015年6月末→0.31%(10月28日時点:0.33%、9月16日時点:0.40%)

・2015年12月末→0.83%(10月28日時点:0.89%、9月16日時点:0.98%)

・2016年6月末→1.38%(10月28日時点:1.48%、9月16日時点:1.56%)

・2016年12月→1.93%(10月28日時点:2.04%、9月16日時点:2.13%)

⇒全般的に下方修正されており、利上げペースがあくまで緩やかにとどまるとの見方が強まっています。

4)FF金利引き上げを開始後、どの水準で止めるべきか/どの水準で終了すると予想するか

・止めるべき水準→3.38%(10月28日時点:3.40%、9月16日時点:3.39%)

・終了すると予想する水準→3.17%(10月28日時点:3.30%、9月16日時点:3.20%)

5)FF金利引き上げサイクルを終了する時期

・今回→2018年1−3月期(10月28日時点:2017年10−12月期、9月16日時点:2017年7−9月期)

⇒QE4を予想する回答者が減少した一方で、緩やかな正常化を見込むだけに利上げサイクルは長期化を予想しています。

6)いつバランスシートを削減するか

・今回→平均は2016年2月(10月時点:2016年1月、9月時点:2015年12月)

7)2015年のバランスシートは、どれだけ増加/減少するか

・今回→250億ドル減(10月2時点:540億ドル減、9月16日時点:830億ドル減)

⇒7月29日時点の予想240億ドル近くへ戻しています。

8)QE3終了後、QE4を1年後あるいは2年後に再開させる確率

・1年後→9%(10月時点:14%)

・2年後→14%(10月時点:18%)

⇒2014年10月のQE終了を経て1−2年後に再開となれば、見通しの上では利上げサイクル過程にあります。

9)2015年のFedによる金融政策、タカ派/ハト派どちらのリスクが強いか

・ハト派寄り→50%(10月時点:64%)

・タカ派寄り→24%(10月時点:13%)

・リスクは均衡→24%(10月時点:21%)

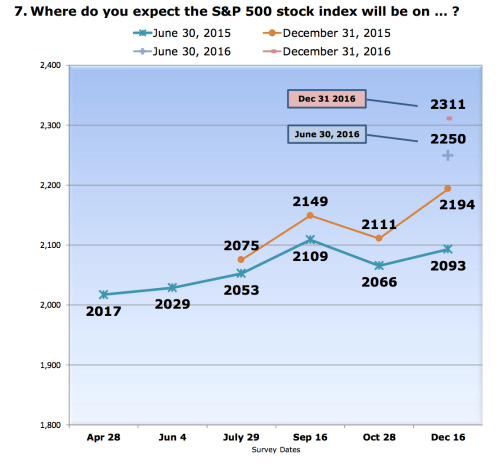

10)S&P500予想

・2015年6月末→2093p(10月時点:2066p、9月時点:2109p)

・2015年12月末→2194p(10月時点:2111p、9月時点:2149p)

・2016年1月末→2250p

・2016年12月末→2311p

⇒原油安局面で一部に悲観シナリオが浮上しつつも、バロンズ誌の調査通り米株にはあくまで強気です。

11)米10年債利回り予想

・2015年6月末→2.63%(10月時点:2.90%、9月時点:3.19%)

・2015年12月末→3.19%(10月時点:3.19%、9月時点:3.45%)

・2016年1月末→3.30%

・2016年12月末→3.52%

12)米株が2015年3月末までに10%以上、下落するリスク

・今回→平均44.7%

13)GDP予想

・2014年→2.43%(10月時点:2.28%、9月時点:2.26%)

・2015年→3.02%(10月時点:2.90%、9月時点:2.90%)

・2016年→2.88%

⇒原油安による景気減速が一部で懸念されながら、向こう2年以内にQE4を予想する回答者が減少したように2014−15年は上方修正されています。

14)CPI予想

・2014年→1.59%(10月時点:1.77%)

・2015年→1.74%(10月時点:2.01%)

・2016年→2.17%

⇒ディスインフレ懸念と原油先物を始めとする商品価格の下落を受け、そろって下方修正。インフレ目標値達成は2016年に持ち越しを予想しています。

15)原油価格は1−3月期のGDPとコアCPIにどのような影響をもたらすか

・GDP→0.35%のプラス寄与

・コアCPI→0.27%のマイナス寄与

16)米経済への脅威

欧州経済のリセッション/金融危機

・今回→40%(10月時点:31%)

地政学的リスク

・今回→14%(10月時点:8%)

税制・規制強化

・今回→14%(10月時点:18%)

雇用の鈍化

・今回→14%(10月時点:15%)

デフレ

・今回→6%(10月時点:3%)

17)米国がリセッション入りする危険性

・今回→13.6%(10月時点:15.1%、9月時点:16.2%)

⇒少なくとも2011年以降で最低

18)ユーロ圏が世界経済を悪化させるリスク、10点満点

・今回→4.8点(10月時点:5.4点)

19)欧州中央銀行(ECB)が国債買い入れを実施するか

・イエス→78%(10月時点:74%)

・ノー→17%(10月時点:15%)

・分からない→6%(10月時点:10%)

20)ECBが国債買い入れを実施する時期

・回答の平均→2015年2月(10月時点→2015年2月)

21)最も関心がある分野

・経済→46%(10月時点:51%)

・株式→17%(10月時点:13%)

・債券→14%(10月時点:18%)

・通貨→6%(10月時点:3%)

・その他→17%(10月時点:15%)

いかがでしたか?原油安による米株安に直面しながら、経済成長をはじめS&P500などそれぞれ見通しは楽観的です。利上げサイクルが非常に緩やかとなる見方が強まったためで、QE4を見込む回答者も減少。ウォールストリートは金融市場が荒々しく変動する場面にて、Fedが正常化への歩みを一旦止め手を差し伸べると信じているようです。

(文中写真:CNBC、カバー写真:International banker)

Comments

米11月住宅着工件数、一戸建ての在庫増加を示唆する結果に Next Post:

2014年を振り返る:一番検索された言葉は?