Wall Street Comes To Expect Four Rate Hike This Year.

米連邦公開市場委員会(FOMC)の声明文が現地時間の15日に公表されます。そこで、FOMC直前恒例、CNBCが市場関係者を対象に実施するFedサーベイの結果をお伝えします。

Fed高官の後出しジャンケンで急きょ3月利上げを織り込まざるを得なかった今回、ウォールストリートの見通しはタカ派寄りにシフトしました。利上げを100%織り込むだけでなく、70%が6月の利上げを予想。年内は3回利上げを予想する声が60%と過半数に達したほか、4回利上げ見通しも25%と4分の1存在します。4回利上げ予想、決して少なくない数字ですよね。

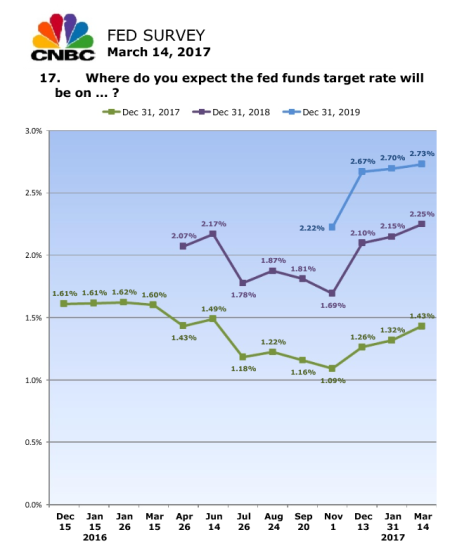

もちろん、2017年以降のFF金利予想中央値も前回から上方修正されました。2017年は前回1月時点の1.09%→1.43%、2018年は2.15%→2.25%、2019年は2.70%→2.73%とそれぞれ引き上げ2017年を除き調査開始以来で最高となっています。利上げサイクルの終了時期は前回通りで2019年4~6月期ですが、着地点は2.95%と、前回の2.91%から上方修正してきました。注目のバランスシート見通しは、年明けの再投資停止を予想する向きが優勢ですす。

トランプ政権の政策への評価も盛り込んだ気になる調査結果は、以下の通り。50名のエコノミストをはじめストラテジスト、マネー・マネージャーなどを対象に3月9~11日に実施し、前回は1月分を表します。

1)今回のFOMCでの政策決定はどうなるか

・利上げ 100%

・利下げ 0%

・据え置き 0%

2)次回の利上げ時期

・6月 69%

・9月 16%

・5月 8%

3)2017年の利上げ回数、予想平均

・2017年 3.16回、調査開始以来で最高>前回は2.78回

4)2016~2018年、それぞれの年末FF金利予想平均値

・2017年末 1.43%>前回は1.32%

・2018年末 2.25%、調査開始以来で最高>前回は2.15%

・2019年 2.73%、調査開始以来で最高>前回は2.70%

FF金利予想は、前回見通しから上方修正。

5)Fedの利上げ終了着地点、予想平均値

・2.95%、1年9ヵ月ぶりの高水準>前回は2.91%

6)今回の利上げサイクル終了時期、予想平均値

・2019年4~6月期、3回連続=前回は2019年4~6月期

7)バランスシートを縮小する時期

1位 2018年6月 19% VS 前回は2018年1月 15%

2位 2018年1月 13% VS 前回は縮小しない 13%

3位 2018 年3月、2019年以降、11% VS 前回は2017年6月、2017年12月 10%

8)トランプ米大統領の経済政策、その評価(最高が2、最低がマイナス2

・法人税減税

あ1.21点<前回は1.40点、2016年12月は1.44点

・規制緩和

あ1.38点<前回は1.46点、2016年12月は1.33点

・所得税引き下げ

あ0.94点>前回は0.87点、2016年12月は0.87点

・通商政策

あマイナス0.96点>前回はマイナス1.23点、2016年12月はマイナス0.96点

9)国境税への評価

・ポジティブ 17%<前回は18%

・中立 19%<前回は30%

・ネガティブ 60%<前回は45%%

・分からない 4%<前回は8%

10)財政政策への認識

・最大限の雇用に接近しているため必要なし 54%>前回は48%

・経済は潜在成長率以下で推移し物価上昇リスクは限定的 39%<前回は40%

・分からない 7%<前回は13%

11)成長予想に最大の影響を与える政策は

・財政政策 49%

・財政政策と金融政策 19%

・どちらでもない 15%

・金融政策 13%

・分からないし 4%

12)それぞれの政策を議会が可決し、大統領が署名する時期

・医療保険制度改革(オバマケア)の撤廃、新制度移行(4%が可能性ゼロと予想) 2017年7~9月期

・ドッド・フランク法の改革(11%が可能性ゼロと予想) 2018年1~3月期

・税制改革(可能性ゼロとの予想は皆無) 2017年10~12月期

・インフラ投資拡大(13%が可能性ゼロと予想) 2018年1~3月期

・ファニーメイなど政府機関の改革 2018年7~9月期

13)トランプ米大統領のツイッターが政策立案の下地になるか

・可能性は低い 47%

・どちらでもない 38%

・可能性は高い 9%

・分からない 6%

14)共和党のオバマケア代替案が与える経済的影響

・影響なし 45%

・成長改善 38%

・成長の小幅鈍化 13%

・分からない 4%

15)共和党の代替案、オバマケアとの比較

・より良い 38%

・悪い 34%

・ほぼ変わらず 15%

・分からない13%

16)トランプ米大統領が指名するFRB理事は、利上げ推進派か利上げ見送り派か

・現状と変わらない 55%>前回は38%

・利上げ推進派 26%<前回は43%

・利上げ鈍化派 19%<前回は20%

17)米株高の背景

・新政権への期待値 62%<前回は72%、2016年12月は82%

・安定的な経済成長、企業収益の改善 ともに36%>前回は26%、

・分からない 2%<前回は3%

18)トランプ政権への期待値に対する評価

・過度に楽観的 64%>前回と2016年12月は56%

・現実的 32%<前回は39%、2016年12月は42%

・分からない 21%>前回は7%

・過度に悲観的 2%<前回は3%、2016年12月は2%・分からない 2%<前回は3%、2016年12月は0%

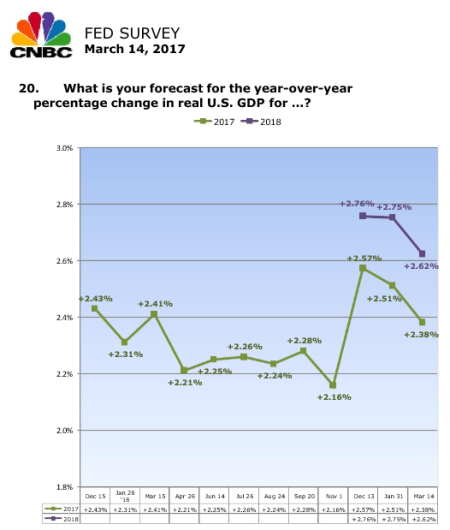

19)GDP見通し

・2017年 2.38%<前回は2.51%

・2018年 2.62%、調査開始以来で最低<前回は2.75%

※米大統領選挙前は2017年が2.16%、米大統領選挙後の2016年12月から調査を開始した2018年は同時点で2.76%。また米大統領選挙後の成長率見通し引き上げ幅は、2017年が0.20%ポイントと前回の0.24%ポイントから小幅に下方修正。2018年は0.39%ポイントで変わらなかった。

成長見通しは、米大統領選直後から下方修正続く。

20)CPI見通し

・2017年 2.37%<前回は2.38%、調査開始以来で最高

・2018年 2.50%、調査開始以来で最低<前回は2.57%

21)S&P500見通し

・2017年12月末 2,427、調査開始以来で最高>前回は2,354

・2018年12月末 2,555、調査開始以来で最高>前回は2,453

22)米10年債利回り

・2017年12月末 2.88%<前回は2.96%、調査開始以来で2番目の高水準

・2018年12月末 3.43%<前回は3.44%

23)米国にとって最大の脅威は?

1位 保護主義 47%<前回は51%、調査開始以来で最高

2位 その他 13% VS 前回は世界経済の減速が2位で15%

3位 税制改革/規制、世界経済の減速 7% VS トランプ米大統領の気性 5%

24)米国、1年以内の景気後退入りリスク

・15.2%、2015年6月以来の低水準<前回は18.5%

25)最大の関心事は?

・経済 51%>前回は49%

・その他 22%>前回は21%

・株式 16%>前回は15%

・債券 11%<前回は15%

・為替 0%=前回0%

――いかがでしたか?トランプ政権の経済政策をめぐり、楽観度が小幅ながら後退していましたね。法人税減税や国境税で期待が下がり、財政刺激についても「必要なし」との見方が過半数に至っています。合わせて、成長率予想も2017~18年ともに下方修正されました。税制改革が年末、インフラ投資拡大がそれぞれ2017年10~12月期、2018年1~3月期に成立するとの見通しが優勢なだけではなく、過度な期待が調整された模様。コメント欄をみると「米経済は3回の利上げを吸収できるほど健全」との意見が目立っているため、弱気に傾いた様子は微塵も感じられません。

その証拠に、3月利上げを100%織り込み年3回の利上げを予想するなか消費者物価指数や米10年債利回りの予想を下方修正したものの、S&P500見通しは上方修正してきました。ウォールストリートの米株ブル姿勢に変化はありません。

(カバー写真:Jean-Baptiste Bellet/Flickr)

Comments

米2月NFIB中小企業楽観度指数、2004年の高水準から鈍化 Next Post:

トランプ米大統領の2005年版確定申告書がリーク、気になる納税額は?