Fed Officials Eliminate Full Employment And Higher Asset Prices Quotes.

12月12~13日開催の米連邦公開市場委員会(FOMC)議事要旨は、1)年3回の利上げペースにつき少数の参加者の間で意見分かれる、2)賃金とインフレの伸び悩みを協議、3)資産価格の上昇に対する懸念後退、4)逆イールドの可能性を議論――などの4点が注目材料と言えます。12月FOMC議事要旨の詳細は、以下をご覧下さい。

▽バランスシート政策

・2人(a couple of)の参加者は、保有資産の正常化が与える長期金利や経済動向への影響を注視する必要があると認識。

▽利上げについて

・ほとんど全ての参加者は12月の利上げが適切と判断、成長とインフレ目標回帰を支援すべく、利上げ後も金融政策スタンスは緩和的であり続けることで一致。

・2人(ミネアポリス連銀総裁とシカゴ連銀総裁)は低インフレ環境を鑑み据え置きを主張し反対票を投じた。

・今後の政策調整を決定する上で、経済環境とその見通しを評価する必要があると再確認。

・ほとんどの参加者は、“ゆるやかな利上げ(gradual approach to raising target range for the target range)”への支持を再確認。

・仮に経済が加速した場合は、利上げペースの加速(a steeper path of increase in the target range)の必要性があると協議、このようなリスクには財政刺激や緩和的な金融環境によるインフレ圧力の高まりを挙げた。

・参加者は低インフレ環境がもたらす、利上げペース鈍化の可能性についても協議。

・参加者は経済見通しのリスクを“均衡”とみなす一方で、インフレ動向を注視すべきとの見解で一致。

・何人かの参加者は2018年末にかけての年3回利上げペースに不快感を表明、物価がインフレ目標の2%に到達していないほか、均衡実質金利の水準に接近した可能性を指摘。

・その他の何人かの参加者は、年3回以上の利上げペースが適切と判断。金融市場が未だに緩和的であり、かつ労働市場の逼迫を理由に挙げた。

▽経済動向

・多くの(many)参加者は、労働市場の力強さや資産効果などに支えられ短期的に個人消費が緩やかに拡大すると予想。

・多くの参加者は、所得税減税が消費支出を幾分(some)押し上げると予想。

・何人かの(a few)の参加者は、税制改革実現を見込み幾分消費を拡大させたと指摘。

・多くの参加者は、税制改革が与える個人消費への影響について不確実性があると判断。

・多くの参加者は、法人税減税が実現すれば資本支出を緩慢ながら(modest)押し上げ、供給側にポジティブに寄与すると予想。ただし、企業側からは法人税率引き下げにでも設備投資拡大に慎重な意見が聞かれ、M&Aや債務削減、自社株買いに振り向ける可能性が聞かれたと指摘。

・2人の参加者(a couple of)は、足元数年間における労働市場の改善が人口動態(ベビーブーマーの引退)による影響と主張。

・企業からは特殊技能職の人材確保が困難との指摘や人材不足が聞かれるなか、何人かの参加者は所得税減税が労働力の回復につながる可能性に言及。もっとも、その規模は不確実とも指摘。

・参加者は、労働市場が力強く拡大する一方で伸び悩む賃金動向について協議。足元の伸び悩みは、生産性や低インフレの動向を反映していると判断。

・一部の地域で新入社員をはじめ賃金の伸びを確認し、他の地域では従業員の就業時間の柔軟化を進めたほか従業員が効率的に働けるような技術的な環境を整備したとの指摘が聞かれた。

・何人かの参加者は労働市場の逼迫が賃金上昇につながると予想するが、その他の何人かの参加者は広範囲に渡る賃上げを確認しておらず、賃上げ加速には労働市場が一段と改善する余地があると示唆。

・多くの参加者は、労働市場の逼迫などに伴う循環的な圧力が物価を上向かせる可能性を示唆。

・多くの参加者はコアインフレが一時的要因で抑制されていると認識し、一時的要因が剥落すれば上向き始めると予想。ただし、そのうちの1人は技術革新やグローバル化など、長期的なトレンドが競争並びにビジネス・トレンドに影響を及ぼしインフレを抑制していると指摘。

・数人(some)の参加者は、インフレが予想より長く2%以下で推移すると予想。

・一部の(several)の参加者はインフレ低迷の長期化により、長期インフレ見通しが低下すると懸念。

・何人かの参加者は、長期インフレ見通しが低水準ながら安定的しているため、物価見通し回復につながると予想。

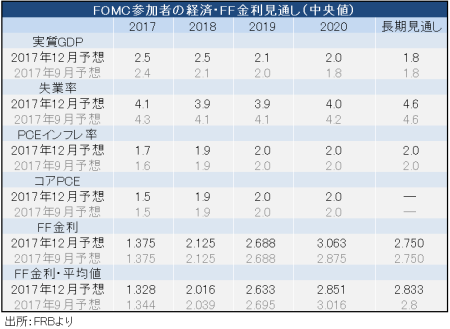

SEP、12月FOMCは以下の通り。

・スタッフは、経済見通しをほぼ変更せず。ただし、2017年以降の成長見通しは小幅に上方修正。税制改革の減税幅が当初予想より大幅だったため。

・スタッフは、向こう数年間に失業率が一段と低下すると予想、長期的な自然失業率の水準を下回って推移し続けると見込む。

・スタッフは、特殊要因が剥落しコアPCEが2018年に加速すると予想。ただし物価は2019年に目標値2%に近づく程度で、到達は2020年との見通しを示し、前回の2019年から修正。

・スタッフは引き続き、実質GDP成長率、失業率、インフレ動向には過去20年間と同様の不確実性があると判断。

・前回に続き、連邦政策に関わる不確実性が多いとの認識を示す。ただし、多くの指標が示すように経済見通しに関わる不確実性は抑制されていると判断。

・スタッフは、成長率見通しと失業率見通しヘのリスクを前回に続き均衡と判断。

・スタッフは、インフレ見通しのリスクを前回の“均衡”から“下方”へ修正。引き続き長期インフレ見通しの低下を警戒しつつ、経済が予想以上に加速する局面で物価上昇するリスクと相殺されるとも認識。

▽海外動向、金融市場

・数人の参加者は、低金利やスプレッド縮小、米株高、ドル安(low interest rates, narrow credit spreads, high equity values, a lower dollar)、さらに低信用の借り手に対する貸出動向を背景に金融市場が緩和的と判断。

・2人の参加者は高水準にあるバリュエーションや低ボラティリティを受け、いずれ金融安定を脅かすと懸念。

・参加者は長期債のターム・プレミアムが低水準で推移し続けている点に着目、要因としては1)中銀の国債保有、2)低インフレ、3)長期債保有への需要を挙げた。

・イールドカーブのフラット化をめぐり、参加者は協議。要因として1)利上げ、2)投資家による長期的均衡実質金利の下方修正、3)長期インフレ見通しの低下、4)低いターム・プレミアム――が挙がった。

・足元のフラット化の状況は過去と比較し異常ではないものの、一部の参加者は注視すべきと主張。数人は逆イールドへの懸念を表明し、経済減速や金融市場に悪影響を与える可能性に言及。2人の参加者はフラット化について追加利上げの影響と一蹴し、経済減速の予兆とは限らないと判断。

・スタッフは、米債のフラット化や米株高、ほぼ動意なしの為替動向を受けて成長を支援する金融環境にあると指摘。

・スタッフは、イールドカーブのフラット化の背景に対し11月1日公表の四半期定例入札の詳細発表を指摘。借入諮問委員会が短期債の発行を推奨し超長期債の需要後退を確認したため、短期債の発行増を意識した動きがフラット化を招いたと分析。一方で、インフレ連動債は小動きだったとも明記。

・スタッフは、米株高が継続したと説明。税制改革法案の成立が迫るに従い、法人税率引き下げ観測と共に業績拡大への期待が高まったと指摘。

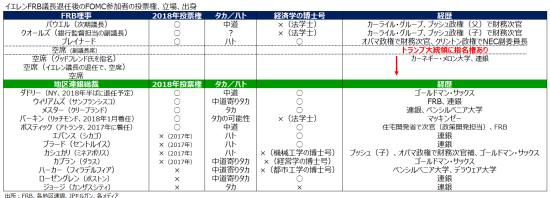

JPモルガンのマイケル・フェローリ米国担当主席エコノミストは、結果を受け「年3回の利上げペースに対し加速及び鈍化を主張する参加者は、共に少数(a few=何人か)にとどまった」と指摘した上で、金融政策の道筋に変更はないとの考えを寄せた。ただし、インフレの認識については「“多くの参加者”が循環的なインフレ上昇を予想する一方で、長期的な低迷を懸念する参加者は“一部”のみ」と指摘。インフレ低迷への懸念が後退した可能性があるとの見方を示す。逆イールドに対する懸念に言及した参加者は、これまでの講演内容を基に「セントルイス連銀のブラード総裁、フィラデルフィア連銀のハーカー総裁、ダラス連銀のカプラン総裁」の名前を挙げたが、この3名は2018年の投票メンバーではない。

――年3回の利上げペースをめぐり、インフレ低迷を懸念し鈍化させるべきと主張した参加者はミネアポリス連銀のカシュカリ総裁、シカゴ連銀のエバンス総裁に加え、ブレイナードFRB理事が考えられ、ミネアポリスとシカゴの連銀総裁の2人は2018年の投票メンバーであはりません。一方で、利上げペース加速に言及した参加者は少なくともクリーブランド連銀のメスター総裁をはじめリッチモンド連銀総裁代行の2名が考えられ、この2人が2018年の投票メンバーである点に留意すべきでしょう。

FOMC参加者の横顔。

リッチモンド連銀総裁にはマッキンゼー出身のバーキン氏が就任する予定で、同氏の政策姿勢は不透明ながら、エコノミストではなく同連銀の伝統的カラーに染まる公算が大きい。少なくとも3月20~21日開催のFOMCまでFRB正副議長及び理事が3名、地区連銀総裁5名という状況に変わりがないとすれば、3月に追加利上げを決定する可能性が高いと言えるのではないでしょうか。

パウエルFRB理事が次期議長に指名されて初めてのFOMCで、資産価格の高騰に関する懸念、さらに「完全雇用に多くの参加者が“完全雇用あるいはそれを超える水準(at or above full employment)”と認識」との文言が削除された点は注目に値します。双方は利上げペース加速を正当化させる内容なだけに、何がしかの意図を感じるのは筆者だけでしょうか?

(カバー写真:Federalreserve/Flickr)

Comments

米12月ISM製造業景況指数、再び約13年ぶりの60台に迫る Next Post:

米12月雇用統計・NFPは小売が減少し予想以下、平均時給も伸び悩み