This Generation Pushes Up Q1 Delinquency Rates.

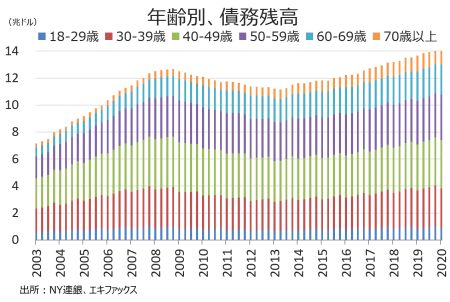

NY連銀が発表した1~3月期の家計債務は、13期連続で過去最大を更新した。年齢別でみると、コロナ禍で銀行が融資基準を引き上げた結果、ミレニアル世代(1981~96年生まれ)後期とジェネレーションZ世代(1997~2012年生まれ)の若い世代で債務額が4期ぶりに減少した。また、金額ベースで初めて1兆ドルを突破した18~29歳の債務額が前期比14%減と落ち込みが大きく、再び大台を割り込んだ。若い世代で債務額が減少した主因は、住宅ローンの減少である(後述)。逆に、40歳以上の中高齢層では全て債務額が増加し、特に70歳以上は前期比で12.1%増と突出していた。年齢別債務額の詳細は、以下の通り。

・18~29歳 前期比14.0%増(4期ぶりに減少)の9,000億ドル、全米比率 6.3%(前期は7.4%と2016年10~12月期以来の高水準)

・30~39歳 前期比2.3%減(4期ぶりに減少)の2.93兆ドル、全米比率 20.5%(前期は21.2%と2009年10~12月期以来の高水準)

・40~49歳 前期比0.4%増(12期連続で増加)の3.58兆ドル、全米比率 25.0%(50歳以上の比率が上昇したため、1999年以降で最低)

・50~59歳 前期比3.4%増(5期連続で増加)の3.37兆ドル、全米比率 23.6%(2004年10~12月以来の低水準だった前期から上昇)

・60~69歳 前期比4.9%増(4期ぶりに増加)の2.24兆ドル、全米比率 15.9%(2013年10~12月期以来の低水準だった前期の15.1%から上昇)

・70歳以上 前期比12.1%増(4期ぶりに増加)の1.27兆ドル、全米比比率 8.9%(1年ぶりの低水準だった前期の8.0%から上昇)

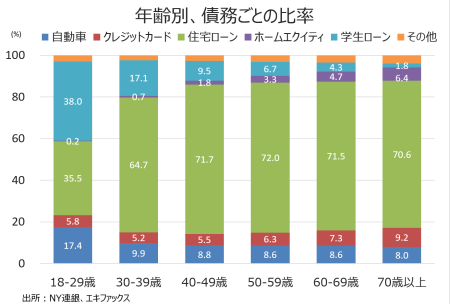

年齢別で債務ごとの比率は、以下の通り。住宅ローン比率をみると18~29歳(前期37.6%→35.5%)、30~39歳(前期65.3%→64.7%)とそれぞれ低下した。逆に70歳以上(前期70.1%→70.6%)、60~69歳(前期71.0%→71.5%)、50~59歳(前期71.7%→72.0%)は前期から上昇。40~49歳は前期比変わらずだった。また、全般的に学生ローンの比率が前期から上昇していた。

住宅ローンの組成額は、70歳以上のみ大幅増加した。前期比での増加幅は、2003年以降で最大を記録し、組成額自体も統計開始以降で最高だった。逆に金額ベースでの落ち込みが最も激しかったのは30~39歳で2007年10~12月期以降で最大だった。減少率で最大は、18~29歳で25.5%減となる。

・18~29歳 前期比25.5%減(3期ぶりに減少)の491億ドル

・30~39歳 前期比34.0%増(3期ぶりに減少)の1,705億ドル

・40~49歳 前期比10.9%減(3期ぶりに減少)の1,858億ドル

・50~59歳 前期比5.4%減(3期ぶりに減少)の1,384億ドル

・60~69歳 前期比17.9%減(3期ぶりに減少)の706億ドル

・70歳以上 前期比12.4%増(4期連続で増加)の469億ドル、金額ベースで2003年以降最大

自動車ローンの組成額は、信用力が比較的低い18~29歳のほか、30~39歳、40~49歳で減少、特に18~29歳は17.8%減と2010年1~3月期以来で最大の減少率を記録した。50歳以上の中高齢者の間で全ては増加し、特に60~69歳が8.4%増と2016年10~12月期以来で最大の伸びとなった。

・18~29歳 前期比17.8%減(2期連続で減少)の208億ドルと1年ぶりの低水準

・30~39歳 前期比7.5%減(2期連続で減少)の307億ドルと1年ぶりの低水準

・40~49歳 前期比4.2%減(減少に反転)の342億ドル

・50~59歳 前期比0.6%増(増加に反転)の312億ドル

・60~69歳 前期比8.4%増の220億ドル(5期連続で増加)と2016年10~12月期以来の高水準

・70歳以上 前期比3.9%増(増加に反転)の106億ドル

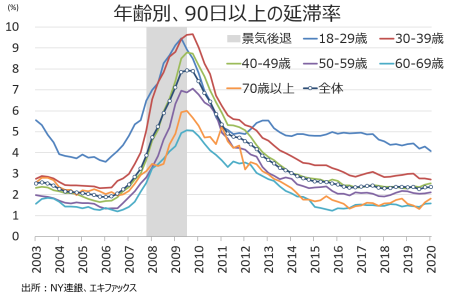

深刻な延滞率(90日以上)は、全米で2.37%と約1年ぶりの高水準だった。年齢別では以下の通りで、18~29歳と30~39歳で低下したが、40歳以上は全て上昇した。特に、60~69歳が2014年10~12月期以来の高水準となり上昇が顕著だった。

・18~29歳 前期は4.30%→4.09%、2006年7~9月期以来の低水準

・30~39歳 前期は2.77%→2.73%、2006年7~9月期以来の低水準

・40~49歳 前期は2.47%→2.54%、2016年1~3月期以来の高水準

・50~59歳 前期は2.06%→2.11%、2016年10~12月期以来の高水準

・60~69歳 前期は1.56%→1.58%、2014年10~12月期以来の高水準

・70歳以上 前期は1.64%→1.81%、5期ぶりの高水準

――住宅組成額が過去最大だった70歳以上で延滞率は上振れせず、むしろ自動車ローン組成額で拡大が目立った60~69歳で延滞率の上昇が顕著となりました。仮に親離れできない子供を抱えていたならば支出も自然と大きくなり、延滞率が上昇してもおかしくありません。

逆に若い世代は延滞率が軒並み低下し、銀行の融資厳格化もあって債務は減少しました。ただ、小売や観光、宿泊、航空などコロナ禍で大打撃を受けた産業では比較的若い労働者比率が高いだけに、単に貸出基準の厳格化もあって借入を増やせなかったとも考えられます。全体的にみると延滞率は金融危機ほど悪化しているわけではなく、Fedの緊急資金供給措置もあって資産担保証券などが引き金となって金融不安が火を噴くリスクは高くなさそうです。

(カバー写真:Daniel Arauz/Flickr)

Comments

米4月雇用統計、一時解雇者が急増しNFPと失業率は過去最悪 Next Post:

NY州も追随、全米で経済活動再開の動き加速