Wall Street Expects New FOMC Members To Be A Bit Hawkish.

米連邦公開市場委員会(FOMC)の声明文が、まもなく公表されます。そこで、FOMC直前恒例、CNBCが市場関係者を対象に実施するFedサーベイの結果をお伝えします。

新たにクオールズ米連邦準備制度理事会(FRB)副議長を迎え、フィッシャーFRB前副議長が去ったFOMCでは、2018年の利上げ回数見通しは引き続き3回近くとなりました。2019 年も2回程度で、9月開催のFOMCで公表されたドットチャートとさほど変わらず。一方で、クオールズFRB副議長とグッドフレンドFRB理事候補に対しては、これまでのFOMCの姿勢よりタカ派色が若干ながら強いとの見方が優勢です。

税制改革のほか、FRB議長として最後の経済・金利見通しを提出するイエレン氏に対する評価を含めた注目の調査結果は、以下の通り。44名のエコノミストをはじめストラテジスト、マネー・マネージャーなどを対象に12月7~9日に実施し、前回は11月分を表し、それ以外は該当FOMC開催月に準じます。

1)今回のFOMCでの政策決定はどうなるか

・利上げ 98%

・据え置き 2%

・利下げ 0%

2)次回の利上げ時期

・3月 67%

・6月 21%

・5月 7%

3)利上げ回数、予想平均

・2018年 2.84回<前回は2.86回

・2019年 2.26回

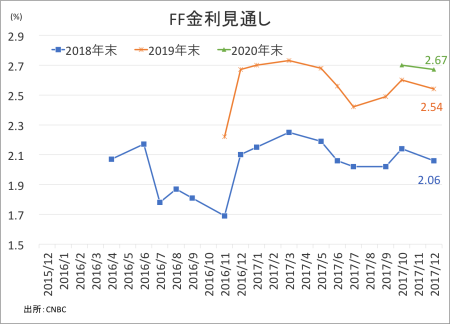

4)2016~2018年、それぞれの年末FF金利予想平均値

・2018年末 2.06%、7月以降で最低<前回は2.14%

・2019年末 2.54%、調査開始以来で2番目の低水準<前回は2.60%

・2020年末 2.67%<前回は2.70%

(作成:My Big Apple NY)

5)Fedの利上げ終了着地点、予想平均値

・2.94%、3月以降で最低を維持=前回は2.94%

6)今回の利上げサイクル終了時期、予想平均値

・2019年7~9月期、2回連続

7)バランスシートの縮小規模、平均の目安(現状:4.5兆ドル)

・2.6兆ドル>9月は2.4兆ドル

8)上記のバランスシート縮小規模の目安に到達するのに必要な期間平均

・4.4年=9月は4.4年

9)税制改革法案、上下院の一本化案が成立する時期

・12月 72%

・2018年1月 23%

・2018年3月 2%

10)税制改革が実現した場合の、GDP押し上げ効果

1位 2018年 0.46%ポイント

2位 2019年 0.52%ポイント

3位 向こう10年間 0.45%ポイント

11)税制改革の実現で最も恩恵を受ける層

・経営者と株主 51%<前回は54%

・労働者(賃上げを通じ) 5%<前回は12%

・上記両方 44%>前回は35%

12)株価のバリュエーションは利上げが必要な水準か

・イエス 24%<前回は33%

・ノー 66%>前回は62%

・分からない 10%>前回は5%

13)FOMC参加者がバリュエーションをどれだけ懸念しているか(*11月FOMC議事要旨で指摘あり)

・相当懸念している 5%<前回は9%

・いく分懸念している 68%<前回は70%

・懸念していない 20%>前回は14%

・分からない 20%<前回は24%

14)パウエル新FRB議長、イエレン議長との比較

・ほぼ変わらない 76%

・ややタカ派 22%

・ややハト派 2%

15)クオールズFRB副議長(金融規制担当)、現状のFOMCのスタンスとの比較

・ややタカ派 53%

・ほぼ変わらない 30%

・ややハト派 10%

16)グッドフレンドFRB理事候補、現状のFOMCのスタンスとの比較

・ややタカ派 48%

・ほぼ変わらない 28%

・一段とタカ派 15%

17)イエレンFRB議長への評価

・A 40%

・B 43%

・C 13%

・D 5%

・F 0%

18)GDP見通し

・2018年 2.85%、調査開始以来で最高>前回は2.61%

・2019年 2.85%

税制改革への期待感もあり2018年は高成長見込む。

19)CPI見通し

・2018年 2.30%、6月以降で最高>前回は2.23%

・2019年 2.54%

20)S&P500見通し

・2018年12月末 2,775、調査開始以来で最高>前回は2,7708

・2019年12月末 2,862

21)米10年債利回り

・2018年12月末 2.84%、調査開始以来で最低<前回は3.06%

・2019年12月末 3.24%

22)米国にとって最大の脅威は?

1位 トランプ大統領の気性 7%>前回は5%

1位 金利上昇 7%>前回は8%

1位 税制、規制変更 7%=前回は7%

23)米国、1年以内の景気後退入りリスク

・14.9%、2015年3月以来の低水準<前回は16.7 %

24)ビットコインはバブルか

・イエス 80%

・ノー 2%

・分からない 17%

25)ビットコインは通貨に相当するか

・ノー 66%

・イエス 17%

・分からない 17%

26)最大の関心事は?

・経済 51%>前回は50%

・株式 22%>前回は14%

・債券 15%<前回は14%

・その他 12%<前回は23%

・為替 0%=前回は0%

――上下院案を一本化した税制改革法案を年内にも可決すると予想するように、楽観的な見方が優勢と言えます。成長率への税制改革の効果をめぐり、2018年に0.46%ポイント、2019年は上院案に則って法人税引き上げの時期と見込まれているのか、0.52%ポイントでした。OECDによる2018年成長見通しの上方修正が0.1%ポイントにとどまったことを踏まえれば、前向きに捉えていると考えてよいでしょう。問題は、アラバマ州上院議員補欠選挙結果を一因に税制改革法案が年内に成立せず、風前の灯火となった時でしょう。中間選挙を控え共和党議会、特に上院で結束できなければ、金融市場がリスク・オフに傾きかねません。”米国にとっての最大の脅威”で最も多い回答が10%以下だったように、死角が見当たらない状況であれば、尚更ネガティブ・サプライズに注意がです。

(カバー写真:Alan Wu/Flickr)

Comments

NFIIB中小企業楽観度は34年ぶり高水準、大企業CEOも2018年を楽観視 Next Post:

年末商戦2017 : 米国消費の牽引役、ミレニアル世代の人気商品は?