U.S. Q3 Growth Revised To 3-Year High On Business Investment.

米7〜9月期国内総生産(GDP)成長率・改定値は実質ベースで前期比年率3.3%増と、市場予想の3.2%増を上回った。8月末から9月初めにかけハリケーン“ハービー”、“イルマ”等が直撃したものの、買い替え需要が押し上げ速報値の3.0%増から上方修正。前期の3.1%増を超え3年ぶりの高水準を達成し、トランプ政権の成長目標である3%増を遂げた。2期連続の3%超え成長は、2014年4~9月期(Q2は4.6%増、Q3は5.2%増)の快挙に。仮に10~12月期も3%成長となれば、2005年1~3月期まで4期連続だった当時以降で初めてとなる。前年同期比は2.3%増と、前期の2.2%増と2015年7~9月期以来の高水準を示す。なお2016年通期のGDPは1.5%増で、3年ぶりに2%台を割り込み2011年以来で最低となった。

GDPの7割を占める個人消費は、7~9月期に前期比年率2.3%増と市場予想の2.1%増を下回った。速報値の2.4%増から下方修正され、前期の3.3%増から鈍化している。ハリケーン後の買い替え需要で米10月新車販売台数が約12年ぶりの高水準となり全体を支えた半面、iPhone Xの発売が遅れたため耐久財が下方修正され、非耐久財も速報値以下にとどまった。GDPの寄与度は1.6%ポイントと、前期の2.24%ポイント以下ながら堅調な推移を維持した。

▽個人消費の内訳

・耐久財 8.1%増、3期ぶりの高水準<速報値は8.3%増、前期は7.6%増

・非耐久財 2.0%増<速報値は2.1%増、前期は4.2%増と1年ぶりの高水準

・サービス 1.5%増=速報値は1.5%増、前期は2.3%増

民間投資の伸び率は、3期ぶりの高水準だった。項目別では、企業の設備投資の一角を担う機器投資や無形資産が速報値から上方修正されている。住宅投資も2期連続で減少したが、速報値よりマイナス幅を縮小させた。ただし構築物投資が3期ぶりにマイナスに落ち込んだだけでなく、下方修正された。民間投資の寄与度は1.2%ポイントと、速報値の0.98%ポイントから上方修正。前期の0.64%ポイントを超え3期ぶり高水準となる。在庫投資の寄与度は0.8%ポイントと、速報値の0.73%ポイントから上方修正され、かつ前期の0.12%ポイントを上回り3期ぶりの力強さを示した。

▽民間投資の内訳

・民間投資 7.3%増、3期ぶりの高水準>速報値6.0%増、前期は3.9%増

・固定投資 2.4%増、3期ぶりの低水準>速報値は1.5%増、前期は3.2%増

・非住宅(企業の設備投資) 4.7%増>速報値は3.9%増、前期は6.7%増

>構築物投資 6.8%減、3期ぶりに減少<速報値は5.2%減、前期は7.0%増

>機器投資 10.4%増、2014年7~9月期以来の高水準>速報値は8.6%増、前期は8.8%増

>無形資産 5.8%増、3期連続で増加>速報値は4.3%増、前期は3.7%増

・住宅投資 5.1%減>速報値は6.0%減、前期は7.3%減と2010年7~9月期以来の低水準

・在庫投資 390億ドル増>速報値は358億ドル増、前期は55億ドル増

GDP伸び率、Q3速報値は約2年ぶりに2期連続で3%台成長。

純輸出の寄与度は、3期連続でプラス。政府支出の寄与度も0.07%ポイントのプラスとなり、速報値の0.02%のマイナスから改善。マイナス寄与を前期までの2期にとどめている。

▽純輸出

・純輸出の寄与度 0.43%ポイント、2013年10~12月期以来の高水準>速報値は0.42%ポイント、前期は0.21%ポイント

▽政府支出

・政府支出 0.4%増、3期ぶりに増加>速報値は0.1%減、前期は0.2%減

・連邦政府 1.3%増>速報値は1.1%増、前期は1.9%増4期ぶりにプラス

(連邦政府は防衛支出が2.4%増、非防衛財は0.3%減と3期連続で減少)

・州政府・地方政府 0.1%減、2期連続で減少>速報値は0.9%減、前期は1.5%減と3期ぶりに減少

GDP価格指数は2.1%上昇し、市場予想並びに速報値の2.2%に届かず。ただハリケーン後のガソリン価格高騰により、前期の1.0%から改善している。PCEデフレーターは0.3%の上昇と、原油価格がピークアウトする以前である2014年1〜3月期以来の水準を回復した前期の2.2%を大きく下回る。コアPCEデフレーターは市場予想及び速報値の1.3%の上昇を超え、1.4%上昇した。前期の0.9%(1.0%から下方修正)から改善しつつ、2016年10~12月期以来続くFOMCのインフレ目標値「2%」割れを維持した。

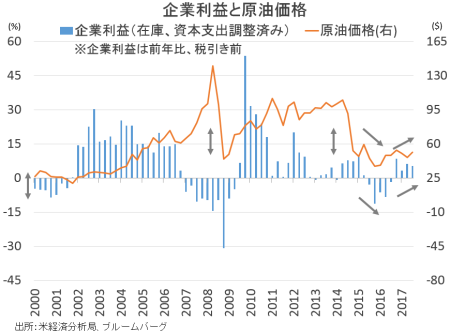

企業利益は税引き前(在庫価値・資本支出調整済み)で前期比4.3%増と、前期の0.7%増から加速した。2期連続で増益を果たす。前年比では5.4%増と、前期の6.4%増を含め3期連続で増加した。企業利益は税引き後(在庫価値・資本支出調整済み)で前期比5.8%増となり、前期の0.1%増や2.6%の減少から改善、5期ぶりの水準へ加速した。前年比では7.7%増と、前期の7.8%増を含め4期連続で増加した。

バークレイズのマイケル・ゲイピン主席エコノミストは、結果を受け「企業の設備投資(ここでは機器投資)と政府支出が上方修正を牽引した」と評価する。安定的な伸びを示す企業の設備投資と純輸出の力強さは、「米国内というより世界経済と整合的なようであり、設備投資の拡大、輸出の加速、資本財の輸入増加を意味することになる」と予想。個人消費は耐久財が下方修正され前期を下回ったが、「良好な水準を保つ」ため問題視せず。その上で、米10~12月期成長率見通しを「2.5%増」で据え置いた。

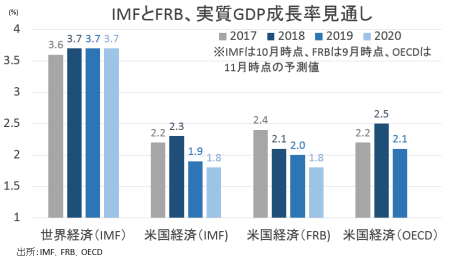

――2期連続で3%成長を達成し企業利益も前期から改善するなど、文句なしに良好な結果です。ここで思い出されるのが、経済協力開発機構(OECD)の2018年見通しです。米国の成長率予想を従来の2.4%増から2.5%増へ上方修正してきました。理由に税制改革の成立を挙げ、「法人税率と所得税率の引き下げが投資と消費を刺激する」、「規制緩和と税制改革が投資を拡大させ生産性を強める」と説明しています。2018年以降はピークアウトを見込み2019年は2.1%増への鈍化を予想していますが、中間選挙が行われる2018年に成長が加速すれば共和党に追い風となりうる。ちなみに9月に経済・金利見通しを発表したFed、10月に税制改革の成立を織り込まずに成長見通しを導いたIMFの予想は、以下の通り。

Fedはこれまで「不透明」と評価していた税制改革に対し、11月FOMC議事要旨で「何人かの参加者が成立を見込み始めた」と認識の変化を示していました。12月12~13日開催のFOMC後に公表される経済・金利見通しで、成長率を上方修正する可能性が高まります。注目は、2017年にピークアウトを迎えると想定された成長見通しが変化するかどうかです。低インフレ環境とのバランスを考え、利上げ回数はさすがに3回で据え置くでしょう。IMFも、2018年1月公表の最新版で、米成長率見通しを引き上げてくるかもしれません。

▽米10月中古住宅販売成約件数指数、4ヵ月ぶりに上昇に反転

米10月中古住宅販売成約件数指数は前月3.5%上昇の109.3となり、市場予想の1.0%を上回った。前月の0.4%の低下(±0%から下方修正)から転じ、金利低下を受け4ヵ月ぶりに上昇。過去6ヵ月間で2回目のプラスとなる。指数としても、5ヵ月ぶりの高い水準を示した。季節調整前の前年比では0.6%低下、4ヵ月連続でマイナスだった。

4大地域別では、前月比にて3地域で上昇した。ハリケーン“ハービー”の直撃を受けた南部が過去3ヵ月連続で低下した反動もあって7.4%上昇し全体を牽引。中西部は2.8%上昇、北東部も0.5%上昇と共に2ヵ月連続でプラスとなる。IT産業の集まる西部のみ、0.7%低下し前月からマイナスに転じた。

発表元である全米リアルター協会(NAR)のローレンス・ユン主席エコノミストは、結果を受け住宅在庫の縮小により、前年比でプラスを回復できないとの考えを寄せた。住宅在庫は「前年比29ヵ月連続で減少しており、10月での在庫相当は1999年以来の低水準」だったという。住宅建設が在庫逼迫の状況を解消しない限り、「販売動向は需要を大幅に下回る」見通しだ。NARは2017年の中古住宅販売件数を前年比1.3%増の552万件、中央価格は6%の上昇を見込む。なお2016年は販売件数が3.8%増、中央価格は5.1%上昇していた。

なお中古住宅販売成約件数指数は、中古の一戸建ておよびコンドミニアムにおける契約が仮契約から最終契約にいたった件数を指数化したもので、中古住宅販売件数は引き渡しの件数を示す。従って、成約件数の約80%が1~2カ月後に中古住宅販売件数として組み込まれる。

(カバー写真:U.S. Department of Agriculture/Flickr)

Comments

アラバマ州上院議員補欠選挙に、日本人投資家が注目すべき理由 Next Post:

米10月個人消費は鈍化、貯蓄率はホリデー商戦前に若干改善