Odds For September Rate-Hike Fall After Jobs Report.

米8月雇用統計・非農業部門就労者数(NFP)は前月比15.1万人増と、市場予想の17.5万人増を下回った。ホリデー商戦でかさ上げされた2015年10月以来の高水準だった前月の27.5万人増(25.5万人増から上方修正) 以下に。過去2ヵ月分では6月分が29.2万人増から27.1万増に引き下げらたため、0.1万人の下方修正となる。6〜8 月期平均は23.2万人増となり、2015年平均の22.9万人増を上回った。年初来では18.2万人増と、2015年以下にとどまる。

NFPの内訳をみると、民間就労者数が前月比12.6万人増と市場予想の17.9万人増を下回った。7月の22.5 万人増(21.7万人増から下方修正)に及ばず。民間サービス業が15.0万人増と前月の21.4万人増(20.1万人増から上方修正)以下となり、ヘッドラインと合わせ3ヵ月ぶりに20万人台を割り込んだ。セクター別動向では上位常連の教育/健康がトップに立ち、2位は前月に続き娯楽、3位も前月と変わらず政府が入った。

(サービスの主な内訳)

・教育/健康 3.9 万人増<前月は4.4万人増、3ヵ月平均は4.5万人増

(そのうち、ヘルスケア/社会福祉は3.6万人増<前月は5.6万人増、3ヵ月平均は4.7万人増)

・娯楽/宿泊 2.9万人増<前月は4.5万人増、3ヵ月平均は4.2万人増

(そのうち食品サービスは3.4万人増、2015年平均の3.0万人増を上回る)

・政府 2.5万人増>前月は5.0万人増、3ヵ月平均は3.6万人増

・専門サービス 2.2万人増<前月は8.0万人増、3ヵ月平均は5.0万人増

(そのうち、派遣は0.3万人減<前月は1.3 万人増、3ヵ月平均は0.8万人増)

・金融 1.5万人増<前月は1.9万人増、3ヵ月平均は1.7万人増

・小売 1.5万人増>前月は1.1万人増、3ヵ月平均は1.6万人増

・輸送/倉庫 1.5万人増=前月は1.5万人増、3ヵ月平均は0.8万人増

・その他サービス 0.7万人増>前月は0.2万人増、3ヵ月平均は0.7万人増

・情報 0.4万人増>前月は0.4万人減、3ヵ月平均は1.4人万人増

・卸売 0.4万人増>前月0.1万人増、3ヵ月平均は0.2万人増

・公益 0.1万人減<前月は0.1万人増、3ヵ月平均は0.1万人増

財生産業は2.4万人減と、前月の1.1万人増を下回り減少トレンドへ戻した。米8月チャレンジャー人員削減予定数に反し、鉱業は足元久々に明確な減少を示す。米8月ISM製造業景況指数が分岐点割れに落ち込み雇用が下げ幅を広げた動きと整合的だ。製造業や建設も減少に転じた。

(財生産業の内訳)

・製造業 1.4万人減<前月は0.6万人増、3ヵ月平均は±0万人

・建設 0.6万人減<前月は1.1万人増、3ヵ月平均は±0万人

・鉱業/伐採 0.4万人減、減少トレンドを維持(石油・ガス採掘は800人減)>前月は0.6万人減、3ヵ月平均は0.6万人減

6〜7月の20万人乗せから、鈍化。

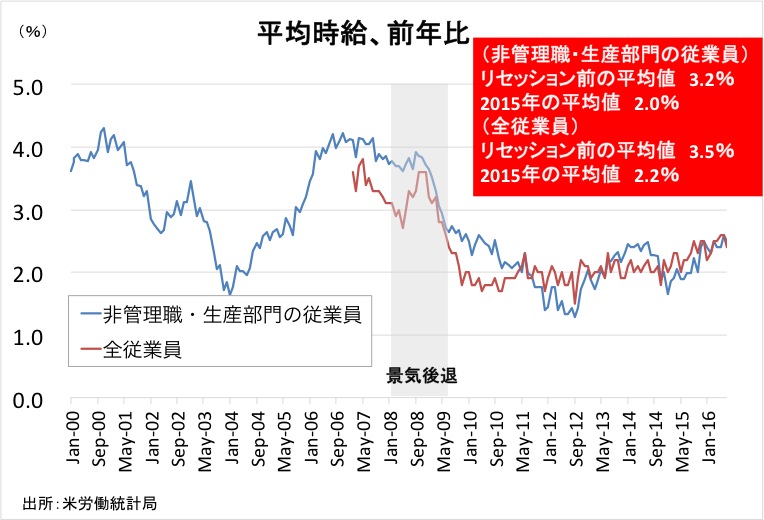

平均時給は前月比0.1%上昇の25.73ドル(約2600円)と、市場予想の0.2%から鈍化した。前月の0.3%にも届いていない。前年比も2.4%の上昇にとどまり、こちらも2009年7月以来の力強さを遂げた6〜7月の2.6%以下に終わった。

週当たりの平均労働時間は34.3時間と、市場予想の34.5時間を下回った。7月まで6ヵ月続いた34.4時間から短縮している。財生産業(製造業、鉱業、建設)の平均労働時間は前月の40.3時間を経て、40.0時間へ短縮した。2007年以来の高水準に並んだ2014年11月の41.1時間から、乖離を広げつつある。

失業率は6〜7月に続き4.9%となり、市場予想の4.8%を上回った。リーマン・ショック以前にあたる2007年11月以来の水準へ急低下した5月の4.7%を超えたままだ。6月米連邦公開市場委員会(FOMC)メンバーによる2016年見通しも超えた水準を保つ。マーケットが注目する労働参加率は62.8%と、前月と変わらず。なお、2015年9〜10月は62.4%と1977年9月以来の低水準だった。

失業者数は前月比7.9万人増となり、前月の1.3万人減から増加に転じた。雇用者数は9.7万人増と3ヵ月連続で増加も、前月の42.0万人増から減速。失業者の増加分を雇用が上回り、失業率の上昇を抑えた。 就業率は前月と変わらず59.7%で、金融危機以前の水準を下回ったままだ。

経済的要因でパートタイム労働を余儀なくされている不完全失業率は前月と変わらず9.7%となり、金融危機前にあたる2008年4月以来の最低だった前月の9.6%を上回る水準を保つ。 失業期間の中央値は11.2週と7月の11.6週以下ながら、年初来で最低だった6月の10.7週を超えたままだ。平均失業期間は前週の28.1週を下回り27.6週間となった一方、2009年9月以来で最短だった5月の26.7週超えを維持。27週以上にわたる失業者の割合も26.1%と7月の26.6%から改善しつつ、2009年3月以来の水準に低下した5月の25.1%を上回った。

フルタイムとパートタイム動向を季節調整済みでみると、フルタイムは前月比0.3%増の1億2430万人と3ヵ月連続で増加した。パートタイムは1.4%減の2721万人と、過去6ヵ月間で5回目の減少を示す。増減数ではフルタイムが40.9 万人増、パートタイムは38.8万人減となる。

総労働投入時間(民間雇用者数×週平均労働時間)は民間雇用者数が前月を下回ったほか、週平均労働時間も34.3時間と34.4時間から短縮したため、前月比で0.2%低下した。さらに平均賃金の伸びが縮小したため、労働所得(総労働投入時間×時間当たり賃金)は、前月比0.1%低下した。

イエレン米連邦準備制度理事会(FRB)議長のダッシュボードに含まれ、かつ「労働市場のたるみ」として挙げた1)不完全失業率(フルタイム勤務を望むもののパートタイムを余儀なくされている人々)、2)賃金の伸び、3)失業者に占める高い長期失業者の割合、4)労働参加率――の項目別採点票は、以下の通り。

1)不完全失業率 採点-×

今回は9.7%と7月と変わらず、2008年4月以来の低水準を示した6月の9.6%を上回った水準を保つ。不完全失業者数は前月比1.9%増の605.3万人と2ヵ月連続で増加した。

2)長期失業者 採点-△

失業期間が6ヵ月以上の割合は全体のうち26.1%と7月の26.6%から改善したものの、 2009年3月以来で最低を更新した5月の25.1%から上昇。平均失業期間は27.6週と7月の28.1週以下ながら、 2009年9月以来の低水準だった5月の26.7週からも延びた。6ヵ月以上の失業者数は前月比0.7%減の200.6万人と直近で最低を更新した5月の188.5万人を3ヵ月連続で上回った。

3)賃金 採点-×

今回は前月比0.1%上昇で7月の0.3%以下に。前年比は2.4%の上昇にとどまり、6〜7月に記録した2009年7月以来の伸びにあたる2.6%に届かず 。週当たりの平均賃金は、前年同月比1.5%上昇の882.54ドル(約8万8300円)と、6〜7月の2.3%以下に。生産労働者・非管理職の平均時給は前月比0.2%上昇の21.64ドル(約2200円)円で、前年比は2.5%上昇。週当たりの平均賃金は前年同月比2.2%上昇となり、727.10ドル(約7万2800円)だった。管理職を含めた全体、並びに非管理職・生産労働者の賃金の伸びはいずれも減速を示す。

平均時給、2015年平均からは加速も金融危機前の水準回復は遠い。

(作成:My Big Apple NY)

4)労働参加率 採点-△

今回は62.8%となり、前月と変わらず。1977年9月以来の低水準だった2015年9〜10月の62.4%を上回った水準を継続しつつ、金融危機以前の水準66%台は遠い。 軍人を除く労働人口は0.1%増(17.6万人増)の1億5946万人と、3ヵ月連続で増加。非労働人口は微増の9439万人と3ヵ月ぶりに増加した。労働参加率が低下しなかったように、労働市場へ回帰する流れがみられる。

ウォールストリート・ジャーナル(WSJ)紙は、Fed番で知られるジョン・ヒルゼンラス記者ではなくエリック・モレイス記者の署名による「軟調な雇用統計で利上げ観測は後退(Soft Jobs Data Cools Market Expectations on Fed Rate Increase)」と題した記事を配信。マーケットは9月ではなく、12月利上げヘ傾いていると伝えた。

FF先物市場をみると、利上げ観測の後退を示す。9月利上げ織り込み度は前日の24%から一時は12%への低下を経て、21%に着地した。

バークレイズのロブ・マーティン米エコノミストは、結果を受け「NFPが鈍化したとはいえそれぞれの数字は健全な範囲内で、経済活動は堅調であることを確認した」と評価する。何より「Fedの見通しに確信を与えるもの」と指摘。その上で、9月利上げの予想を堅持している。

JPモルガンのマイケル・フェローリ米主席エコノミストは、結果に対し「NFPのほか賃金、平均労働時間と合わせ全体的に鈍化は否めず、9月利上げに向けた必要性は見受けられない」と振り返った。9月利上げの可能性はFF先物市場と同じく「20%」と位置づけ、従来通りメインシナリオとして「12月利上げ」と掲げる。

——米8月雇用統計・NFPは、やはり6〜7月の勢いを維持できませんでした。ただし、Fed高官が言及した完全雇用に到達する過程で失業率が低下する適正水準を超えています。

イエレンFRB議長→「10万人増」

クリーブランド連銀のメスター総裁(投票権あり)→「7.5万〜12万人増」

ダラス連銀のカプラン総裁(投票権なし)→「8万〜12.5万人増」

FF先物市場で9月利上げ織り込み度が12%まで低下した後で21%へ切り返したのは、こうした事情があったのでしょう。

NFP以外の改善動向を踏まえると、それでも9月利上げが正当化されるようには見えません。1)平均時給、2)平均労働時間——の2点が前月から減速、3)労働参加率、4)不完全失業率、5)失業率——の3点は横ばいで、5)長期失業が改善する程度でした。

しかし、今後3)の労働参加率が上昇するに従い失業率が上向く可能性がちらつきます。今回、軍人を除く人口は3ヵ月連続で増加していました。すなわち6〜7月の劇的な雇用統計・NFPの改善を追い風に、求職を断念した人々が労働市場にカムバックしつつあると考えられます。労働参加率は6月の62.7%から7〜8月は62.8%ヘ上向きました。一方で、失業率は6〜8月に4.9%で変わらず。労働力の増加を吸収できず、失業率が低下できていない状況を浮き彫りとさせています。

こちらで指摘したように、非労働力人口のうち「今すぐにでも就職できる」と回答する人数は金融危機がもたらしたリセッション以前の水準を上回ったままです。こうした潜在的労働力が労働市場に回帰すれば、失業率が上昇する可能性は否定できません。長期失業率の改善を促す半面、不完全失業率にも影響を及ぼすでしょう。

(カバー写真:joeywillard/Flickr)

Comments

米8月新車販売台数、スローダウンは金利上昇が背景か Next Post:

米8月雇用統計・NFP、引き続き牽引役は低賃金職