Fed Sets To Shrink Its Balance Sheet, Eying On Risky Assets.

3月14~15日開催の米連邦公開市場委員会(FOMC)議事録は、年内に再投資を終了する意思を挟み込んできました。利上げを行った割に声明文はハト派寄りでしたが、議事録で巻き返すというFOMC恒例のバランス技を駆使しています。米連邦準備制度理事会(FRB)のイエレン議長はFOMC後の記者会見では明言しなかったものの、FF金利が2%にたどり着かない間にバランスシートを縮小する構えです、FOMC議事録の詳細。

▽バランスシート政策をめぐる協議

・今回の議事録では“連邦準備制度公開市場勘定(SOMA)”の再投資政策の段落を設け、バランスシート政策についての協議内容を紹介。

・ほとんどの出席者は、経済が見通し通りに推移すればゆるやかな利上げと共に年内のバランスシート縮小が適切と判断。

・バランスシート縮小は、2014年9月に発表した手順に則る。

・ほぼ全員の参加者は再投資政策の変更が経済指標と金融動向次第との見方を示しつつ、数人の参加者はFF金利の定量判断で行うべきと主張、別の数人は経済や金融動向の定性判断が有用と指摘。

・バランスシートの縮小をめぐり、参加者は“徐々に、かつ予想可能(gradual and predictable)”な手法で行い、まず償還された元本の再投資を段階的に減らしていくべきとの見解で一致。

・ほぼ全員の参加者は、主たる金融政策手段は金利の上げ下げと判断。

・多くの参加者は、経済に甚大な負のリスクが直撃し利下げだけでは対応できない大幅な緩和が必要になった時に、再投資を再開すべきと主張。

・数人の参加者は、経済活動が著しく落ち込む局面で再投資を再開すべきとコメント。

・再投資の終了について、米国債と住宅ローン担保証券(MBS)を同時に行うべきとの見方優勢。

・再投資を一度に終了させる場合と段階的に終了する場合の、利点と欠点を協議。

・段階的な再投資終了は、金融市場のボラが上昇するリスクを抑える半面、バランスシートの規模縮小を小幅にとどめる意図が誤解されかねないと指摘。

・一度で再投資を終了させる場合はコミュニケーションが容易で、正常化を迅速に行える利点あり。

・1人の参加者は早急な正常化を促進するため、MBSの縮小最低規模を設定し必要な場合は売却すべきと主張。

・ほとんど全員の参加者が、再投資政策を変更するずっと以前から市場と対話すべきとの見解で一致。

・再投資政策の変更を発表する際には、規模やタイミング、構成などについての情報を提供することが望ましい。

▽利上げについて

・参加者は概して経済指標を通じ、労働市場がさらに力強さを増しインフレが目標の2%に達するとの見通しに沿ったと判断。

・経済見通しにほぼ変化はなく、参加者は“ゆるやかな利上げ”がほぼ適切と判断。1)数人の参加者はインフレ目標を達成するまでに時間が掛かると判断し、2)数人の参加者はFF金利の下限が依然として低く経済下振れ局面で利下げ余地が狭いと指摘しつつ、3)均衡実質金利は未だ低水準であり、4)均衡実質金利の水準自体、見通しと含め不透明――であることが理由。

・参加者は、不慮の経済的なショックに直面した場合の政策評価や市場とのコミュニケーションに対応する姿勢を強調。リスク要因には1)家計と企業の支出の大幅拡大、2)予想以上の財政刺激策、

3)インフレ圧力の一段の高まり――など、利上げペース加速要因を挙げる。

・足元の金融情勢が経済見通しに上振れリスクを与えるとも指摘、同時に急激な調整局面を迎えた場合は経済に下振れリスクが浮上すると警戒表明。

▽経済動向

・労働市場は強まり続け、経済活動は緩やかに拡大すると予想。

・経済見通しは1~2月から変わらず、ただ1~3月期の成長率は一時的な季節的要因を背景に鈍化へ。

・経済見通しのリスクはほぼ均衡、

・引き続き財政出動の規模やタイミングを引き続き注視するも、一部の参加者は2018年まで導入されないと予想。

・参加者の半数は、経済・金利見通しで財政刺激の影響を加味せず。

・参加者は引き続き、財政出動による景気上振れリスクを予想。

・財政刺激に注意を傾ける一方で、参加者や企業関係者はトランプ政権の政策変更、特に移民や通商政策に絡み、労働市場と経済動向に下振れリスクを予想。

・多くの参加者が消費者センチメントの急伸について言及、ただ個人消費に反映されずとの認識。

・企業のセンチメントも大幅改善したが政権の経済政策が不透明で、設備投資を報告した企業は連銀ごとで少数。・2地区連銀(ダラス連銀とリッチモンド連銀か)はシェールを中心に、掘削活動の回復を指摘。

・何人かの参加者は、インフレの強含みを背景に年内のインフレ目標2%の達成を見込む。

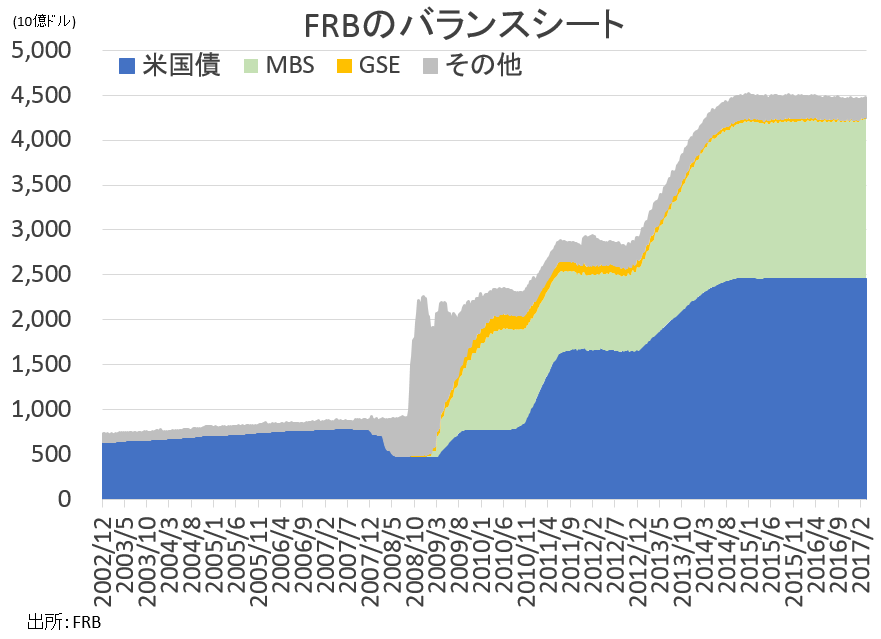

Fedのバランスシート、3月末時点で4兆4,696億ドル也。

(出所:Gage Skidmore, Fedealreserve/Flickr)

・スタッフは下振れリスクを予想も、海外から派生するリスクが後退し家計や企業のセンチメントが強まり、過去ほど下向きではないと判断を据え置き。

・インフレのリスクはほぼ均衡、ドル高による物価見通し下振れリスクは経済が潜在成長を上回るペースで拡大し物価が上振れするリスクで相殺する見通しを維持。

▽海外動向、金融市場

・中国、欧州から派生する経済下振れリスクは前回に続き後退してきたと指摘。

・足元で長期金利は上昇も金融市場は緩和的、成長回復を支援。

・参加者全員が足元の株高の影響を議論、一部は金融緩和の環境の一助になっていると判断し、一部は税制改革期待やリスク許容度の高まりが原因と指摘し成長加速見通しが背景にあるわけではないと認識。

・そのほかエマージング株式相場や高利回り社債、商業不動産といったリスク資産が急伸したと指摘。

ウォールストリート・ジャーナル(WSJ)紙は、ニック・ティミラオス記者による「Fed、年内のバランスシート縮小を予想(Fed Officials Expect to Whittle Down Portfolio Later This Year: Minutes)」と題した記事を配信した。3月FOMCでは、2008年11月~2010年6月、2010年11月~2011年6月、2012年9月~2013年12月と3回に及ぶ量的緩和(QE)を経て4.5兆ドルへ膨らんだバランスシートを年内に縮小することで一致したという。ただしどのように再投資を終了させるのか、段階的に止めるのか詳細については議論の余地を残したと伝えている。

バークレイズは、FOMC議事録を受けて、バランスシートを縮小させる時期を2017年12月、利上げは6月と9月の2回を予想した。

――今回のFOMC議事録では、年内のバランスシート縮小の布石が打たれました。イエレンFRB議長が記者会見で言及を避けたにも関わらず、かなり詳細にわたって議論されていた様子が見受けられます。

同時に、米株高など金融市場が緩和寄りであるとの言及も目立ちました。オバマ前米大統領時代、イエレンFRB議長は2015~2016年にわたって議会証言の機会などを捉え、「米株は割高」と宣言していたものです。しかし、トランプ政権発足後はFOMCのメンバー内でからも控え気味。再投資政策の変更表明は、堅調な経済動向に支えられただけでなく、バブルの芽を摘む意図があったと考えられます。

イエレンFRB議長をはじめ、FOMC参加者がトランプ政権に遠慮する理由はただ一つ。タルーロFRB理事の退任で3人となったFRB理事の空席、並びに2018年1月末や2018年6月に任期切れを迎えるイエレンFRB議長とフィッシャーFRB副議長の後任人事を意識しているのでしょう。両者が再指名されない場合のリスクに備え、政権を刺激しないよう石橋を叩きながら政策運営していくに違いありません。

(カバー写真:Federalreserve/Flickr)

Comments

ISMとマークイット、3月のサービス業は大統領選挙後の上昇を相殺 Next Post:

米3月チャレンジャー人員削減予定数が増加も、採用予定数は好調