Fed Indicates Concerns Over Growing Global Economic Developments.

6月12~13日開催の米連邦公開市場委員会(FOMC)の議事要旨は、1)2019~20年までの利上げ終了、2)通商政策をめぐる不確実性とリスクの高まり、3)引き続き長期金利のフラット化と逆イールドの議論、4)欧州やエマージング国の政治的並びに経済的リスクを指摘――などの4点が注目材料と言えます。6月FOMC議事要旨の詳細は、以下をご覧下さい。

▽利上げについて

・現状の評価に基づき、ほぼ全員の参加者が25bpのゆるやかな利上げに賛成。

・今回の利上げ後も金融政策は「緩和的」との見解で一致、力強い労働市場のほか、物価が目標値2%に到達することを支援する。

・1人の参加者は、インフレが2%以下で継続的に推移しているため、利上げを見送るべきと主張(筆者注:セントルイス連銀のブラード総裁の可能性)

・ゆるやかな利上げは、持続的な経済活動に整合的と予想。

・経済は既に非常に力強く、物価も中期的に目標値の2%で継続的に推移する見通しであり、参加者は概して、ゆるやかな利上げを継続しFF金利を2019~20年までに長期的な水準を超えて引き上げることが適切と判断。

・参加者は追加利上げ余地について協議し、多くが現状のゆるやかな利上げが続いた場合、来年のいずれかの時点で参加者が想定する長期的水準を超えると予想。その点につき、参加者は向こう数会合においてコミュニケーションの手法をどのように進展させるか協議、多くの参加者は「金融政策の姿勢は緩和的」の文言において早々の修正が適切と言及。

・参加者は、政策をめぐる道筋の評価は統治目標に従い、経済見通しの進展並びに見通しへのリスクに依拠することを再確認した。

・参加者は、ゆるやかな利上げへの様々な理由を挙げ、長期的なFF金利水準に対する不確実性、金融政策が経済に与える変化のラグ、さらに短期金利が低い状況で負の効果に対応する場合の潜在的な制約などが含まれた。

・数人(a few)の参加者は、マーケット・ベースの指標はインフレ見通しが継続的に目標値2%に向かう水準にはないと指摘。また数人の参加者は、物価が一時的に2%を上回る場合、長期インフレの押し上げの一助となると認識。

▽経済動向

>成長、労働市場など

・消費支出、雇用、インフレを受け、参加者は見通しを概して変更せず。力強い労働市場や減税、緩和的な金融環境、家計や企業の高い信頼感などの好材料は潜在成長を上回る経済拡大を支援すると認識。

・経済見通しは概して均衡と判断。

・一部(several)の連銀からは製造業やサービスで力強さが報告され、堅調な投資を支えているが、多くの地区連銀は国内外で、関税措置や通商上の制限などから生じる負の効果に懸念を表明。複数(some)の地区連銀は、設備投資の縮小や先送りを報告。

・鉄鋼・アルミ産業は関税措置導入に伴い価格上昇を予想も、稼働率引き上げに向けた投資を予定していない。

・農業セクターは幾分改善も、潜在的な関税効果を懸念。

・労働市場は力強さを増し経済成長が潜在的な水準を上回るなか、失業率は低推移を維持するか、あるいは長期的に標準と想定される水準からの一段の低下を予想。

・一部の参加者は、労働参加率が十分に回復していないため、失業率が示すより労働市場が逼迫していない可能性に言及。

・企業は適切な人材獲得困難に直面、賃上げや福利厚生の充実化で雇用獲得にいそしむ。別別の企業は低賃金職の従業員向け職業訓練の実施や、自動化で対応。

・平均時給の伸びはゆるやか。

・多くの参加者は、失業率は長期的水準を下回って推移すると予想、インフレは一段と回復していくと見込む。

>物価

・全体のPCEとコアPCEはそれぞれ2%近くへ上昇したが、全体のPCEはエネルギー価格の上昇に押し上げられコアPCEを上回り目標値の2%を超え、参加者は短期的にこの傾向が続くと見込む。

・総じて、参加者は物価が2%の目標達成の道筋にあると判断、ただ多くの参加者は目標達成したとの認識は時期尚早と結論づけた。

・概して良好な物価見通しは、複数の地区連銀管轄下の企業が報告したようなインフレ圧力の高まりを確認、例えば多くの企業は仕入れ価格の上昇を指摘し、最終価格に反映している場合もある。

・複数の参加者は、経済が潜在成長率を上回って推移し続ける場合、インフレ圧力が高まり、且つ金融不均衡を拡大させ大幅な経済減速を招きかねないと懸念。

>リスク要因

・参加者は、経済見通しや労働市場、中期的なインフレ動向などをめぐる多くのリスクと不確実性について言及。

・ほとんどの参加者は、通商政策をめぐる不確実性とリスクが増大したと認識、企業センチメントや設備投資などに負の効果を与えかねないと懸念。

・参加者は、財政政策につき向こう数年にかけ概ね経済成長を支援すると予想。数人(a few)は上方リスクとの見解を表明。数人の参加者は、財政政策が持続的な道筋にないとの懸念を示す。

・多くの参加者は、欧州とエマージング諸国の政治的且つ経済的な動向をにらみ、経済成長と物価の両面で潜在的な下方リスクを見込む。

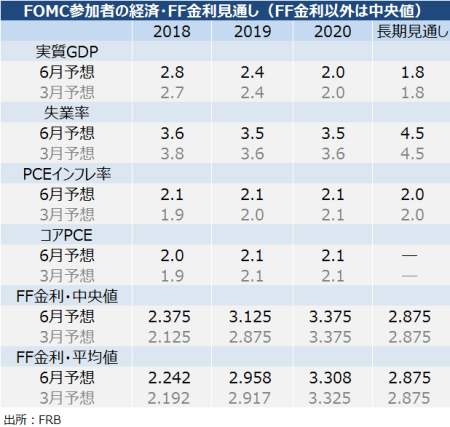

6月FOMC後に公表された経済・金利見通しは以下の通り。

>スタッフの見方

・スタッフは、潜在成長率を上回るペースを予想。

・上半期以降の成長見通しは、ドル高に合わせ小幅に下方修正。併せて、失業率の低下幅予想も若干修正。

・スタッフのPCE見通しは、2018~20年にかけ概して変更せず。2018年の下半期の見通しはエネルギー価格の上昇を受けて若干引き上げ。

・スタッフは、全体のPCEが中期的に目標値2%近くで推移するとの予想、並びにコアPCEも小幅に上回るとの見通しをそれぞれ維持。2019~20年にかけ、消費者向けエネルギー価格の下落が見込まれるため、上振れを予想せず。

・成長率、物価、失業率に対する不確実性は過去20年間と変わらず、成長率と失業率へのリスクも均衡とみなす。

・ただし財政政策の変更(税制改革を通じた減税、2018~19年にかけての歳出増)は向こう数年間に成長を押し上げへ、一方、財政政策の経済押し上げ効果の空振りが下方リスク。

・物価リスクは均衡。

▽フラット化について

・参加者は、ターム物の金利構造やイールドカーブのフラット化が示す経済動向へのサインについて協議した。参加者はFF金利のゆるやかな引き上げ以外の多くの要因として、投資家の間で低下する長期的な均衡実質金利の水準のほか、長期インフレ見通しの低下、ターム・プレミアムの低下、中銀の資産買入を挙げた。

・複数の参加者は、こうした要因が経済活動を示すイールドカーブの信頼性を削いだと指摘。しかし他の一部の参加者は、こうした要因がイールドカーブの情報を歪めているとの認識に疑問を寄せた。

・多くの参加者は、逆イールドカーブが景気後退のリスクを点灯してきた過去の規則性を踏まえると、イールドカーブを緊密に注視することが必要と認識。

・一部の参加者は、イールドカーブの推移を広範囲にわたる金融動向及び見通しの文脈で解釈されるべきで、適切な政策評価を形成する上で考慮する一材料として捉えるべきと注意を促した。

▽海外動向、金融市場

>SOMA(公開市場操作の口座)マネージャーの見解

・政治経済の脆弱性から、エマージング通貨売り、イタリア債など欧州債のポジション巻き戻しが優勢。

・超過準備預金金利(IOER)のテクニカル的な調整は、FF実効金利の低下に奏功。

・米短期債発行増を受けレポ金利が高止まり、リバースレポ・ファシリティの利用は低水準。

・住宅ローン担保証券(MBS)の再投資減額について協議、現時点で今年の秋には再投資額が再投資上限額を下回る見通し。2017年6月時点の“政策正常化原則”では今年の秋以降に再投資終了を予想していたが、長期金利の影響が大きく、再投資を継続させる計画に言及。

>スタッフの見方

・海外の成長鈍化懸念やイタリアの政局が向かい風となり世界の金融市場は荒れ、対エマージング通貨(特にアルゼンチン、トルコ、メキシコ、ブラジルの通貨)でドル安が進行。米金利が2017年後半の水準まで上昇したことも一因。エマージング市場の投信から大幅な資金流出を記録。

・短期金利市場は比較的落ち着きを保ち、商工ローンは4月に大幅増だったものの5月は小幅増加にとどまった。商業不動産の融資環境は引き続き緩和的。家計は前回とほぼ変わらず、金融環境は家計支出を支援。

――2019年にも利上げ打ち止めの示唆が与えられ、米株相場が5日に上昇して反応するはずです。中立金利が「2019年」にも到達するとの予想も示された一方、「長期的な水準を超えて引き上げることが適切と判断」しているため、利上げ終了が2020年に延びてもおかしくない。とはいえ、通商政策に対し「不確実性とリスクが増大した」と明記した通り前回より懸念を深めており、政策転換の地均しが必要だったのでしょう。逆イールドでの議論に加え、今回新たに欧州やエマージング諸国の政治的且つ経済的なリスクが指摘されたように、FOMC参加者は下方リスクを注視しつつある。償還されたMBSの再投資の継続すら議論の対象と化しつつあり、Fedは深謀遠慮をもって不確実性に備え始めました。

(カバー写真:Federalreserve/Flickr)

Comments

米6月雇用統計・NFP、貿易戦争懸念をよそに2ヵ月連続で20万人超え Next Post:

米5月貿易赤字は大幅縮小、貿易戦争懸念が燻るなか大豆輸出が急増