Patient About Further Rate-Hike, Preparing The Talk Of Balance Sheet.

遅ればせながら、12月18~19日開催の米連邦公開市場委員会(FOMC)議事要旨をおさらいしていきます。

12月FOMCでは9回目の利上げを決定、文言の微修正やドット・プロットの下方修正で2018年9月末時点の見通しより利上げに慎重な姿勢を打ち出した。議事要旨は、一連の内容を踏襲。保有資産の圧縮については、1月9日のパウエル発言ほど明確に柔軟性を表明していなかったものの、“長期的政策実行の枠組み”で圧縮ペースについて議論を開始しており、道筋の変更への地均しを始めたように見える。詳細は、以下の通り。

▽金融政策

・参加者は概して、経済が予想通りに進展していると判断し、利上げが適切と判断。しかし、数人(a few)の参加者は据え置きを主張、物価上昇の兆しが現れていない上、金融市場のボラティリティが高まり世界経済見通しの不確実性が高まるなか、様子見すべきと判断。

・金融政策の見通しにつき、参加者は概して“幾分のさらなる利上げ(some further gradual increases)”が力強い成長や労働市場、物価動向に沿うと指摘。

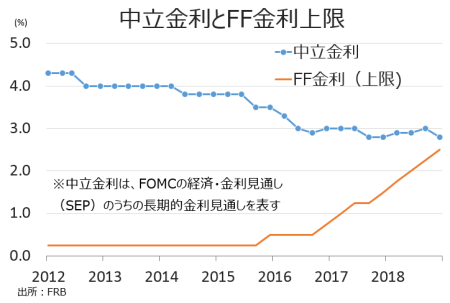

・今回の利上げで、FF金利誘導目標は中立金利とされる下限に到達したか、あるいは接近した水準にある。参加者は、金融市場のボラティリティ上昇や世界経済の鈍化懸念が今後の利上げの道筋を不明確にさせた(less clear)と指摘。

・多くの参加者は、特に物価上昇圧力を確認していない状況を受け、利上げに辛抱強くなれる(could afford to be patient)との見解を表明。

・多くの参加者は、政策姿勢を一段と変化させる前に、足元のリスクが経済活動にどのような影響を与えるか評価すべきと言及。

・参加者は、金融政策のアプローチが見通しを表す経済指標次第と強調。足元の(ドット・プロットで示される)FF金利の道筋は、現時点の経済見通しに基づくものと説明。

FOMC参加者の中立金利(≒経済・金利見通しの長期的見通し・中央値)の推移。

▽経済動向、見通し

・参加者は、見通しを評価する上で、引き続き力強い経済指標と金融市場で示される下方リスクへの懸念という2つの対照的な事象について言及。家計と企業の支出、物価、労働市場は概してFOMC参加者の見通しに沿う内容だった。一方で、金融市場は大きく変動し、金融環境は引き締まり、米株が急落し、世界経済減速懸念を受けた米国債利回りのフラット化と合わせ社債市場のスプレッドは拡大した。

・参加者は、企業から世界経済に憂慮する意見を何度も聞いたという。

・経済指標と企業からの報告のほか、金融環境の引き締まりを受けて、参加者は概してそれぞれの政策見通しを下方修正、あるいは経済見通しをわずかに引き下げた。

・成長率は2019年も潜在成長率を上回るものの、中期的に潜在成長率の水準に収斂していく見通し。

・参加者は、経済見通しの下方修正につき①金融環境の引き締まり、②海外経済の鈍化見通し、③米住宅市場への一段の悲観的な見通し――を挙げた。

・個人消費は、力強い労働市場に下支えされた一段の賃金上昇のほか、所得税減税、消費者センチメント、原油安、健全な家計のバランスシート――を追い風に力強さ維持。

・ただし、一部の参加者は、住宅投資の弱さを指摘。住宅ローン金利と住宅価格の上昇を背景に挙げた。

・一部の参加者は、企業の設備投資につき7~9月期に鈍化しつつも底堅いと評価。しかし、多くの地区連銀の企業からは、2018年11月FOMCの時期と異なり、勢いが削がれたとの声が聞かれた。企業にとっての懸念材料としては①通商政策、②財政刺激の低減、③世界経済の鈍化、金融市場のボラティリティ上昇――が挙げられ、企業センチメントの押し下げ要因とされた。

・2~3人(a couple of)の参加者は、足元の原油安が世界の需要鈍化の兆しで、石油生産業者の設備投資の重石となり、石油企業向けのサービス関連にも影響が及ぶと指摘。そのほかの2~3人の参加者は、原油安につき世界需要の鈍化より供給過剰を挙げた。

・数人(a few)参加者は、物価動向につきエネルギー価格の下落は一時的に全体を押し下げると言及。一部の参加者は、物価連動債が示す物価見通しが原油安と投資家のリスクセンチメントの下振れとともに、2018年11月以降に著しく低下したと指摘。

・参加者は概して、足元の物価動向が委員会の目標2%へ向かうという見通しに沿うと判断。しかし、数人の参加者は仕入れ価格の上昇が最終価格を押し上げる可能性を指摘したものの、企業からは物価上昇圧力の鈍化がみられたという。

・参加者は経済、労働市場、インフレの見通しをめぐり、多くのリスクと不確実性を指摘(a number of risks and uncertainties)し、その要因として①予想以上の世界経済の減速、②急速な財政刺激の減退、③貿易摩擦の深化、④金融市場の一段の引き締め、⑤予想以上の金融政策引き締めの影響――などが成長とインフレに下方リスクを与えるとした。

・数人の参加者は、経済が減速局面にあるなか、長期的物価見通しが依然として低水準にあることに懸念を表明。

・上方リスクとしては、引き続き減税効果による予想以上の経済加速や、貿易摩擦や世界経済減速への不確実性の後退を挙げた。

・2~3人の参加者は、稼働能力の逼迫により仕入れ価格上昇を最終財価格に反映する余地が生まれる可能性を指摘。

・その他の2~3人の参加者は、過剰な企業債務や商業不動産価格の高騰が与える金融安定のリスクを指摘。概して参加者はリスクを均衡とみなすが、複数の参加者足元でこうしたリスクが高まった可能性に言及した。

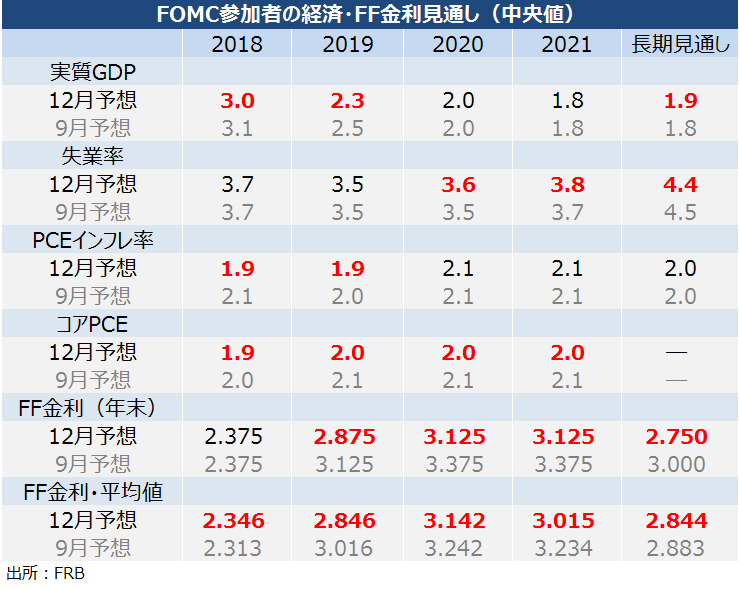

12月FOMCでの経済・金利見通し。

▽スタッフの経済見通し

・スタッフは、一部で経済指標が予想以下だったほか、米株安に現れたような金融環境の引き締まりを受けても、見通しを概して変更せず。

・引き続きスタッフは力強い10~12月成長率を見込む。ただ、2四半期前からは見通しを若干ながら下方修正。

・スタッフは、2018~20年も引き続き、潜在成長率を上回る拡大を予想。2021年には同水準以下へ鈍化する。

・スタッフは、失業率の一段の低下を予想。失業率は長期的な適性水準を下回るが、2020年までに底打ちし、2021年に上昇に転じる見通し。

・スタッフは、コアPCEにつき2019年に2%へ到達すると予想。2019年のPCE自体は、エネルギー価格の下落を受けてコアを小幅に下回る。中期的に、スタッフはコアPCEとPCEの見通しをほぼ変更せず。

・スタッフは、引き続き成長率、失業率、物価へのリスクは過去20年間の平均に近いと予想。GDPと失業率のリスクは引き続き均衡とし、上方リスクは今回も家計と企業の支出拡大を見込む。下方リスクも前回同様、通商政策や海外経済の動向による米経済の下押しを挙げる。

・物価のリスクは、引き続き均衡。物価は、経済が潜在成長から上振れする時は加速しかねないが、長期的見通しがスタッフ予想を下回るリスクによって相殺されている。

▽金融市場、海外動向

※FOMC参加者の見方は、金融政策や経済の箇所に盛り込み済み。

・スタッフは、米国と世界経済の見通しにつき下方リスクを見込む投資家が増加したと認識。貿易摩擦の悪化に加え、世界経済の減速の兆候が背景。

・米国債利回りと米株は急落、家計と企業の金融環境は概して引き締まりを見せたが、依然として経済拡大を支援する水準にある。

・スタッフは、12月FOMCまでの期間におけるFOMC参加者の発言につき、利上げがさらにゆるやかになる方向転換を示すと解釈されたと指摘。FF先物市場の利上げ織り込み度も、大きく後退した。

・貿易摩擦、世界経済見通し、企業収益の持続性などへの懸念などが米株安の背景。セクターでは、特にテクノロジーと小売での下落が顕著に。

・商業不動産市場の金融環境は依然として緩和的で、商業不動産ローン市場のスプレッドは僅かに拡大した程度で、引き続き金融危機前の水準にある。家計の信用も、緩和的なままだ。

▽長期的政策実行の枠組み

・FF金利やその他のマネーマーケットの金利は、銀行と金融市場が超過準備預金の縮小を受けて変動が大きくなる場合も。

・FOMC参加者は、FF金利の上方圧力の対応について議論。一部(several)の参加者は現状通りIOERをFF金利の上限に設定する枠組み、あるいは公定歩合活用を支持。しかし、こうした選択肢は状況によって効果が限定的になるとの指摘も。

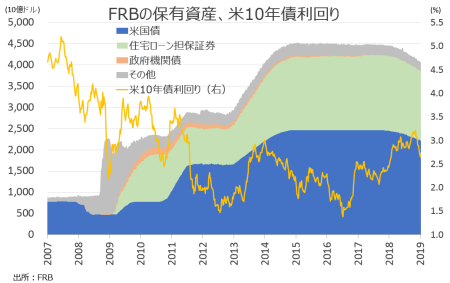

・Fedは2014年9月に公表した“政策正常化への指針と計画”で表明したように「金融政策を効率的、かつ効果的に運営する上で必要な債券以上を保有しない」方針。しかし、保有資産を需要水準近くへ引き下げることは、市中金利の上昇を招きかねず、大規模なオペを頻繁に実施する必要性のほか、効果的に金利を制御する上で新たな上限を設定する必要が生じうる。このような検討は、準備金の需要水準に相当する資金を確保する上で、準備金のバッファーを設けることが適切である可能性を示す。

・保有資産の規模が長期的な目標に接近する過程で、縮小ペースを鈍化させる可能性を指摘

・参加者は、保有資産の規模につき、概して名目成長率の軌道をたどる都合上、いずれかの段階で拡大する可能性があるとの見解を表明。

・保有資産の構成につき一部の参加者は、年限短期化を受け、経済減速局面では長期化に転じる柔軟性を与えると指摘。

・その他2~3人は、保有資産の年限を米国債残高と合わせれば米国債市場への影響は限定的になるとコメント。

――パウエルFRB議長は2018年11月28日に中立金利に対する姿勢を変更させてから、同年12月FOMCでFF金利を下方修正しましたが、FOMC議事要旨でも参加者が利上げに慎重になった様子が浮き彫りとなりました。ただ、保有資産の圧縮をめぐっては見方が二転三転しています。パウエルFRB議長は、同年12月FOMC後の記者会見で保有資産の圧縮につき変更しないと言及。年明け4日の講演では物価動向などを受け保有資産の圧縮すら検討する余地を示したものの、米株相場が5日続伸する過程にあった10日には保有資産を「大幅に縮小する(substantially smaller)」と発言するなど、一貫性がありません。結局はバロンズ誌が指摘するように、グリーンスパン氏以降の歴代FRB議長を踏襲し、金融市場が政策運営に色濃く反映されるということでしょう。

(カバー写真:Federalreserve/Flickr)

Comments

ジレットのCMが問い掛ける新たな”男らしさ”、全米で大紛糾 Next Post:

米12月鉱工業生産、米中首脳会談後に製造業が大幅上昇