Household Wealth Hits Another Record As Stock and Real Estate Prices Help.

米連邦準備制度理事会(FRB)が9月20日に公表した4~6月期家計資産報告(旧・資金循環報告)によると、家計・非営利団体の純資産は前期比1.7%増の113兆4,625億ドルだった。2018年10~12月期こそ統計開始以来での過去最高記録は12期で止めたが、2019年の年初から2期連続で最大を更新している。

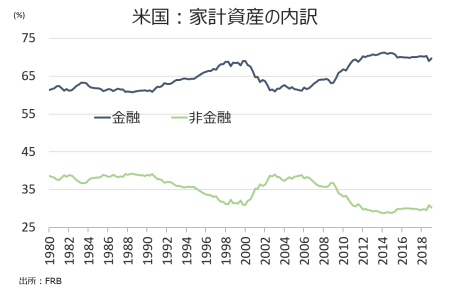

家計・非営利機関の資産のうち、金融資産(貯蓄、株式、投資信託、債券、年金、保険などを含む)は前期比1.9%増の90兆6,892億ドルとなり、2期連続で過去最高を更新した。4〜6月期の金融市場は、5月にリスク・オフの展開を迎えた後にリスク・オンに転換し、金融資産の増加につながったとみられる。この間に、S&P500は一時急落したが、3.8%高と上昇に転じた。原油価格は50ドル台後半の推移にとどまり、2.8%下落した程度に。米10年債利回りは、2.5付近から2%割れへ向かっていった。以下は、4~6月期に金融市場に影響を与えた出来事一覧となる。

5月6日

→トランプ大統領は米中通商協議の決裂を受けて第3弾の追加関税措置、約2,000億ドルに対し税率を10%から25%へ引き上げると発表。合わせて、残り約3,000億ドル相当の中国製品に25%の追加関税措置・第4弾を発動させる方針を表明。

5月13日

→米通商代表部は、政権の発表に合わせ残り約3,000億ドル相当の中国製品へ追加関税品目リストを発表。

5月17日

→商務省が通信大手ファーウェイを禁輸措置の対象リスト(エンティティ・リスト)に追加。

5月30日

→トランプ政権は、違法移民対策が十分でないとし、メキシコへの制裁関税発動する方針を表明、ただし6月7日に取り締まり強化で合意したため見送りを決定。

6月4日

→パウエルFRB議長は利下げへの転換を示唆

6月29日

→大阪G20で開催した米中首脳会談で、第4弾の発動見送りなどで合意。

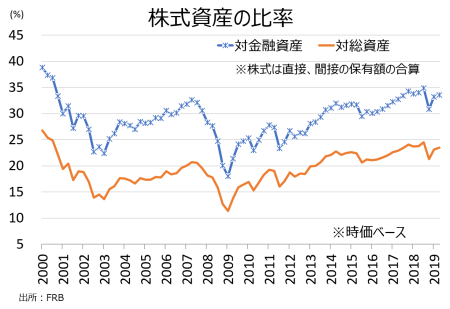

家計資産に占める金融資産、33.6%と過去最高近くへ戻す。

株式資産は市場価値ベースで前期比3.0%増の30兆4,268億ドル(直接、間接保有含む)と、2期連続で増加した。金融資産における株式の割合は33.6%、総資産での割合も23.5%とそれぞれ2018年末につけた2016年4~6月期の低水準から切り返し続けた。

株式資産の比率は、2期連続で改善。

債券は前期比3.5%増の10兆4,970億ドルと2期連続で増加した。債券に占める金融資産の割合は11.6%、総資産での割合は8.1%とそれぞれ前期を上回った。

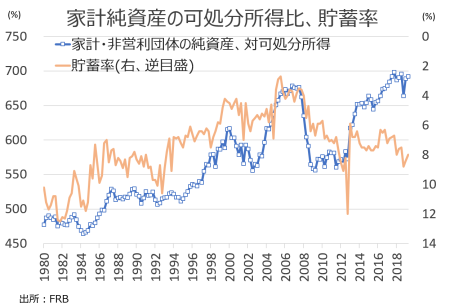

家計・非営利機関の純資産の可処分所得比は692.2%と、過去最高をつけた2017年10〜12月期(698.7%)以来の水準へ持ち直した。純資産の可処分所得比が上昇するなか、貯蓄率は2019年4~6月期末に8.0%と前期の8.4%から低下しつつ、高水準を維持した。家計・非営利機関の預金残高は前期比0.2%減の13兆1,571億ドルと3期ぶりに小幅ながら減少に転じた。

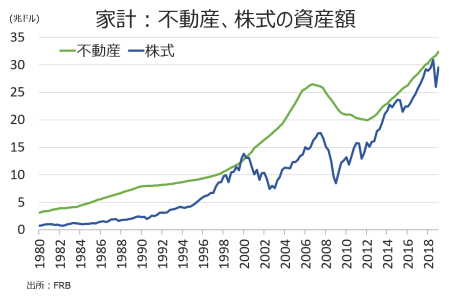

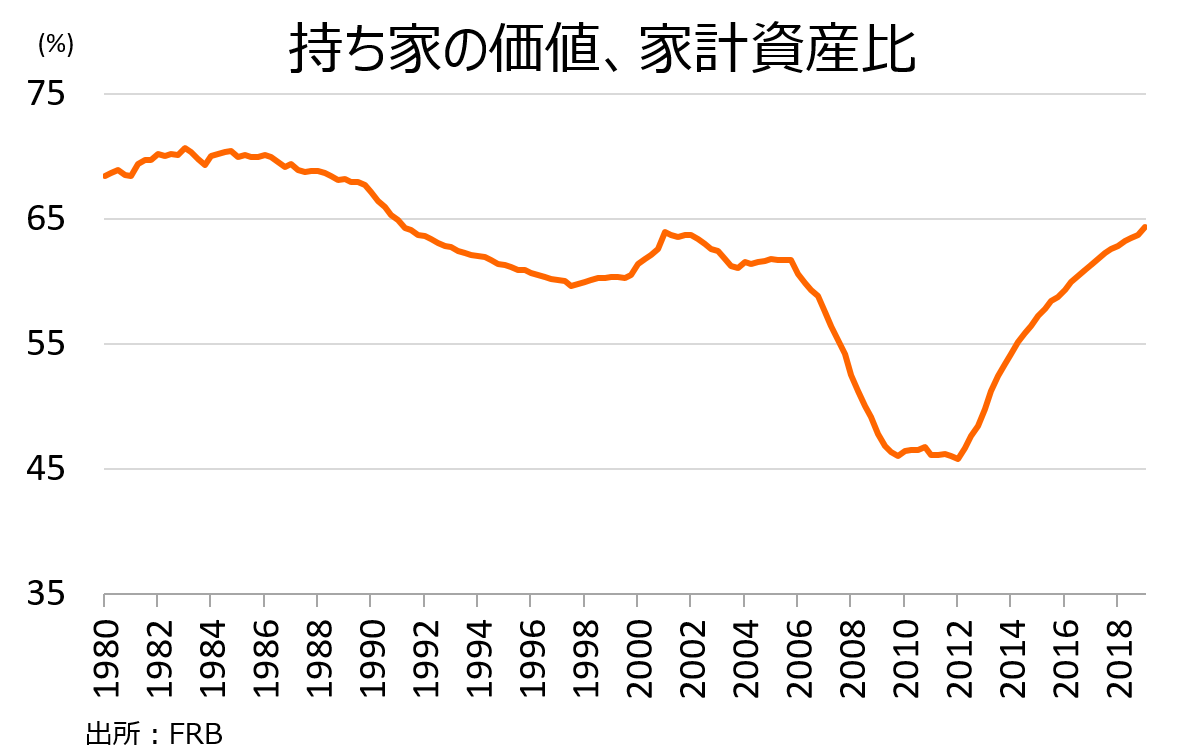

家計部門の不動産資産は、一部で値上がりペースが鈍化しつつも前期比1.1%増の32兆6,762億ドルとなった。2016年4~6月期からの増加トレンドをたどり、過去2半期の1%割れから伸びを回復した。住宅ローンは0.7%増の10兆4,146億ドルと、小幅ながら2016年4~6月期からの増加基調をたどった。ホーム・エクイティ(住宅の評価額から住宅ローンの残債を差し引いた価値)は少なくとも約22兆ドル付近と弾き出せる。住宅価格の上昇ペースは鈍化したとはいえ伸びを続けるなか、持ち家が占める家計資産の割合は64.0%と1991年4~6月期以来の高水準を遂げた前期近くを保った。

株式資産は2017年4~6月期以降、不動産資産と遜色ない水準に。

持ち家が占める家計資産の比率、住宅価格が伸び悩みつつ1991年4~6月以来の高水準。

国内債務は、前期比年率3.1%増の53兆148億ドルだった。6期連続で、州・地方政府以外の全てで債務が増加した。詳細は以下の通り、伸びは全て前期比年率。

>家計の債務は4.3%増の15兆5,834億ドル、2011年10-~12月期からの増加基調を維持

>消費者信用は4.6%増の4兆996億ドル、2011年7~9月期からの増加基調を維持

>住宅ローンは3.2%増の10兆4,397億ドル、2014年4~6月期からの増加基調を維持

>非金融セクターの企業は4.4%増の15兆7,441億ドル、2011年1~3月期からの増加基調を維持

>連邦政府は2.1%増の18兆3,981億ドル、2002年以降続く増加基調を維持

>州・地方政府は2.5%減の3兆389億ドル、6期連続で減少

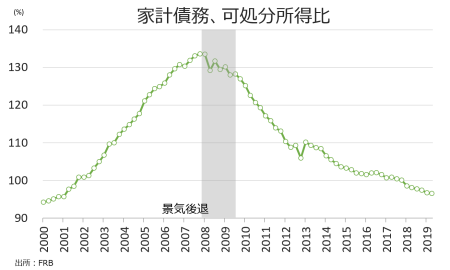

家計・非営利団体の債務は可処分所得に対し96.6%と、2001年1~3月期以来の低水準だった。2007年10~12月期につけたピーク時にあたる133.6%から大幅改善を保つ。

可処分所得に占める家計債務は低水準、景気減速期でバッファーとなる期待。

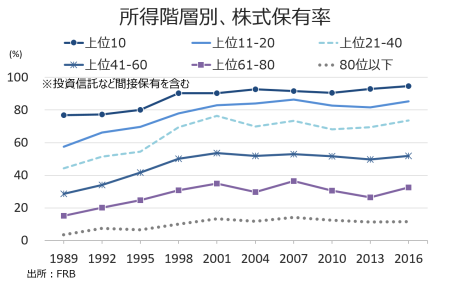

――Fedの利下げが米中貿易摩擦をめぐる不確実性を減退させ、米株相場などが上昇しました。株式を中心に金融資産が上昇し、可処分所得比での家計純資産も拡大。家計純資産の拡大が債務縮小につながり、可処分所得比の家計債務もITバブル後の景気回復期以来の水準まで改善しています。貯蓄率も堅調な水準を保ち、家計のバランスシートは健全と言えるでしょう。とはいえ、米国人の株式保有率は2016年時点で51.9%と高水準ながら、株式保有資産を所得階層別でみると、高所得者層に株式保有率が集中する状況。上位10%で94.7%に対し、上位41~60%では51.8%、上位61~80%では32.5%、80位以下では11.6%に過ぎません。

(作成:My Big Apple NY)

持つものと持たざるものの差が、歴然と浮かび上がってきますよね。トランプ政権は、2020年の米大統領選を前に一旦引っ込めたキャピタルゲイン税のインフレ連動化を通じた実質減税を中間層向け減税とともに提案する可能性を残す反面、民主党はウォーレン候補などが自社株買いを規制する公約を掲げています。2020年の米大統領選で再び所得格差に焦点が当たると想定されるだけに、一連のデータが今後さらに脚光を浴びるに違いありません。

(カバー写真:Christine Puccio/Flickr)

Comments

米9月消費者信頼感、期待指数が弱く9ヵ月ぶりの落ち込み Next Post:

米4~6月期実質GDP成長率は2.0%増、設備投資の弱さを確認