Delinquency Rate Rises As Low Rates Keeps Household Debt Pushing Up To The Record.

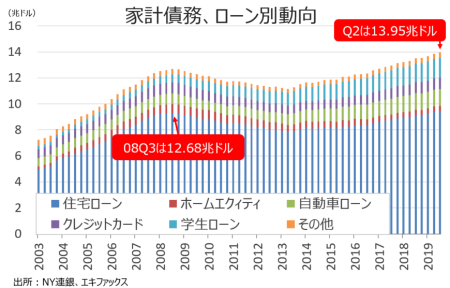

ニューヨーク地区連銀が発表した調査によると、7~9月期の全米家計債務残高は13兆9,520億ドルだった。前期比920億ドル増加(0.7%増)し、11期連続で2008年7~9月期の12兆6,750億ドルを超え過去最高を更新。活発なデレバレッジ(=借入の返済)が収束した2013年4~6月期の11兆1,500億ドルからは、25.1%上回る。

家計債務は、学生ローンに加え住宅ローンが拡大し2008年7~9月の水準を超え過去最高を更新中。

住宅部門と非住宅部門の内訳は、以下の通り。

・住宅ローン→9兆4,370億ドル(前期比310億ドル増、3期連続で増加、前年比2,970億ドル増)

・ホームエクイティ→3,960億ドル(前期比30億ドル減と11期連続で減少、前年比260億ドル減)

・非住宅関連債務→4兆1,200億ドル(前期比600億ドル増、前年比1,700億ドル増)

住宅ローン債務残高は9兆4,370億ドルと、前期に続き金融危機直後の2008年7~9月期の9兆2,940億ドルを超え、2期連続で過去最高を更新した。借換を含む新規住宅ローン組成額は5,283億ドルと、2016年10~12月期以来で最大となる。なお、当時は2回目の利上げ前に駆け込み需要に支えられ6,170億ドル増加し、2007年7~9月期以来で最大を記録した。一方で、テーパリング終了を意識した2014年4~6月期は2,860億ドルと、2000年以来で最低を記録していた。

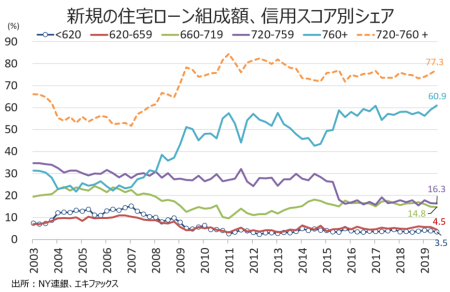

住宅ローンの新規組成額のうち、77.3%が優良プライム層である720点以上となり、2013年10~12月期以来の水準を回復した。逆に、信用スコア620点以下のディープ・サブプライム層(低信用で返済能力が乏しいサブプライム層)は3.5%と、1年ぶりの低水準となる。利下げに伴う金利低下により高信用力の顧客層で需要が改善した結果、不動産業者がサブプライム層向けの融資を拡大せずに済んだ可能性がある。実際に、住宅ローンの信用スコア中央値は765点と2013年7~9月期以来で最高だった。なお2003年以降で優良プライム層である720点以上の最高は2012年4~6月期の82.5%、最低は2007年1~3月期の51.8%となる。

住宅ローン組成額の信用スコア別シェアでは、720点以上が上昇し620点以下が低下。

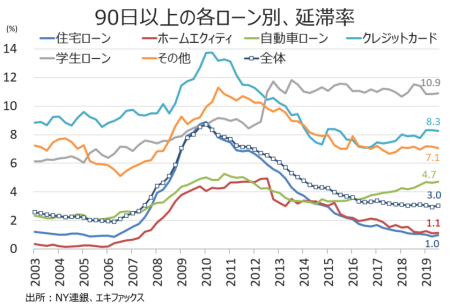

住宅ローンでの90日以上の延滞率は1.0%と、2006年4〜6月期以来の大台割れを迎えた前期の0.9%から上昇した。ホームエクイティは1.1%となり前期とほぼ変わらず、2007年4~6月期以来の大台割れを視野に入れている。

なお住宅ローン組成額が持ち直すなか、大手銀の住宅ローン組成額は前期比で減少した。住宅ローン融資最大手の米銀ウェルズ・ファーゴは前期比で9%増の580億ドルと2期連続で増加しただけでなく、前年同期比でも45%増と2期連続で増加した。JPモルガン・チェースは前期比34%増の324億ドル、前年同期比も34%増とそれぞれ2期連続で増加した。

非住宅関連債務、主な内訳は以下の通り。

・自動車ローン→1兆3,150億ドル(前期比180億ドル増、前年比500億ドル増)

→ローン残高は34期連続で増加し、25期連続で過去最高を塗り替えた。自動車ローン組成額は1,591億ドルと、金利低下を支えに2期連続で増加した。

新規の自動車ローン組成のうち、信用スコア720点以上の高信用層で48.8%と2010年7~9月期以来で最高だった。信用スコア620点以下の割合は18.9%と前期の21.0%を下回り、2011年1~3月期以降で最低となる。参考までに、2004年以降でサブプライム層のシェア最高は2006年4~6月期につけた31.8%、最低は2010年7~9月期の17.1%となる。信用スコア中央値は711点と、2010年7~9月期以来で最低となった。今回、90日以上の延滞率は4.7%と2011年10〜12月期以来の高水準に並んだ。

なお自動車ローン貸出残高で米銀1位のJPモルガンの自動車ローン組成額は前年同期比12%増の91億ドルと2期連続で増加し、前期比も7%増と3期連続で増加した。反対に2位のウェルズ・ファーゴは45%増の69億ドルと、5期連続で増加した。前期比では、9%増と3期連続で増加した。

自動車ローン組成額のシェア、高信用層で上昇。

自動車以外の主なローン動向は、以下の通り。

・クレジットカード→8,810億ドル(前期比130億ドル増、2期連続で増加、前年比370億ドル増)

→ローン残高は、3期ぶりに過去最高を更新した。90日以上の延滞率は前期と変わらず8.3%となり、2015年4〜6月期以来の高水準から若干低下した。なお、過去最低は2016年7〜9月期の7.08%である。

・学生ローン→1兆4,980億ドル(前期比200億ドル増、前年比560億ドル増)

→ローン残高は、過去最高を更新した。90日以上の延滞率は10.9%と、2018年1~3月期以来の低水準だった前期の10.8%から上昇した。

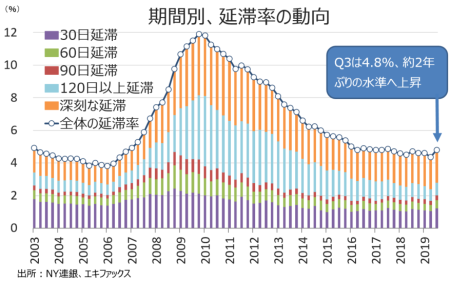

家計債務全体での90日以上の支払い延滞率は3.0%と、2007年4~6月期以来の大台割れを迎えた2.9%を上回った。残高全体に占める90日その他を含めた延滞そのものの割合は全体で4.8%となり、2006年7~9月期以来の水準へ低下した前期から上昇した。

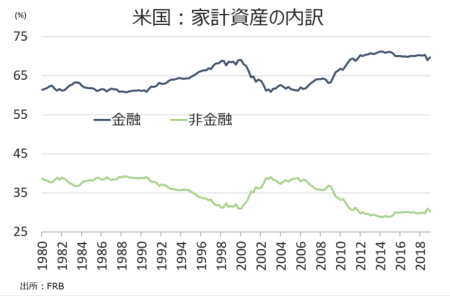

――家計債務は、11期連続で過去最高を更新しました。消費拡大を示唆していた米4~6月期家計純資産の数字と整合的ですよね。Fedの利下げ示唆を手掛かりに金利低下・株高を迎えた結果、家計の金融資産の比率は4~6月期に69.9%と前期の69.7%から上昇。過去最高となる2014年4~6月期の71.2%以下ながら改善しています。

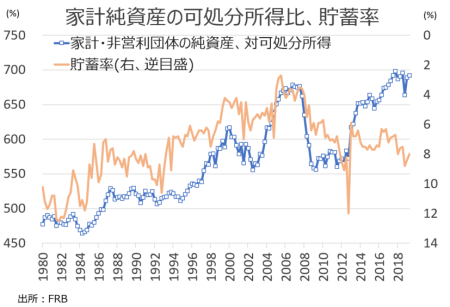

資産効果により、4~6月期の家計純資産は可処分所得比で692.2%と2期連続で上昇しました。ただし、消費の拡大により貯蓄率は4~6月期に8.0%へ低下したことも事実。ブッシュ減税の期限切れ直前に賞与などが増加した2012年末以降で2番目の高水準だった4~6月期(8.8%)を2期連続で下回り、直近もさほど変わりません。

とはいえ、可処分所得比での家計資産は96.6%と少なくとも2003年以降で最低で、バランスシートが悪化したとは言い難い。また債務支払いの延滞率で上昇を確認している自動車ローンも、信用スコアに改善がみられました。金融市場がリスク・オフ相場を迎えた局面では貯蓄率は改善する傾向にあり、米国人の借金体質はリーマン・ショックを経て緩和したといっても過言ではないでしょう。

(カバー写真:Amanda/Flickr)

Comments

NYの5ボローならぬ、知られざる5つの事実 Next Post:

米10月小売売上高、自動車関連が支え改善も裁量消費財は弱い