Fed Will Postpone The Reaffirmation Of Longer-Run Goals and Monetary Policy Strategy To ”Around The Middle Of 2020”.

2019年12月10日〜11日開催の米連邦公開市場委員会(FOMC)議事要旨が1月3日、公表されました。同会合では2019年7月、同年9月、同年10月と3回にわたって“予防的利下げ”を講じた後、事前の政策示唆通り据え置きを決定。FOMC議事要旨でも2020年にかけ金利据え置きの方向性を表明しています。ただ、金融上の不均衡が発生するリスクに警鐘を鳴らす参加者は数人にとどまりました。その他の留意点として、FOMCは2012年から1月に“長期的な目標と金融政策戦略”をリリースしますが、金融政策の枠組み見直しを協議するなか、今回は6月半ば頃まで発表を見送る方針を示しています。詳細は、以下の通り。

▽金融政策

- 経済金利見通しで示したように、指標など経済をめぐる情報が経済見通しに概して沿う限り、参加者は現状の金融政策姿勢が適切とみなした。

- もちろん、実体的(material)見通しの再評価につながる動向が発生すれば、政策姿勢は委員会の二大目標を支援する手法で調整が必要となる。

- 一部(a number of)の参加者は、現状の金融政策により、これまでの政策決定並びに経済見通しに関わる情報に応じたコミュニケーションへの影響が経済に与えた影響を評価できるとの見解で一致した。

- 参加者は概して、物価が2%以下で推移していることを懸念。

- 一部の参加者は物価低迷の要因が一時的と証明される可能性を指摘したが、複数の参加者は低すぎる水準を示す長期的インフレに懸念を寄せた。

- 数人(a few)の参加者は、金利を低水準で維持することが過剰なリスクテイクを招き、金融セクターにおいて過剰な不均衡をもたらしうると懸念を高めた。こうした参加者は、金融安定と長期にわたる低金利政策との関係を上げ、様々な見解を示した。彼らの見方では、こうした政策が最大限の雇用と整合的でないと言及、次の景気後退を深刻化させかねないという。こうした事態を招かぬよう、マクロプルデンシャルな手段を通じ浮上しつつある不均衡から防御すべきと提案した。

- 複数の参加者は、金融政策実施における問題をトピックごとに取り上げ、今後の会合で協議すべきと発言した。こうしたトピックでは、潤沢な準備預金体制下での常設レポファシリティの創設や、Fedの保有資産の構成などが挙げられた。

▽経済動向、見通し

- 参加者は、労働市場が引き続き力強く、経済活動がゆるやかなペースで拡大したとの見解で一致した。

- 参加者は概して、持続的な経済活動、力強い労働市場状況、対称的なインフレ目標2%が最も起こりうる結果と見込んだ。こうした見通しは、少なくともある程度、現在の金融政策によって支援されている。

- それにも関わらず世界動向は、国際貿易と海外経済の減速をめぐる執拗な不確実性を受け、見通しに幾分のリスクを与え続け、物価の上昇を抑制し続けた。

- 家計支出につき、参加者は力強く拡大したとの見解で一致した。力強い労働市場、所得の向上、堅調な消費者信頼感に支えられ、参加者は家計支出が堅調な地合いを保つと見込んだ。

- 多くの(many)参加者は、消費者関連企業の企業側から力強い需要を確認した、あるいは楽観的な見通しを受け取ったとのコメントを寄せた。

- ただ、複数(some)の参加者は、小売売上や自動車販売がわずかに減速したとみなした。

- 企業支出につき、参加者は貿易動向や世界経済の減速を上げ、特に設備投資や輸出の弱さなどにつながっていると懸念を寄せた。

- 数人(a few)の参加者は足元の設備投資の弱さが、生産性の低下につながると指摘、別の数人は、国際貿易をめぐる不確実性に適応する上でのサプライチェーンの多様化やテクノロジー投資を通じ、将来の企業支出をめぐる不確実性を低減するとの見方を示した。

- 一部(a number of)の参加者は、エネルギーと農業の部門における困難に言及した。数人(a few)の参加者は、エネルギー活動が原油安を始め利益率の低下、関連企業に対する融資基準の厳格化を反映しとりわけ弱いと指摘。一部(several)の参加者は、農業セクターが通商上の動向や弱い輸出需要、多くの農家にとっての厳しい金融状況など複数の問題を抱えていると言及した。2~3人(a couple)の参加者は、連邦政府による農業補助金が農家にとっての金融上の抑制を相殺していると伝えた。

- 物価動向をめぐり、参加者は全体的なインフレとコアPCEが前年比で2%を下回り続けていると指摘。

- 数人(a few)の参加者は一時的と判断し、参加者は全ての要因を評価した上で、経済拡大が続き資源稼働が高水準であり続ければ、物価が目標値の2%へ戻ると予想。しかし海外動向の弱さや世界的に抑制されたインフレ圧力は、リスク要因とみなされた。

- 物価が2%へ回帰する見通しへの自信に乏しい参加者は、資源稼働率が向上するなかでも過去数年にわたって物価が平均2%以下だったと指摘、世界的あるいはテクノロジー関連の要因が物価に下方圧力を与え、克服を困難にさせているとの見方を寄せた。

- 経済活動見通しへのリスクを協議し、多くが下方リスクを見込んだ一方で、幾つかのリスクは足元で緩和したと判断された。

- 特に、中国との通商上の緊張は暫定的に緩和のサインがみられ、合意なき英国のEU離脱の可能性は一段と低下した。また、世界経済も安定しつつある兆候がみてとれる。

- 複数(a number of)の参加者は、国内経済が世界動向の逆風に耐性を示したと判断した。さらに、金融市場のデータ、例えば米債利回りなど統計モデルなどによれば、中期的に景気後退入りする確率が足元で著しく低下した。

- ただし、通商政策面では新たにアルゼンチン、ブラジル、フランスが浮上(筆者注:アルゼンチンとブラジルに対する鉄鋼・アルミ追加関税をめぐっては、2019年12月20日にブラジルのボルソナロ政権が米国は発動を見送る方針と表明)、また、政治的には香港の問題が残存している。

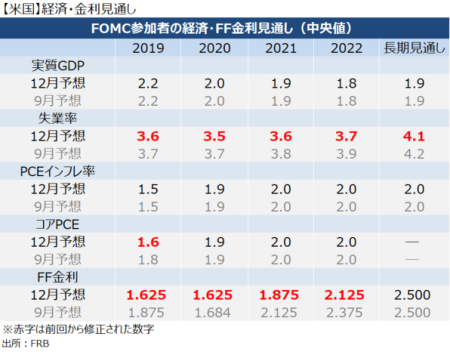

12月FOMCでの経済金利見通し(SEP)。

▽スタッフの経済見通し

- スタッフは、2019年下半期の経済見通しを前回から小幅に上方修正した(筆者注:前回は小幅な下方修正)。上方修正は、家計支出と企業信頼感が予想より強かったため。

- こうした上方修正後も、2019年後半の実質成長率は同年前半以下となる見通しで、企業支出や政府支出の鈍化が背景にある。

- 中期的な成長見通しも、小幅に引き上げた(筆者注:前回は変更せず)、主に予想以上の株高を理由に挙げた。

- それでも、今後数年にかけ成長率は鈍化する見通し。2019~21年の実質GDP成長率はスタッフが試算する潜在成長率を控え目に上回って推移する見通し(注:前回と“控え目”は変わらず、期間は2020年から2021年へ延びた)。2022年には、潜在成長率をわずかに下回る水準へ鈍化するだろう(注:前回の“わずかに”の表現は変わらず、ただし2021~22年から2022年に修正)。

- 失業率は2022年まで概して横ばいとなる見通しで、長期的に自然失業率と見なす水準を下回るだろう(注:前回と変わらず)。

- 2019年のインフレ見通しを若干、下方修正。エネルギー価格の上昇を、コアPCEの下振れが相殺。

- 2020年以降、コアPCEは2019年を上回って推移する見通し。資源稼働率の引き上げを受け、見通しを若干上方修正。全体の物価は、消費者向けエネルギー価格の下振れを受けてコアPCE見通しをわずかに下回って推移する見通し。変更しなかったが、消費者向けエネルギー価格の見通しを引き下げたため、2020年は小幅に引き下げた。中期的に全体の物価はコアPCEと同程度へ回帰する見通しだが、共に2022年まで目標値の2%割れでの推移が続く見通し。(注:前回と概して変更せず)。

- スタッフは、引き続き成長率、失業率、物価への不確実性は過去20年間の平均に近いと予想する(注:前回と変わらず)。

- スタッフは経済活動見通しへの下方リスクは前回からわずかながら緩和したと認識したが、引き続き下方リスクがあると判断し、失業率は上方リスクがあると見込む(筆者注:失業率の部分は前回と変わらず)。

- 経済成長を評価する上で重要な材料は、国際的な貿易における緊張や世界経済動向で、これらは米経済を著しく下押しするリスクが改善する可能性より強い。さらにこれまでの軟調な企業支出や製造業活動が、スタッフ予想より成長を鈍化させる場合もありうる(注:前回と変わらず)

- 成長見通しに合わせ、インフレ見通しも下方リスクに傾いた(注:前回と変わらず)

▽金融政策戦略、手段、コミュニケーションに関わる再検証

- 委員会の参加者は前回に続き、金融政策戦略及び手段、コミュニケーションに関する協議を行った(2018年11月に方針を発表、2019年6月7日に同タイトルでのカンファレンスを開催)。

- 今回スタッフは、2019年6月7日を含め14回にわたって全米で開催した“Fed Listens”と題したイベントのフィードバックを紹介した。

- 主に会議参加者は、労働市場についてはパウエルFRB議長と同じく逼迫した状況が景気拡大の好影響を十分に受けていない地域社会に恩恵をもたらしたと認識。また、低インフレについては、さほど警戒を寄せられなかった。

- FOMC参加者は、2020年の半ばに“長期的な目標と金融政策戦略”について結論を出す見通し(筆者注:本来は毎年1月に公表され、前回分はこちらをご参照。

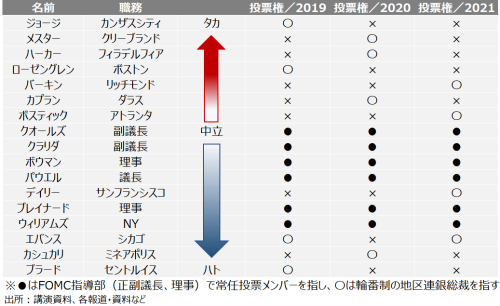

- FOMC参加者を含めた詳細はこちらをご参照。

▽金融市場、海外動向

- 数人(a few)の参加者は、金利を低水準で維持することが過剰なリスクテイクを招き、金融セクターにおいて過剰な不均衡をもたらしうると懸念を高めた。こうした参加者は、金融安定と長期にわたる低金利政策との関係を上げ、様々な見解を示した。彼らの見方では、こうした政策が最大限の雇用と整合的でないと言及、次の景気後退を深刻化させかねないという。こうした事態を招かぬよう、マクロプルデンシャルな手段を通じ浮上しつつある不均衡から防御すべきと提案した。

- スタッフは、特に米中貿易協議の動向に反応し投資家のセンチメントが上下に振れたとみなした。結果的に株式市場はゆるやかに上昇、社債スプレッドはわずかに縮小、米債利回りは、ほぼ変わらず。企業と家計の金融環境は、支出や経済活動を支援した。

――ご覧の通り、年内の金利据え置きを補強する内容となっています。しかも、金融市場の不均衡つまりバブル警戒に乏しく、数人、恐らくカンザスシティ地区連銀のジョージ総裁や今年の投票メンバーであるクリーブランド地区連銀のメスター総裁、さらにフィラデルフィア地区連銀のハーカー総裁などがそこに含まれる可能性を残します。

金融市場の不均衡を懸念する参加者が数人しか存在しないとなれば、株高を始め景気や物価など上振れの兆しが現れたとしても、許容する公算が大きい。再選を目指すトランプ政権やウォール街にとっては朗報ながら、果たしてこれが奏功するのか、お手並み拝見です。

(カバー写真:Federalreserve/Flickr)

Comments

備忘録)11月ベージュブック:不確実性を上げる地区連銀の数は減少 Next Post:

ウィーン氏のビックリ10大予想:S&P500は3,500乗せ、Fedは利下げ再開