Fed Pumps Another 2.3 Trillion To Rescue Fallen Angeles And Others.

米連邦準備制度理事会(FRB)が4月9日、新たな地平線へ向かって船出しました。

3月27日に成立した景気刺激策で道筋を作ったように、企業と州・地方政府への緊急資金供給措置を決定しました。その額、2.3兆ドル(約250兆円)とGDPの約10%です。約2.2兆ドルの景気刺激策と単純に合わせれば約20%ですから、4月6日週の米株相場が1974年以来で最大の上昇率を達成するはずです。

パウエルFRB議長は、声明で「米国は公共衛生上の危機を対応することを最優先に掲げねばならない」と強調。その上で「経済行動が制限されるなか、FRBは出来る限りの救済と安定を提供する役割を担い、我々の本日の行動は、やがて訪れる回復を力強いものとすべく支援するだろう」との見解を寄せました。

2.3兆ドルの緊急資金供給措置の内訳は、以下の通り。

▽メインストリート貸付プログラム(MSLP)

→従業員1万人以下、あるいは売上25億ドル以下の中小企業の債権をMSLPが民間銀行を通じ最大6,000億ドル買い入れ

→MSLPは債権の95%を保有、民間銀行は5%を保有

→融資は最大4年間

→金利は担保付翌日物調達金に250~400bp上乗せ

→融資返済は1年繰り延べ

→融資を受けた企業は雇用維持などの取り組みを実行する必要あり、自社株買いなどに制限も

→財務省は新型コロナウイルス支援救済経済保障法(約2.2兆ドルの景気刺激策、CARES Act)の下、750億ドル出資

→現時点で9月末までの時限措置

▽ 地方自治体流動性ファシリティー(MLF)

→州・地方自治体が発行する満期まで2年以下の短期債、主にレベニュー債を最大5,000億ドル買い入れ

→対象は各州政府、ワシントンD.C.、人口200万人以上の郡、人口100万人以上の都市など

→財務省はCARES Actの下、350億ドルの信用保護を提供

→現時点で9月末までの時限措置

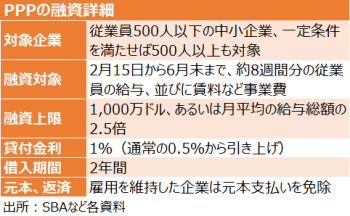

▽給与保証プログラム(PPP)向けにPPP流動性ファシリティーを新設

→CARES Actに盛り込まれた約3,500億ドルの中小企業向け融資、給与保証プログラム(PPP)を効果的に運用すべく、PPP融資を裏付けとしてプログラムに参加する金融機関に流動性を提供

→中小企業庁(SBA)がPPPの融資に政府保証を付与

→現時点で9月末までの時限措置

チャート:PPPの条件など

▽3月に導入した3つのファシリティーを拡充

プライマリー・マーケット・コーポレート・クレジット・ファシリティー(PMCCF)

セカンダリー・マーケット・コーポレート・クレジット・ファシリティー(SMCCF)

ターム資産担保証券ローン・ファシリティー(TALF)

→3つのプログラムを通じ、最大8,500億ドルの信用をサポート

→財務省はCARES Actの下、350億ドルの信用保護を提供

→3つのプログラムは全て、現時点で9月末までの時限措置

→PMCCFを通じ5,000億ドル、SMCCFを通じ2,500億ドル、合わせて最大7,500億ドルの社債を買い入れ、従来の2,000億ドルから拡大(PMCCFは発行元、SMCCFは流通市場から)

→PMCCFとSMCCFの対象は投資適格の最低である”BBB-格”までだったが、3月23日以降ジャンク債へ格下げされても”BB-格”までを対象に

→PMCCFは満期まで4年以下の社債が対象、買い入れ上限は発行額の25%まで

→SMCCFの買い入れ対象は、高利回り債を裏付けとした上場投資信託(ETF)を新たに追加

→TALFでは、商業用不動産ローン担保証券(CMBS)と新規に発行されたローン担保証券(CLO)、それぞれAAA格を買い入れ対象に追加

→TALFでは満期まで3年以下のABS、CMBS、CLOなどが対象、最大で1,000億ドル買い入れ

――新型コロナウイルス感染拡大のうねりは、銀行融資に頼り自転車操業の中小企業だけでなく大手企業にも平等に飲み込もうとしています。

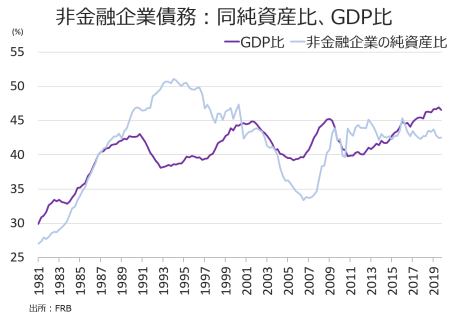

低金利と株高を背景に、企業は自社株買いの資金調達元として社債を発行してきました。結果、非金融機関の企業債務は2019年末にGDP比で46.6%と史上2番目の水準へ膨れ上がったままです。

しかし、新型コロナウイルス感染拡大で状況は一変、リスク資産の急落に伴い社債利回りは急騰。需要の”蒸発”も加わり工場閉鎖に追い込まれるなか、例えば自動車大手フォードの社債は3月25日、投資適格級から投機的(ジャンク)へ格下げされ”堕天使”と化してしまいました。こうした企業は後を絶たず、2020年に投資的格から堕天使に転じる社債は2,150億ドルと、2005年の記録1,000億ドルの2倍以上に跳ね上がるとの観測も流れています。

金融危機を超える衝撃が待ち構えているとあって、Fedがなりふり構わず社債や高利回り債のETFの取得に走るはずです。問題は、企業の資金繰り支援に十分と言えるのか否か。決算発表や業績下方修正に対する米株相場などリスク資産の耐性が、行方を占う上でカギを握りそうです。

(カバー写真:Michael Marmarou/Flickr)

Comments

米3月CPI、外食禁止措置受け宿泊と服飾などが過去最低 Next Post:

新型コロナ感染拡大による経済停滞、盲点は住宅市場?